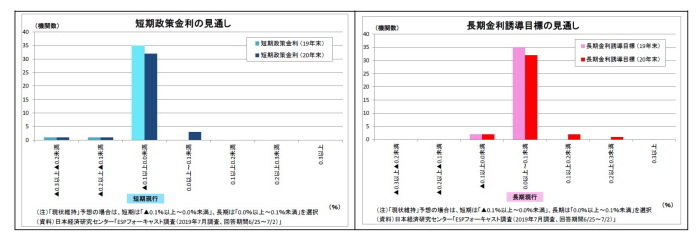

●見通し

日銀は物価目標達成が全く見通せない一方で、副作用への警戒から追加緩和にも容易に踏み切れず、身動きが取れない状況に陥っている。従って、今後のメインシナリオとしては、タイミングを見計らって低金利のフォワードガイダンス(「当分の間、少なくとも2020 年春頃まで、現在のきわめて低い長短金利の水準を維持することを想定」)を延長しつつ、政策自体の変更は回避すると予想される。

ただし、大幅な円高の進行など、やむを得ず追加緩和に踏み切らなければならなくなった場合には、長短金利の引き下げに比べれば目先の副作用が小さいETF買入れ増額が有力な選択肢になる。一方、市場の一部で浮上している「マイナス金利拡大+銀行へのマイナス金利での資金供給」策は、仕組みにもよるが、(1)銀行の低金利貸出競争に拍車をかけてしまうことや、(2)銀行への補助金との批判を受けかねないこと、(3)金融機関・年金の運用利回りをさらに圧迫しかねないことなどから、ハードルは高い。

なお、長期金利の許容レンジ拡大による低下容認については、上下双方に拡大するのであれば、純粋な追加緩和とは言い難い。また、現在およそ年間30兆円増ペースまで落ちている長期国債の買入れ拡大も、めどである「年間80兆円増ペース」の範囲内で増やすことに留まるのであれば、緩和的対応とはいえ追加緩和とは言えない。

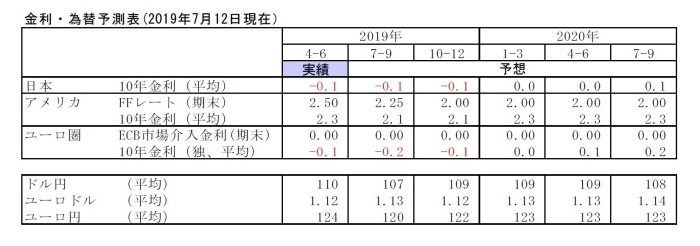

金融市場(6月)の振り返りと予測表

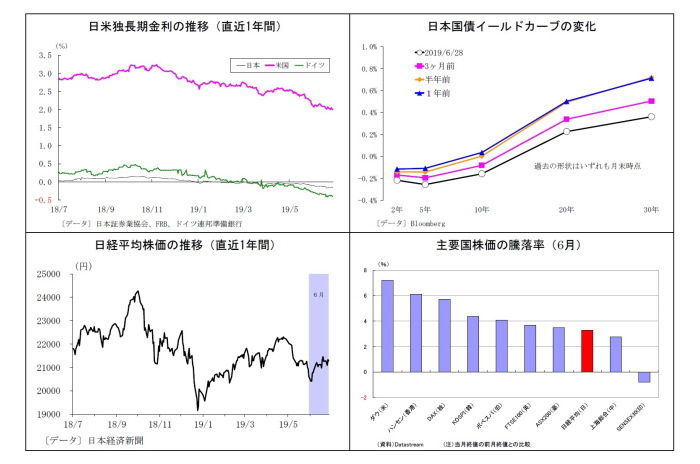

●10年国債利回り

6月の動き 月初-0.1%付近でスタートし、月末は-0.1%台後半で終了。

月初、-0.1%付近でスタートした後、4日にパウエルFRB議長が「景気拡大を持続させるために適切な行動をとる」と発言したことで米利下げ観測が高まり、マイナス幅が拡大。以後、-0.1%台前半での推移が続いた。18日にドラギECB相殺が追加緩和の必要性に言及したのに続き、19日のFOMCが利下げに前向きと評価され、20日には-0.1%台後半に低下、21日には-0.2%に肉薄した。月終盤には債券価格の高値警戒感から一旦-0.1%台半ばに上昇したものの、世界的に金利低下圧力が強く、月末は-0.1%台後半で終了した。

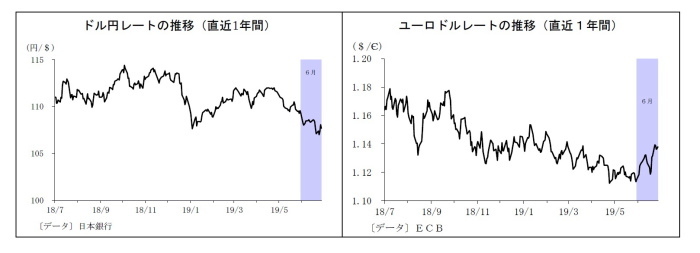

●ドル円レート

6月の動き 月初108円台前半でスタートし、月末は107円台後半に。

月初、米利下げ観測の高まりから一旦円高に振れたものの、米政権による対メキシコ関税見送りを受けたリスクオンの円売りもあり、10日には108円台半ばに戻る。その後はFOMCを控えて膠着状態となったが、FOMCの結果が利下げに前向きと評価され、20日には107円台後半へと急落。イラン情勢緊迫化によるリスクオフの円買いもあって25日には一時107円を割り込んだ。その後は持ち高調整に伴うドル買いや、米高官による米中会談への楽観的な発言を受けた円売りが入り、月末は107円台後半で終了した。

●ユーロドルレート

6月の動き 月初1.11ドル台後半でスタートし、月末は1.13ドル台後半に。

月初、パウエルFRB議長発言による米利下げ観測上昇に伴って、4日に1.12ドル台前半に上昇。6日のECB理事会が予想よりもハト派的でないと受け止められたことでユーロ高基調が続き、10日には1.13ドル台に到達。その後は良好な米経済指標やドラギ総裁による追加緩和の可能性示唆を受けてユーロが一旦下落し、18日には1.12ドルを割り込んだ。しかし、20日にはハト派的なFOMCを受けて1.13ドル台前半に。さらに予想を上回るユーロ圏の経済指標の発表を受けて、24日には1.13ドル台後半まで上昇し、月末も同水準にて終了した。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野剛志(うえのつよし)

ニッセイ基礎研究所 経済研究部 シニアエコノミスト

【関連記事 ニッセイ基礎研究所より】

・日銀短観(6月調査)~大企業製造業の景況感がさらに悪化、設備投資計画は見た目より弱い

・日銀政策修正の評価と影響、そして残された課題

・どうなる?日銀の物価集中点検~その注目点と影響について