トピックス

2018年度決算のキーワードは、「外貨建資産」に「外貨建保険」といったものになる。これは2017年度に引き続いての状況であり、その背景等については昨年版のこのレポート(3)でも述べているので、ぜひご参照頂きたいが、そうはいってもまる1年経ったこともあり、重複することもあるかもしれないが、状況を述べてみる。

------------------------------------

(3)「2017年度生命保険決算の概要 低金利から始まる貯蓄性商品の減少と外債へのシフト」(2018.7.10 基礎研レポート)

https://www.nli-research.co.jp/report/detail/id=59030?site=nli

●外貨建資産の増加~為替変動リスクの増加?

まずは、外貨建資産だが、図表-13で見るように、ここ5年間で残高・資産中の構成比とも急激に高まってきている。

5年前の2013年には約47兆円だった外貨建資産が2018年には約92兆円となっている。また一般勘定資産に占める構成比も、約14%から25%へと上昇している。上のような分類でみても、規模や自己資本の比較的小さい業態、国債運用中心で安全資産の割合が高いかんぽ生命、いずれにおいても同様の傾向にあることがわかる。

決算資料のなかでは、「海外投融資」全体を、「外貨建資産」、「円貨額が確定した外貨建資産」(=為替予約が付されて円貨額が確定したもの)、「円貨建資産」(外国の発行体による円建外債など)の3つに分類して表示している。上の表は、そうした定義における外貨建資産なので、本来は為替リスクを含むものであり、つまり為替リスクも急増していると、まずは解釈できる。

ところが、こうした状況に対して為替ヘッジを行うなどして、為替リスクを軽減することはありうるが、これはここだけではわからない。

また、外貨建保険については、対象となる外貨で運用してこそ為替リスクがないといえるわけであるが、この表では資産サイドのみを見ており、裏に控えている保険種類までは考慮されていない。

このような事情から、外貨建資産の増加=為替リスクの増大、と直接結びつくわけではない。外貨建保険の占める割合や、ヘッジ割合にも左右される。とはいえ全体でみれば従来からある国内の円建ての保険に対する予定利率を賄い、あるいは利益を確保し、配当を引き上げるための外債投資も増加していること、その部分に関しては為替リスクも高まっていることには、十分注意しなければならない状況にあるものと考えられる。

●基礎利益の理解に関して~ヘッジコストを考慮した試算~

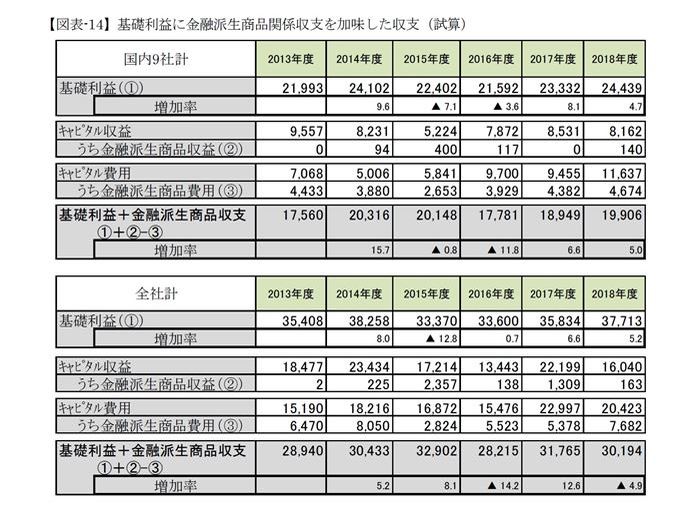

先に述べたように、外債投資に関して、ヘッジ付外債については、「利息収入は基礎利益としてカウントする一方、ヘッジコストはキャピタル損益に含める」のが一般的な計上ルールになっていることから、基礎利益だけが大きくみえる表示になっているので、注意が必要ではある。ここ数年の動きについて、それを具体的にみてみよう(図表-14)。

利息は基礎利益に、ヘッジコストはキャピタル収益・費用の一部である金融派生商品費用に含まれる。「金融派生商品収益・費用」は、デリバティブに関係する会計上の収益・費用全般が含まれるため、他の金利関係・株式関係のヘッジもあり、必ずしも為替ヘッジのコストだけではない。それを承知の上で、先に掲げた基礎利益にヘッジコストを加味した収益(表中①+②―③)を見てみる。すると図表-14のように、表面上の基礎利益が好調でも実質は逆に減少している年度もある。保険会社側も基礎利益が増加したときだけそれを強調することが多いので、今後もこうした見方が有効な場面があるかもしれない。

ただし、ヘッジ付外債については、特に2018年度後半には米国金利の上昇により、米国債についてはヘッジコストが高くなったため、実質的な利回りはゼロ近くにまで下がり、投資先としては魅力的とはいえない状況であったことから、それほど重点的な投資の対象ではなかったとみられている。このため、こうした表示上の注意点が、大きな問題となる年ではなかった。

●今後販売業績を支える(かもしない)注目の保険商品など

上記に挙げたのはいずれも資産サイドそれも外貨建資産に関するトピックスといえるだろう。一方の負債サイドあるいは保険商品・販売サイドについて述べる。

外貨建保険については、2018年度に特に急増したのであるが、意外なことに、それを明確に示す公表データは見当たらない。新聞報道によれば「国内大手5社で4~5割増」。「(ある会社では)保険料収入の約3割が外貨建保険のもの」などの記載が見られる。各社決算資料には記載がないので、個々に確認はできないが、そうした水準の大幅増加であることは、間違いないのだろう。今後国内の金利が上がっていく状況にないと、円建ての保険商品には貯蓄としての魅力が出てこないので、引き続き外貨建保険が業績を牽引することになる雰囲気である。これまでの主流であった一時払タイプに加え、今後は、月払いなどの平準払タイプの取り扱いにつき、各社が注力する予定との報道もある。

ただしこのところ、外貨建保険に関する苦情も増加している。生命保険協会の統計によれば、外貨建保険・年金に係る苦情受付件数は2014年度の約900件から2018年度には約2500件と2.8倍となったとのことである(4)。ただし対象となる保有件数も増えているので、保有件数に対する発生率自体は横ばい(約0.1%)ではある。苦情は元本割れや為替リスクの説明を受けなかったとの内容が多いようだ。保険金の変動(特に元本割れ)の説明がいかに大事かということは、かつての変額保険の事例以来、生命保険会社は十分に経験してきているので、募集文書や話法に不備があることは考えにくい。とはいえ、銀行が間に入って販売していることや、保険のことばかり考えているわけではない顧客側からみると説明が不十分なこと等、トラブルの種はつきないようだ。

もう一つは利回りの表示の仕方についてである。顧客が望む表示は、支払保険料に対する受取保険金の利回りであるが、生命保険会社は「保険料―手数料」に対する利回りを表示することが多かったようである。これだと当然利回りは高く表示される。しいていえば後者の利回りには「生保の資産運用能力」という意味があるとも言えるが、顧客が、投資信託など他の運用商品と比較できる利回りではない。こうした表示は、生命保険協会から改善要請がでて、2019年度からは是正されることになった。これにより顧客の理解も進み、さらに発展することを期待したい。

次に、経営者向けの保険であるが、多くの会社で2018年度の販売業績を押し上げた主役商品であったことには間違いない。この種の保険に関しては、この半年ほど税務上の取り扱いにつき検討されていたが、6月下旬に国税庁より改正通達が公表され(5)、新しい取扱いが明らかとなった。これまで税務上の取扱いが明らかになるまで販売を中断していた会社もあったが、今後は改正通達のもとで適正な販売が再開されることになりそうだ。

もうひとつ、今後さらに注目されそうな商品は、「個人年金保険」かもしれない。

「長寿化で老後生活資金がさらに多く必要になる。」とは、その不足額が「2000万円」というインパクトがあって注目されている話題である。つまり、より豊かな老後の生活のためには、各人でもある程度の貯蓄・投資をしておく必要があることが、再認識された状況である。

これまでも老後生活資金の形成目的も含めて、個人の貯蓄や投資に対しては、主に税制優遇策として国の支援がなされてきており、「少額投資非課税制度(NISA)」や、「個人型確定拠出年金(iDeCo)」などが実施されてきている。

さて、生命保険会社も、従来から個人年金保険を取り扱っており、老後生活資金のための一定の条件を満たせば、所得税が減額される「個人年金保険料控除制度」がある。また年金のタイプにも様々なものがあり、株式投資や変額年金など資産の目減りの可能性を嫌う場合には、給付額が保証された定額年金といった安全なタイプもあり、こうした様々なニーズに対応して早い時期から必要資金を準備するための、一定の役割が果たせる商品と考えられる。

また、長生きリスクに備えるためには、終身年金(生きている限り、年金が受け取れるタイプ)も用意されている。この運用難の中で少しでも年金額を高くすべく、年金以外の死亡・解約時の給付をなくすかあるいは抑えたタイプ(これが「トンチン年金」あるいは「長寿年金」)については、数年前から取扱いが増えてきており、これも今後さらに注目されるのではないか。

ただし、もともと保険料が高いこと、加入できるのが高齢者に限られていること、保険会社が定期的に生存を確認する手間・コストが高いことなど、さらなる拡販にあたってはいくつか問題はある。またそもそも早く亡くなった人には損となる仕組みなので、それがいくら顧客の納得の上とはいえども、あまり脚光を浴びすぎると、問題が大きくなるかもしれない。

------------------------------------

(4)「外貨建て保険・年金に係る苦情受付件数について」(生命保険協会 2019.7.5時点)

(5)「法人税基本通達等の一部改正について(法令解釈通達)(定期保険及び第三分野に係る保険料の取扱い)」国税庁2019.6.28

https://www.nta.go.jp/law/tsutatsu/kihon/hojin/kaisei/190613/index.htm

安井義浩(やすい よしひろ)

ニッセイ基礎研究所 保険研究部 主任研究員・年金総合リサーチセンター兼任

【関連記事 ニッセイ基礎研究所より】

・2017年度生命保険決算の概要-低金利から始まる貯蓄性商品の減少と外債へのシフト

・2016年度 生命保険会社決算の概要

・2015年度生保決算の概要-円高・マイナス金利下で減益、今後さらに難しい状況へ