要旨

生命保険会社41社の2018年度(2019年3月期)決算が6月上旬に出揃った。販売業績面では、新契約高は15.9%増加、保有契約高は▲0.9%減少となった。第三分野は引き続き好調である。保険料等収入は、外貨建保険を中心に増加した。基礎利益は、外債利息等の増収により5.2%の増加となった。国内の低金利状況をカバーするべく、資産運用では外貨建資産、保険販売でも外貨建保険の好調が続いている。

保険業績(全社)

2018年度の全生命保険会社の業績を概観する。生命保険協会加盟会社は、4月1日現在42社(1)であるが、うち2018年度までに販売業績のある41社全社が、6月初旬までに決算を公表した。

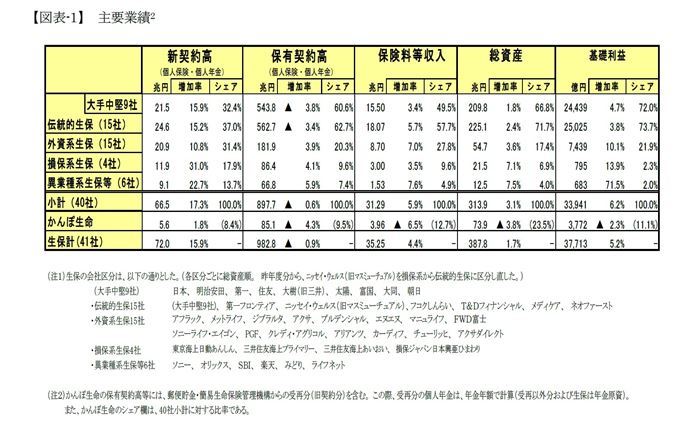

41社合計では、新契約高は15.9%増加、保有契約高は▲0.9%減少となった。これらを、伝統的生保(15社)、外資系生保(15社)、損保系生保(4社)、異業種系生保等(6社)、かんぽ生命に分類し、業績を概観した。(図表-1)

「伝統的生保」(以下、大手中堅9社数値で表示)の新契約高は、15.9%増加(前年度▲38.5%減少)となった。全般的には、金融機関窓販による外貨建保険や、個人定期保険の新契約が増加したことによる。

保有契約高は▲3.8%と引き続き減少した(前年度▲4.2%減少)。詳細については省くが、保険料ベースの保有契約高は逆に増加しており、第三分野商品の保有増加による効果と考えられる。

「外資系生保」は、新契約高が10.8%増加(前年度▲12.5%減少)し、保有契約高は3.9%と(前年度 2.5%増加)引き続き増加した。

「損保系生保」は、新契約が31.0%増加(前年度 ▲9.6%減少)で、保有契約は4.1%増加(前年度 2.9%増加)となった。「異業種系生保等」は新契約が22.7%増加(前年度 ▲2.4%減少)、保有契約は5.9%増加(前年度 4.7%増加)となった。

基礎利益は、全体では5.2%と引き続き増加(前年度6.6%増加)した。しかし41社中基礎利益が増加したのは19社にとどまる。

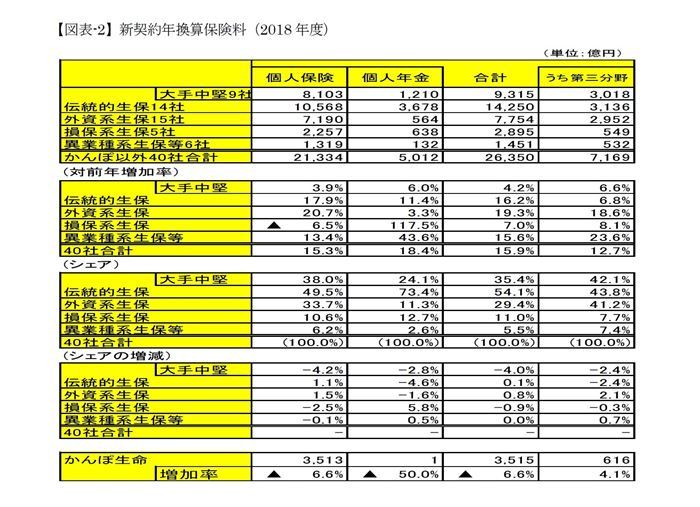

次に、新契約年換算保険料の状況を見たものが図表-2である。

保険のニーズが死亡保障のみならず、医療や年金分野にも拡大しているところから、保険契約高のみでは保険業績を把握しづらくなってきた。年換算保険料という指標は、これらを反映する目的で、年払いに換算した保険料の額で新契約の規模を表示したものである。

40社(かんぽ生命を除く。)合計で、個人保険は対前年15.3%増加した(前年度▲3.0%減少)。

また個人年金は、18.4%増加(前年度▲51.3%減少)となった。さきの2017年度は低金利下で貯蓄型の保険の販売を停止する会社があったり、保険料の値上げにより貯蓄効果の魅力がなくなったりしたことで大幅な減少であったが、2018年度は主に外貨建年金の金融機関窓販により増加に転じたものと考えられる。また、死亡保障・解約返戻金を小さくして、その分年金額を確保する長寿年金(トンチン年金との表示もある)が好調な会社も見られる。

第三分野は引き続き進展しており、かんぽ以外12.7%の増加(前年度3.0%増加)、かんぽ生命も4.1%増加(前年度6.3%増加)となった。

------------------------------------

(1)うち、はなさく生命は、2019年7月より販売を開始したところなので、2018年度決算時点の業績はない。

(2)当レポート全体を通じて、記載数値等は、各社公表資料(過年度修正も含め)をもとに、筆者が作成したものである。

大手中堅9社の収支状況

以下で、特に収支上のシェアが大きい大手中堅9社合計の収支状況をみていくことにする。

●基礎利益は増加

2018年度までの資産運用環境は図表-3の通りである。

国内の株価については、日経平均株価21,454円で始まったあと、前半は堅調に推移し、米中貿易摩擦などによる経済減速懸念の高まりを受け、2万円を切る水準もあったが、その後回復して3月末には21,206円と年間で▲1.2%の下落となった。

国内金利は、引き続きゼロに近いところで推移し、2018年度末には、-0.095%と、マイナスとなった。

為替については、対米ドルでは、一時期円安方向で推移し、その後上下動があて結局3月末には110.99円となった。対ユーロでは政治リスクとの関連で時期によって上下したが、年度末には124.56円と、やや円高の方向に進んだ。

また、外貨建保険で比較的よく使われる豪ドルについてはやや円高の方向に進んでいる。

こうした状況を反映して、図表-4に示した通り、国内大手中堅9社で見ると、国内債券の含み益が1.4兆円増加し、外国証券含み益も債券を中心に1.4兆円増加したものの、国内株式の含み益が▲1.5兆円減少し、有価証券合計では1.3兆円増加した。

そうした中、2018年度の基礎利益は24,439億円、対前年度4.7%増加となった。(図表-5)

(基礎利益とは、生命保険会社の基本的な収益力を表わす利益指標で、銀行の業務純益に相当する。保険契約から生みだされる収支や、資産運用損益のうちの利息・配当金等、比較的安定的なものだけを含めており、有価証券の売却損益等は含まない。)

利差益(逆ざや)については、振り返ると2013年度に9社合計で利差益に転じた後、拡大傾向にあり、ほぼゼロ金利の状況にあっても、外債利息や内外株式配当の増加により、2018年度は、逆ざや解消後最高水準を更新し7,192億円となった。危険差益・費差益等の保険関係収支はほぼ横ばいである。

3利源を公表している7社だけの合計金額を見たものが図表-6である。

危険差益は、2.9%増加(前年度は▲4.5%減少)と2017年度に比べて若干持ち直した。先に述べた保有契約の減少や、昨年の死亡表の改定(保険料の引き下げ)は危険差益を圧迫する要素であるが、一方で定期保険や、第三分野商品の新契約の増加は、選択効果も含めて危険差を拡大させる働きがある。そうした諸要素の組み合わせによるものとは推測される。

一方、費差益については、▲17.4%と減少した(前年度は55.2%増加)。費差益とは、簡単に言えば、収入保険料のうち事業費を賄うための付加保険料と、実際の事業費支出の差である。金額の大きさで見ると、近年は危険差に比べて小さくなってしまったものの、それだけに年度により大きく増減する傾向が見られる。大手9社の事業費支出そのものはほぼ2017年度から横ばいで、増減は会社によっても異なる。費差益は他の利源に比べて規模が小さいので、付加保険料収入のわずかな変動で大きく動くこともあろうが、今のところ、公開されたデータから詳細な分析は困難である。