2019年4-6月期は前期比年率1.8%と3四半期連続のプラス成長

2019年4-6月期の実質GDP(1次速報値)は、前期比0.4%(前期比年率1.8%)と3四半期連続のプラス成長となった。

海外経済の減速や世界的なIT需要の落ち込みを背景に輸出が前期比▲0.1%と低迷を続ける中、輸入が同1.6%と増加したことから外需寄与度が▲0.3%(年率▲1.2%)と成長率を押し下げた。

一方、民間消費(前期比0.6%)、設備投資(同1.5%)を中心に民間需要が好調だったことに加え、政府消費(前期比0.9%)、公的固定資本形成(同1.0%)も堅調な動きとなったことから、国内需要が前期比0.7%(年率3.0%)の高い伸びとなった。

外需のマイナスを国内需要のプラスが大きく上回ったことにより日本経済は3四半期連続で1%程度とされる潜在成長率を上回る高成長となった。実質GDP成長率は2019年1-3月期の前期比年率2.8%から4-6月期は同1.8%へと減速したが、1-3月期は輸入の大幅減少による外需の押し上げが高成長の主因だったのに対し、4-6月期は国内需要の柱である民間消費、設備投資を中心とした国内需要の高い伸びが外需のマイナスをカバーしており、1-3月期よりも成長の中身は良い。

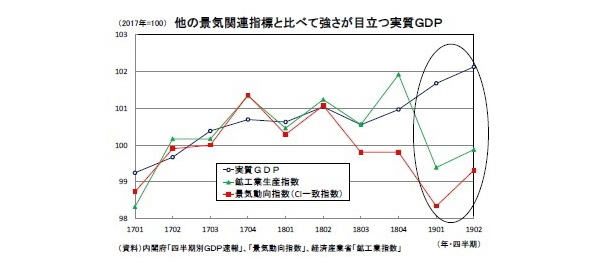

ただ、気になるのは鉱工業生産、景気動向指数、企業や家計の景況感など他の景気関連指標が2019年に入ってから低調に推移する中、GDPが突出して強い動きとなっていることだ。GDP統計は各種の基礎統計を利用して推計する加工統計であり、事後的に大きく改定される場合もある。景気の基調はGDP統計が示すほど強くないと考えるのが妥当だろう。

●消費税率引き上げの影響

2019年10月に予定されている消費税率引き上げ(8%→10%)まで2ヵ月を切った。消費税率引き上げによる経済への影響は、(1)物価上昇による実質所得の減少が個人消費を中心とした国内需要を下押しする効果、(2)税率引き上げ前の駆け込み需要と税率引き上げ後の反動減、に分けて考えられる。

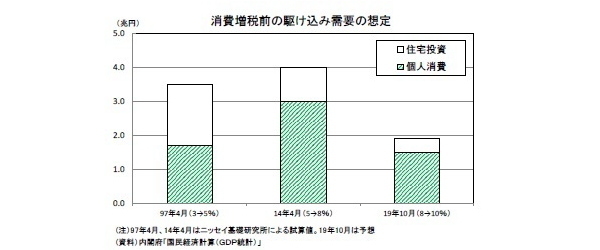

当研究所のマクロモデルによるシミュレーションでは、消費税率を1%引き上げた場合、物価上昇による実質所得低下の影響で、実質GDPは1年間で▲0.24%、実質民間消費は1年間で▲0.37%低下する。当研究所では、前回(2014年4月)の消費税率引き上げ前の駆け込み需要は4.0兆円(個人消費3.0兆円、住宅投資1.0兆円)、GDP比で0.8%程度だったと推計している。

今回は、前回(2014年4月:5%→8%)よりも税率の引き上げ幅が小さいこと、飲食料品(酒類と外食を除く)及び新聞に対する軽減税率、教育無償化、年金生活者支援給付金、キャッシュレス決済時のポイント還元、プレミアム商品券などの増税対策が講じられることから、景気への悪影響は前回よりも小さくなる公算が大きい。

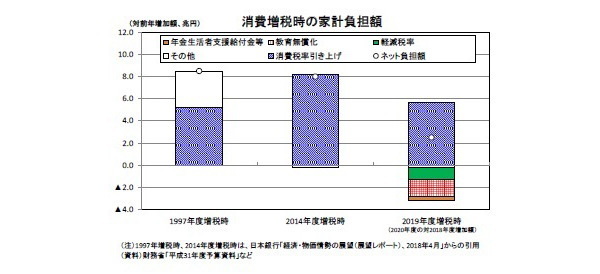

消費税率引き上げ時の家計負担額は1997年が8.5兆円、2014年度が8.0兆円(日本銀行の試算による)だったが、当研究所の試算では、今回の消費増税時の家計のネット負担額は2.5兆円(2020年度の対2018年度増加額)と消費税率引き上げによる負担増(5.7兆円)を大きく下回ることが見込まれる。

軽減税率、教育無償化、キャッシュレス決済時のポイント還元などの消費増税対策を含めた消費税率引き上げによる実質GDPの押し下げ幅は▲0.2%程度、実質民間消費の押し下げ幅は▲0.4%程度と試算される。2019年度下期からの引き上げとなるため、2019年度の影響はこの半分となる。実質GDP成長率への影響は2019、2020年度ともに▲0.1%程度、実質民間消費(前年比)への影響は2019、2020年度ともに▲0.2%程度である。

●増税前の駆け込み需要は限定的か

駆け込み需要とその反動の規模も前回増税時を大きく下回るだろう。もともと、2019年10月の消費税率引き上げによる影響は、前回(2014年4月)よりも税率の引き上げ幅が小さいこと、軽減税率の導入が予定されていたことから、実質的な引き上げ幅は前回の約半分であり、政府の追加的な施策がなくても消費増税による影響は前回よりも小さくなることが見込まれていた。また、住宅、自動車など買い替えサイクルの長い高額品については前回の引き上げ時に前倒しで購入されている割合が高く、潜在的な需要が少なくなっていることも駆け込み需要の抑制要因と考えられる。

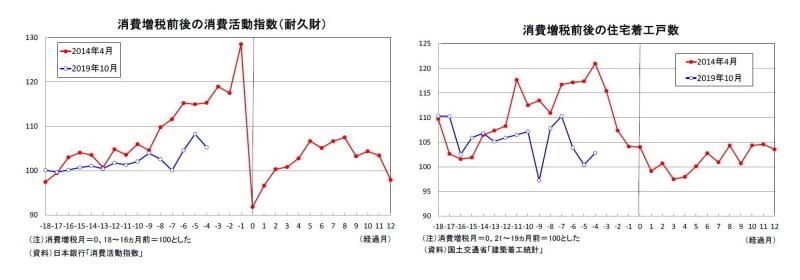

駆け込み需要が早めに顕在化する耐久消費財、住宅着工戸数の動きを確認すると、耐久消費財については一部に駆け込み需要とみられる動きがあるが、前回増税時に比べれば盛り上がりは限定的となっている。また、住宅着工戸数は持家で駆け込み需要がみられるものの、貸家が低迷していることから全体では一進一退の動きにとどまっている。住宅は引き渡しが2019年10月以降でも現行の8%の消費税率が適用される契約期限が2019年3月末となっている。増税前の駆け込み需要はほぼ出尽くした可能性が高く、その規模は限定的にとどまった模様だ。

また、生産、在庫の動きも前回増税前とは大きく異なっている。前回増税前は駆け込み需要に備えて生産活動が活発となる一方、駆け込み需要を中心とした最終需要の拡大によって在庫水準が大きく低下した。今回は輸出も含めた最終需要が盛り上がりに欠けるため、在庫指数は緩やかに上昇しており、生産活動も弱い動きが続いている。駆け込み需要とその反動による消費増税前後の景気の振幅は前回よりも小さくなる可能性が高い。

ただし、個人消費のうち日用品を中心とした非耐久財については増税直前に駆け込み需要が集中する。このため、駆け込み需要の全容が判明するのは9月の経済指標が公表される10月下旬以降となる。

当研究所では、今回の消費増税前の駆け込み需要は1.9兆円(個人消費1.5兆円、住宅投資0.4兆円)と前回の半分以下になると想定している。また、年度途中での引き上げとなるため、駆け込み需要とその反動減は2019年度内でほぼ相殺されることが見込まれる。

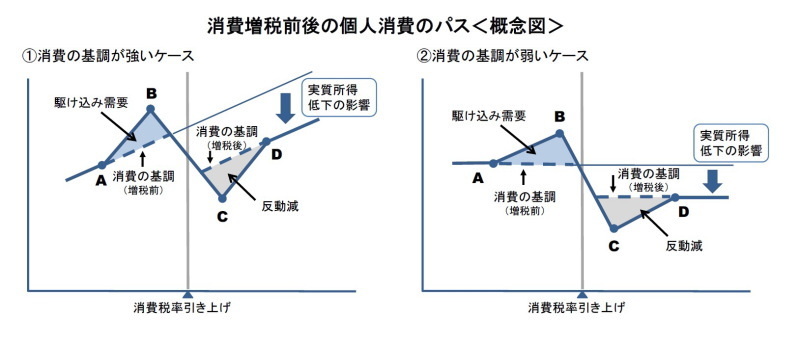

なお、消費増税直前の2019年7-9月期の個人消費の伸びが低かった場合、それが必ずしも駆け込み需要が小さいことを意味しないことには注意が必要だ。駆け込み需要の規模が同じでも、もともとの消費の基調が弱ければ、増税前の盛り上がりが表面的には小さく見えるケースもあるからだ。その場合、反動減の影響が一巡した後も消費が元の水準に戻るまでには時間がかかるだろう。

●国内需要は底堅さを維持するが、前回増税前よりは弱め

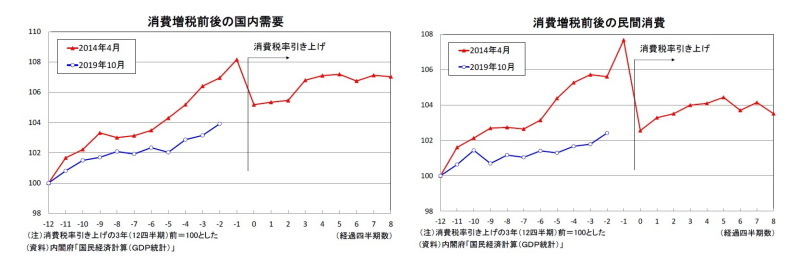

このように、消費増税自体の影響は前回よりも小さくなる公算が大きいが、消費増税後の景気悪化が回避できるとは限らない。景気の実勢が前回増税前よりも弱いと考えられるためである。

輸出、生産が低迷する一方、消費、設備などの国内需要は底堅さを維持している。ただし、その勢いは前回の増税前に比べると弱く、特に民間消費は2019年4-6月期には一部で駆け込み需要が発生したこともあり前期比0.6%と高めの伸びとなったが、それまでほぼ横ばいの動きにとどまっていた。民間消費については、消費増税前は駆け込み需要によって押し上げられるため基調が読み取りにくくなるが、駆け込み需要が本格化する前の段階で比較しても今回の消費の基調は明らかに弱い。消費税率引き上げ3年前から半年前までの民間消費の伸び率は前回増税前が年平均2.5%だったのに対し、今回は年平均0.8%にとどまっている。

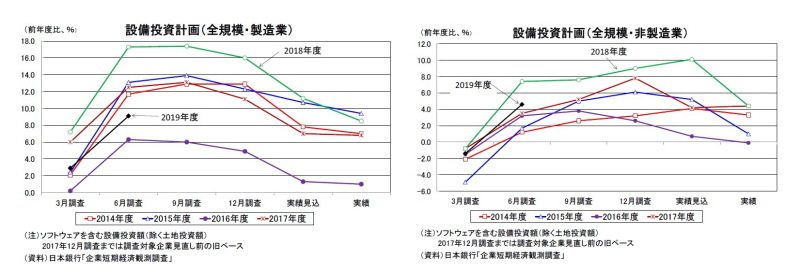

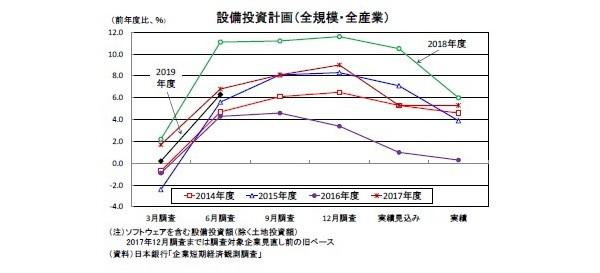

また、高水準の企業収益を背景に設備投資は堅調を維持しているが、ここにきて変調の兆しも見られる。日銀短観2019年6月調査では2018年度の設備投資実績(含むソフトウェア、除く土地投資額)が前年度比6.0%(全規模・全産業)と2006年度(同7.9%)以来の高い伸びとなったが、3月調査からは▲4.1%の大幅下方修正となった。また、2019年度の設備投資計画は当初計画(3月調査)から1.7%上方修正され、前年度比6.3%と底堅さを維持したが、同時期(6月調査)の2017、2018年度の伸びは下回った。

輸出の減少や企業収益の悪化を受けて、製造業では2018年12月調査以降、設備投資計画の先送りが続いているが、上方修正が続いていた非製造業も2019年6月調査では2018年度の修正率(実績見込→実績)が▲5.1%の大幅マイナスとなった。

人手不足対応の省力化投資など景気循環に左右されにくい需要は引き続き旺盛であるため、設備投資が大崩れする可能性は低いとみられるが、企業収益が悪化している製造業を中心に設備投資の牽引力が徐々に低下することは避けられないだろう。