●厳しい外部環境

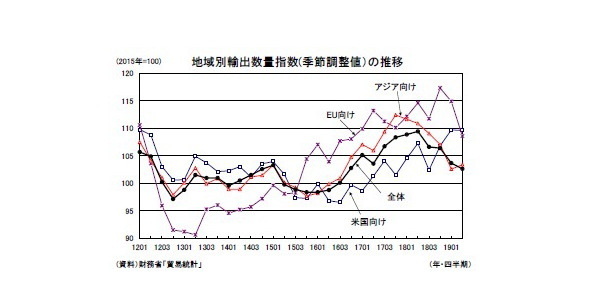

海外経済の減速やグローバルなIT関連財の調整を背景として輸出は低迷が続いている。日本の輸出を地域別にみると、米国向けは堅調を維持しているが、中国をはじめとしたアジア向けが2017年末頃をピークに減少傾向が続いており、EU向けも2019年入り後には大きく落ち込んでいる。財別には、自動車関連が堅調に推移する一方、世界的なIT関連財の調整を受けて情報関連が減少しているほか、半導体製造装置などの資本財も弱い動きとなっている。

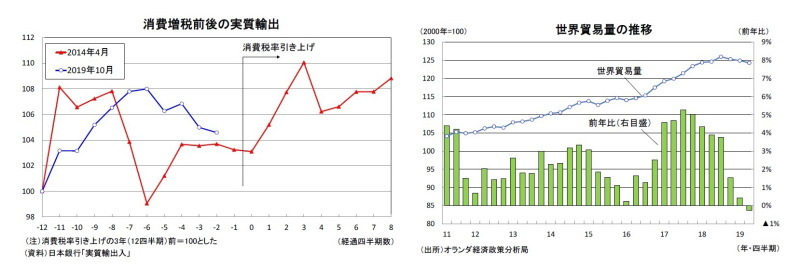

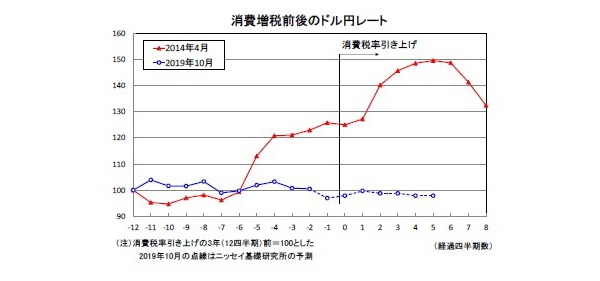

前回増税前も輸出は低調だったが、消費税率が引き上げられた2014年度入り後に急回復した。その背景には世界経済が緩やかな回復基調となっていたことに加え、日本銀行の異次元緩和の効果などから為替が大きく円安に振れたことがある。2014年度の外需寄与度(GDP統計)は前年比0.6%のプラスとなり、内需の落ち込み(前年比・寄与度▲1.0%)を一定程度カバーした。

しかし、足もとの輸出環境は前回増税時に比べて非常に厳しい。まず、世界経済が製造業を中心に調整局面に入っていることもあり、世界の貿易取引は縮小している。オランダ経済政策分析局が作成している世界貿易量は2017年中には前年比4~5%程度の高い伸びとなっていが、2018年後半以降伸び率が大きく低下し、足もとではマイナスに転じている。

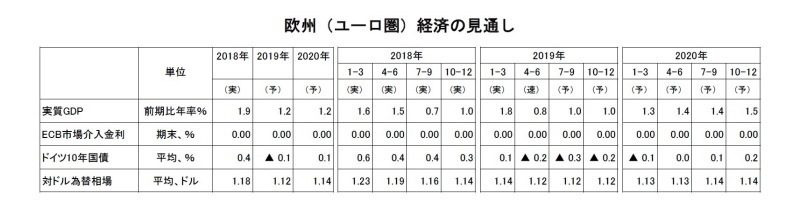

輸出の先行きを左右する海外経済を展望すると、米国は2018年の実質GDP成長率が2.9%となり、2017年の2.4%から加速したが、歳出拡大の時限措置終了、減税による押し上げ効果の減衰、保護主義的な通商政策による下押しなどから、2019年が2.3%、2020年が1.9%と徐々に減速すると予想している。製造業を中心に低迷が続くユーロ圏の実質GDPは、2019年1-3月期の前期比年率1.8%から4-6月期には同0.8%へと減速したが、7-9-月期以降も1%程度の低成長が続くことが見込まれる。景気対策の効果などから2018年中の減速傾向に歯止めがかかりつつあった中国は、ここにきて米中貿易摩擦が再び激化しつつあることもあり、先行きの成長ペースの加速は期待できないだろう。

また、為替の動きが前回増税時と大きく異なっている。前回増税時には増税3年前を起点にすると、日銀の異次元緩和を背景として増税前に2割以上円安が進行した後、増税後には円安が加速し、さらに2割以上円安が進んだ。これまでドル円レートは一進一退で推移してきたが、8/1にトランプ大統領が対中国関税第4弾の発動を表明したことを受けて円高ドル安が大きく進行した。先行きについては、米中貿易摩擦を巡って市場の楽観(リスクオンの円売り圧力)と悲観(リスクオンの円買い圧力)が繰り返されることが想定されるが、米国の金融政策が利下げ局面に入る一方、日銀の追加緩和余地が限られることもあり、大幅な円安が進む可能性は低く、円高が進行するリスクもある。少なくとも為替が輸出の追い風となることは当面期待できない。

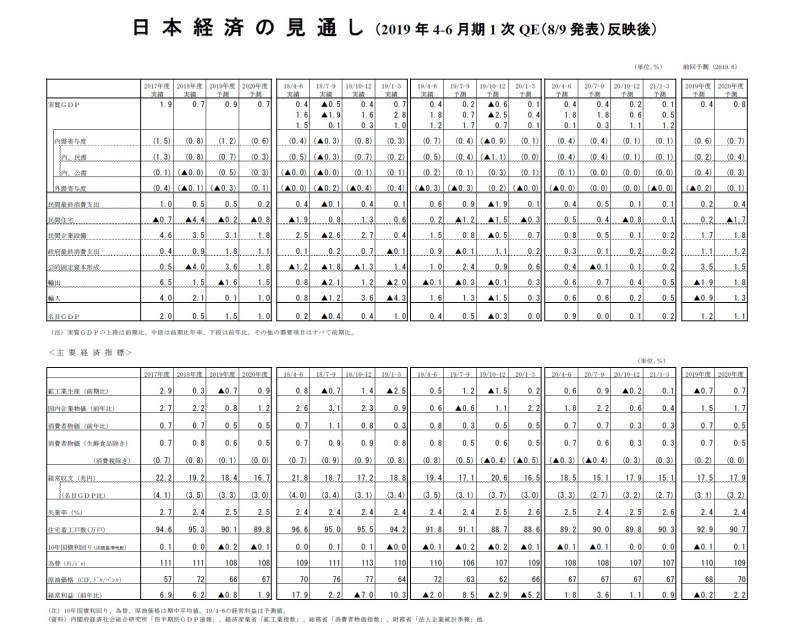

実質成長率は2019年度0.9%、2020年度0.7%を予想

●日本経済は消費増税後、オリンピック終了後に正念場を迎える可能性

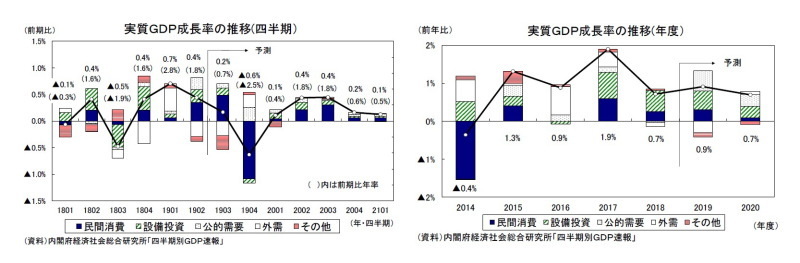

2019年7-9月期は消費税率引き上げ前の駆け込み需要を主因として民間消費が高い伸びとなることが見込まれる。ただし、軽減税率の導入や多岐にわたる増税対策の影響で駆け込み需要の規模が前回よりも小さいこと、輸出の低迷が続き外需が成長率の押し下げ要因となることから、実質GDP成長率は4-6月期の前期比年率1.8%から同0.7%へと減速するだろう。

消費増税直後の2019年10-12月期は、前回増税時に比べれば規模は小さいものの一定の反動減が発生することから、前期比年率▲2.5%とマイナス成長となることが予想される。

2019年10月の消費増税は前回の増税時(2014年4月)に比べれば経済への悪影響は小さくなることが見込まれるが、民間消費を中心に国内需要が一定程度落ち込むことは避けられない。現時点では、グローバルなITサイクルの調整が2019年末までには終了し、日本の輸出も情報関連財を中心に2019年末にかけて持ち直すことを見込んでいる。ただし、ITサイクルの底打ち時期については不確実性が高いこと、米中貿易摩擦の激化により世界の貿易取引がさらに縮小することなどから、輸出の低迷は長期化するリスクがある。輸出の回復が遅れれば、2019年度後半の日本経済は内外需ともに悪化し景気の牽引役を失う恐れがある。

2020年度は東京オリンピック・パラリンピックが開催される7-9月期までは高めの成長となるが、オリンピック終了後の2020年度後半は、押し上げ効果の剥落から景気の停滞色が強まることは避けられない。消費増税対策の効果一巡がオリンピック終了と重なることで、景気の落ち込みを増幅するリスクがあることには注意が必要だろう。特に、キャッシュレス決済時のポイント還元については、制度終了(2020年6月)前後に駆け込み需要と反動減が発生する可能性がある。

実質GDP成長率は2019年度が0.9%、2020年度が0.7%と予想する。

●消費は低迷が継続

実質GDP成長率の予想を需要項目別にみると、民間消費は2019年度が前年比0.5%、2020年度が同0.2%と低い伸びが続くと予想する。

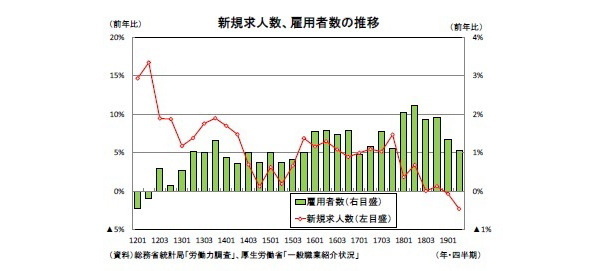

労働需給は引き締まった状態が続いているが、ここにきて雇用情勢の改善には陰りもみられる。失業率は2%台前半の低水準で推移しているが、雇用者数の伸びは2018年中の前年比2%程度の伸びから足もとでは1%程度まで鈍化している。また、労働市場の先行指標である新規求人倍率は高水準を維持しているが、2019年2月の2.50倍をピークに6月には2.36倍まで低下し、新規求人数は前年比でマイナスに転じている。生産活動の低迷を受けて製造業の減少幅が特に大きくなっている。

賃金については、労働需給の引き締まりが反映されやすいパートタイム労働者の時給は大きく上昇しているが、一般労働者(正社員)の所定内給与は伸び悩みが続いている。

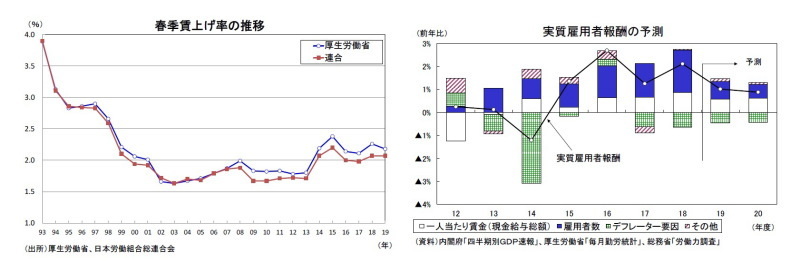

厚生労働省が8/9に公表した「民間主要企業春季賃上げ要求・妥結状況」によれば、2019 年の賃上げ率は2.18%となり2018年の2.26%を▲0.08ポイント下回った。また、連合が集計している定期昇給分を除くベースアップは、2019年春闘の最終結果は0.56%(2018年:0.54%)とほぼ前年並みの水準にとどまった。企業の人手不足感は引き続き高いが、2018年度後半に企業収益が悪化したこと、賃上げ交渉が本格化した2018年度末にかけて景気の減速懸念が高まったことが賃金交渉に影響を及ぼしたと考えられる。

また、業績との連動性が高いボーナス(賞与)は基本給以上に厳しいものとなりそうだ。日本経済新聞社のボーナス調査によれば、2019年夏のボーナスは前年比▲0.37%と小幅ながら減少した。足もとの業績悪化を踏まえると冬のボーナスが大きく改善することは期待できないため、夏と冬を合わせた2019年のボーナスは前年比でマイナスとなる可能性が高い。

1人当たり賃金の伸び悩み、雇用者数の増加ペース鈍化から実質雇用者報酬の伸びは2018年度の前年比2.1%から2019年度が同1.0%、2020年度が同0.9%へと低下するだろう。

なお、これまで年次推計のみで公表されていた家計可処分所得・家計貯蓄率の速報値が参考系列として8/9に内閣府から公表された(2019年1-3月期まで)。年次推計値では2017年度の家計貯蓄率は2.5%となっていたが、今回公表された四半期別速報でみると、2017年10-12月期の2.1%から2018年4-6月期に3.8%まで上昇した後、2019年1-3月期には3.0%(いずれも季節調整値)まで低下している。

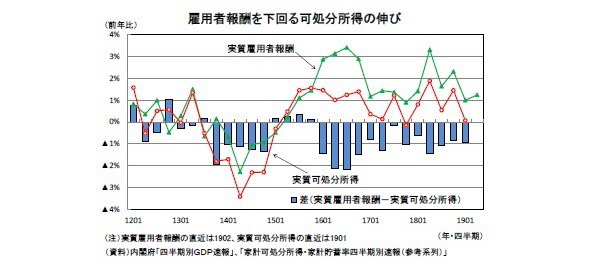

また、超低金利の長期化に伴う利子所得の低迷、マクロ経済スライドや特例水準の解消による年金給付額の抑制、年金保険料率の段階的引き上げなどによって、家計の可処分所得の伸びが雇用者報酬の伸びを大きく下回っていることは、年次推計で公表されている2018年1-3月期まではすでに明らかとなっていた。今回新たに公表された2018年4-6月期~2019年1-3月期についても同じ傾向が続いていることが確認された。2018年度の実質雇用者報酬は前年比2.1%の高い伸びとなったが、実質可処分所得(参考系列)は同1.0%と雇用者報酬の伸びを1%以上下回った。

先行きについては雇用者報酬の伸びが鈍化することに加え、利子所得の低迷、年金給付の抑制などから可処分所得の伸びはさらに低下する可能性が高い。消費税率引き上げの影響は限定的だが、実質可処分所得の伸び悩みを主因として予測期間を通じて消費は低迷が続くことが予想される。

●2018年度第2次補正、2019年度当初予算が公共事業を押し上げ

公的固定資本形成は、2018年1-3月期から減少が続いてきたが、2018年11月に成立した災害からの復旧・復興を中心とした総額0.9兆円の2018年度第1次補正予算(うち公共事業関係費は0.4兆円)の執行によって、2019年1-3月期に前期比1.4%と5四半期ぶりの増加となった後、4-6月期も同1.0%の増加となった。

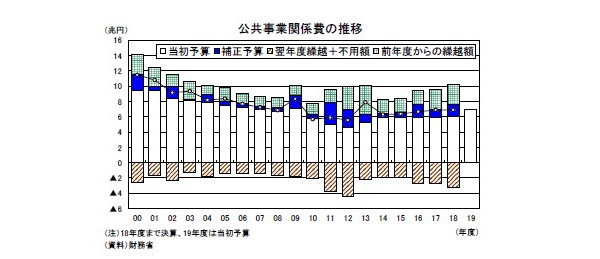

政府は、2018年12月に閣議決定した「防災・減災、国土強靭化のための3か年緊急対策」に基づき、2018年度の第2次補正予算(2019年2月成立)で公共事業関係費を大幅に積み増したほか、2019年度の政府予算案でも公共事業関係費を2018年度当初予算比で9,310億円増(うち、臨時・特別の措置が8,503億円)、前年比15.6%の大幅増加とした。

公共工事の先行指標である公共工事請負金額は、2018年10-12月期に前年比3.6%と増加に転じた後、2019年1-3月期が同5.9%、4-6月期が同4.2%と3四半期連続で増加したが、7月には30%近くまで伸びが急加速している。2019年度の公的固定資本形成は前年比3.6%となり、アベノミクスが始まった2013年度(前年比8.6%)以来の高い伸びとなることが予想される。

●物価の見通し

消費者物価(生鮮食品を除く総合、以下コアCPI)は、エネルギー価格の上昇幅縮小を主因としてゼロ%台半ばまで伸びが鈍化している。

原油価格(ドバイ)は2018年末の50ドル程度から2019年4~5月にかけていったん70ドル台まで上昇したが、足もとでは50ドル台後半まで下落している。エネルギー価格の上昇率は2018年10月の前年比8.9%をピークに2019年6月には同1.2%まで縮小したが、夏場以降はマイナスとなることが見込まれる。

外食、食料品を中心に原材料費、物流費、人件費などのコスト増を価格転嫁する動きが見られること、上昇品目数が増加していることなどを踏まえれば、物価の基調がここにきて弱まっているわけではないが、エネルギー価格下落の影響を打ち消すほどの強さはない。

また、前回増税時に比べると落ち込み幅は小さくなるものの、消費増税後に個人消費が一定程度減少することは避けられない。需給面からの物価上昇圧力が弱まることにより、物価は当面低空飛行を続けることが予想される。

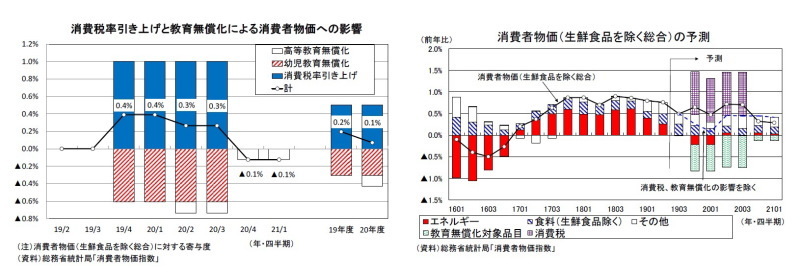

2019年10月以降は消費税率引き上げと教育無償化により物価上昇率が大きく変動する。コアCPI上昇率は消費税率引き上げ(軽減税率導入の影響を含む)によって1%ポイント押し上げられるが、同時に実施される幼児教育無償化によって▲0.6%ポイント、2020年4月に予定されている高等教育無償化によって▲0.1%ポイント押し下げられる。消費税率引き上げと教育無償化を合わせたコアCPI上昇率への影響は、2019年度が+0.2%、2020年度が+0.1%である。2019年度下期以降は消費税率引き上げと教育無償化の影響で物価の基調が見極めにくい状況が続くことになろう。

コアCPI上昇率は2019年度が前年比0.6%、2020年度が同0.5%、消費税率引き上げ・教育無償化の影響を除くベースでは2019年度が前年比0.4%、2020年度が同0.4%と予想する。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

斎藤太郎(さいとう たろう)

ニッセイ基礎研究所 経済研究部 経済調査室長・総合政策研究部兼任

【関連記事 ニッセイ基礎研究所より】

・QE速報:4-6月期の実質GDPは前期比0.4%(年率1.8%)-外需の悪化を好調な内需がカバーし、3四半期連続の高成長

・2019年4-6月期の実質GDP~前期比▲0.1%(年率▲0.2%)を予測~

・消費増税への耐久力を点検する