経済概況:消費失速で5期連続の景気減速

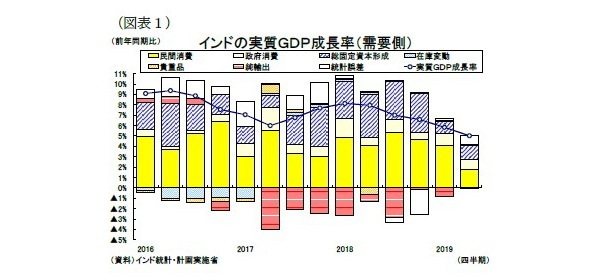

2019年4-6月期の実質GDP成長率は前年同期比5.0%増(2019年1-3月期:同5.8%増)と低下し、5期連続の景気減速となった(図表1)。インド経済は16年11月の高額紙幣廃止や17年7月の物品サービス税(GST)導入に伴う経済の混乱から回復して昨年前半には+8%成長を記録したが、その後は回復局面が一服、19年に入ると消費の変調が鮮明になり、景気の減速傾向が強まっている。

4-6月期の実質GDPを需要項目別に見ると、民間消費の急減速が成長率低下に繋がった。

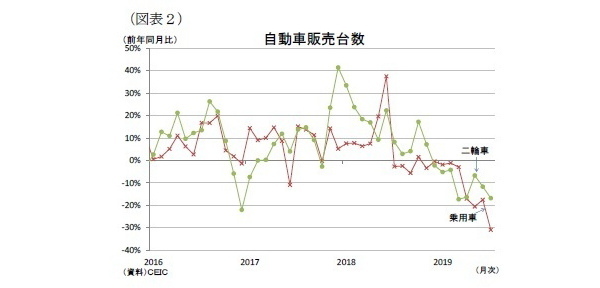

まず民間消費は同3.1%増(前期:同7.2%増)と大きく低下し、この4年半で最低の伸びとなった。昨年8月下旬に起こったインフラ開発・金融大手IL&FS社のデフォルト以来、流動性が収縮していたノンバンク金融会社(NBFC)(1)の融資が低迷しており、乗用車やバイクなどの耐久消費財を中心に消費が減速した(図表2)。製造業や建設業を中心とする雇用環境の悪化、農業生産の低迷による農業所得の鈍化も消費需要の減少に繋がったとみられる。実際、CMIEによると失業率は2019年8月に8.4%と都市部を中心に上昇しており(図表3)、また4-6月期の農林水産業の成長率は同2.0%増と停滞している。

投資は同4.0%増(前期:同3.6%増)と伸び悩んだ。上述のノンバンク金融会社の流動性収縮により中小企業を中心に投資に悪影響が及んだこと、4-5月の総選挙の先行きの不透明感から選挙結果を見極めようと企業が投資を見合わせたものとみられる。

政府消費は同8.8%増と、総選挙期間中の支出加速によって堅調を維持したが、1-3月期の二桁成長(同13.1%増)から増勢が鈍化した。

純輸出については、輸出が同5.7%増(前期:同10.6%増、)と、世界経済の減速や米中貿易戦争を背景に低下した。また輸入は同4.2%増(前期:同13.3%増)となり、輸出減速と国内需要の鈍化を受けて大きく低下した。結果として、純輸出の成長率寄与度は+0.1%ポイント(前期:▲0.9%ポイント)と改善した。

------------------------------------

(1)インドでは不良債権問題を背景に国営銀行の融資が厳格化するなか、ノンバンク金融会社(NBFC)がインドの中小企業や消費者向けの信用供与を拡大させてきた。預金を持たないNBFCは資本市場で資金調達を行うため、IL&FSのデフォルトをきっかけとする流動性逼迫により経営状況が悪化している。

経済見通し: 景気は年後半に底入れも、回復は遅れる見通し

先行きのインド経済は、総選挙前の政治的な先行き不透明感を背景とする投資の下押し要因が解消されること、昨年から続くノンバンク金融会社の流動性悪化の影響が一巡することから7-9月期に景気が底入れするものとみられる。その後は南西モンスーンで十分な雨量が得られた農村部の所得が改善することや政府の景気刺激策とインド準備銀行(RBI、中央銀行)の金融緩和による押し上げ効果が広がるなかで、国内需要が次第に持ち直していくだろう。もっとも、これまでの貸し渋りを背景に自動車産業や中小企業の受けた深刻な打撃の影響が国内で広がりをみせるほか、海外経済の減速を背景に輸出が伸び悩むとみられるため、その後は景気回復が遅れ、19年度は+6%程度の勢いを欠いた成長を予想する。

需要項目別にみると、投資が持ち直す一方、消費と輸出の回復は遅れるだろう。まず足元で大幅に減速した民間消費は農家の所得改善や政府による国営銀行への資本注入とノンバンク金融会社に対する流動性供給策が支えとなり、下げ止まると予想する。今年の南西モンスーンは十分な雨量が得られたため、カリフ期の穀物生産が順調に推移すると見込まれる。また政府の農家に対する直接給付(2)も所得向上に寄与するため、農村部の消費需要は今後改善に向かうだろう。一方、自動車産業と中小企業を中心に雇用情勢は悪化しており、都市部の消費の冷え込みが続く可能性は高そうだ。全体としてみれば、民間消費は下げ止まった後も伸び悩み、L字型の回復を辿ると予想する。

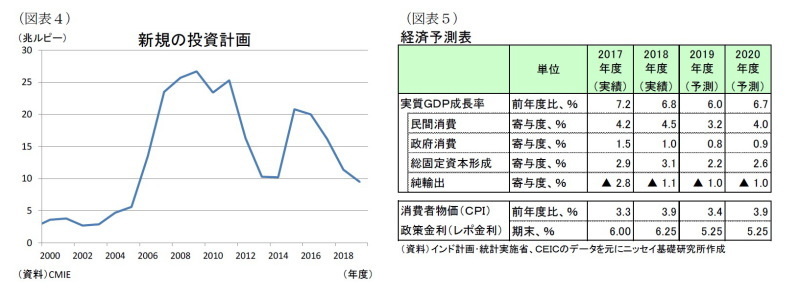

総固定資本形成は、短期的な下押し要因となっていた総選挙前の政治的な先行き不透明感が払拭されたことから持ち直し、景気の下支え役となるだろう。7月には2期目に入ったモディ政権の来年度予算案が公表され、経済政策の継続性が確認された。企業は新政権発足まで見合わせていた新規投資に踏み切るものと予想される。しかしながら、昨年度発表された新たな投資計画は14年ぶりの低水準を記録するなど、企業の投資マインドに改善の兆しはみられない(図表4)。政府は8月に景気対策を公表したが、国営銀行の不良債権問題とノンバンク金融会社の貸し渋りの悪影響は容易には解消しないこと、また先行きの輸出停滞が見込まれることを踏まえると、投資が昨年のような二桁成長に達するには暫く時間がかかるだろう。

外需については、まず輸出が財貨・サービス共に取引相手国の景気減速を受けて鈍化傾向が続くだろう。米中貿易戦争は9月に米トランプ政権の対中関税「第4弾」が発動されるなど激化の一途をたどっているほか、米トランプ政権が一般特恵関税制度(GSP)の対象国からインドを除外(3)するなど、インド自身も米国との通商摩擦に直面しており、輸出の停滞は長期化する恐れがある。一方、輸入は内需の底入れを受けて拡大傾向が続くため、純輸出の成長率寄与度は再び悪化しよう。

以上の結果、19年度は投資を中心に今後持ち直しに向かうものの、消費と輸出の回復が遅れるために実質GDP成長率が+6.0%となり、18年度の+6.8%から成長ペースがダウンするだろう(図表5)。しかし、20年度は新政権の経済政策を通じた投資の持続的な拡大や輸出の底入れを受けて+6.7%成長まで回復すると予想する。

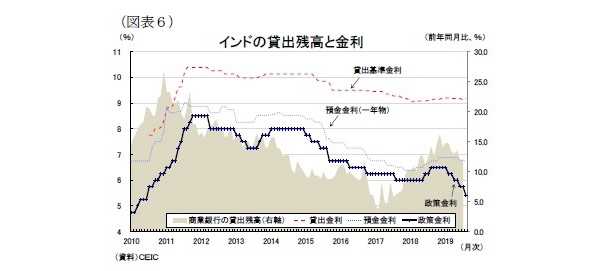

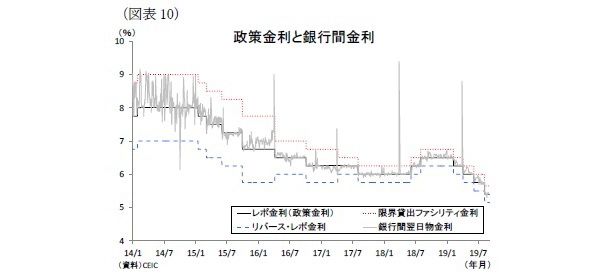

当面の注目ポイントは、これまでの利下げと景気対策効果の波及である。中銀は今年に入って積極的な金融緩和を進めてきたが、これまで貸出金利の低下には繋がってこなかった(図表6)。このため、自動車販売の落ち込みに歯止めがかからず、7月の乗用車の販売台数が前年同月比30%減を記録した。また自賠責保険料の引き上げや2020年度に実施される排ガス規制「バーラト・ステージ6」を背景とする買い控えなども自動車の販売不振に繋がっている。自動車産業の不調が鮮明となるなか、販売店や工場は人員削減や操業時間の短縮などの対応を迫られている。

自動車産業は総雇用の8パーセントを占めるとされ、経済の影響が大きい産業である。産業界から迅速な景気刺激策を求める声が高まるなか、政府は8月23日に景気対策を公表した。政府は車両登録料の引き上げ時期の延期や古い公用車の買い替えを促すことで販売を後押しする公算だ。また政府は国営銀行に7000億ルピーの資本注入を実施することで資金の流動性を高めるほか、貸出金利を政策金利と連動するよう銀行に促す措置を盛り込んだため、これまでの利下げ効果の波及が期待される。

------------------------------------

(2)農家支援金の直接給付(通称:PM―Kisan)は総額7,500億ルピーを予算計上しており、1,000万を超える小規模農家に対し1世帯当たり年間6,000ルピーを3回に分けて支給される。昨年12月から遡って適用され、一回目の支給は3月末までに完了する見通し。

(3)5月31日、米トランプ大統領がインドを一般特恵関税制度(GSP)の対象から除外することを発表した。GSPは途上国の経済発展を促すことを目的に米国への輸入にかかる関税を一部免除する制度である。GSP除外により、インドから輸出される自動車部品や化学薬品、食器類に最大7%の関税が課されることになる。

(為替の動向)ルピー弱含みが続く

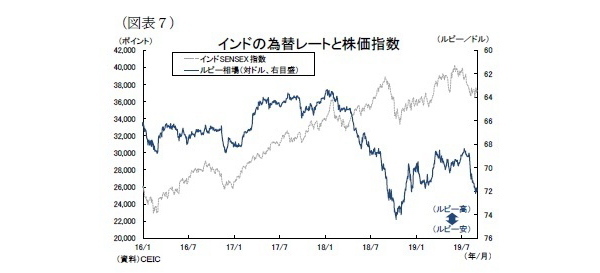

インドルピー(対米ドルレート)は昨年、国営銀行による巨額の不正取引による詐欺被害や米国の金融引き締め、米中貿易戦争の過熱などから10月に一時史上最安値となる1ドル74ルピーをつけたが、その後は原油価格の急落や米FRBのハト派化に伴う新興国資金流出懸念の後退により、ルピーを含む新興国通貨を買い戻す動きが広がった(図表7)。また総選挙でインド人民党が圧勝したことが好感されてインドへの資金流入が続くなかでルピーは安定して推移、RBIはドル買い介入で外貨準備を積み増していった。

しかし、7月には来年度予算案で金融市場が期待した景気対策が盛り込まれず、失望感からルピーが下落に転じた。そして8月には米中貿易戦争の激化を背景に新興国通貨の下落圧力が強まるなか、ルピー安が急速に進んだ。なお、8月下旬に政府の景気刺激策が公表されたことは相場の下支えに繋がった。

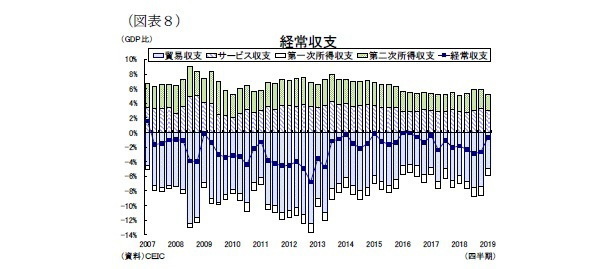

先行きは、ルピー弱含みで推移するだろう。原油価格は世界経済の後退懸念や米国でのシェールガスの生産拡大などが押し下げ要因となって停滞する見通しである。このことは貿易収支の改善に繋がるため(図表8)、ルピーの下支え要因となるものの、既にBJP勝利を好感した資本流入は終息、足元の経済成長率が5年ぶりの低水準に落ち込むなどルピー買戻しの動きが続くとは考えにくい。パキスタンとの間でカシミール地方の領有権争いが再燃しているほか、米中貿易戦争の激化を受けて新興国に流れ込んできた大量のマネーが流出する恐れもある。インド政府・中銀による景気刺激策の効果が表れるまでには時間がかかるため、ルピーは軟調な推移が予想される。

(物価の動向)景気回復の遅れから物価安定を予想

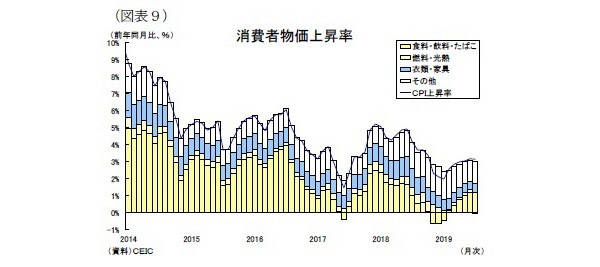

インフレ率(CPI上昇率)は、2018年初に一時+5%まで上昇したが、年後半からは国内需要の鈍化や食品価格の下落、燃料・光熱費のピークアウトなどからインフレ圧力が後退し、19年1月には+2.0%まで低下した(図表9)。その後は食品価格のデフレ圧力が弱まり、インフレ率は7月にかけて+3.1%まで上昇してきたが、原油価格の停滞やルピー高、国内経済の更なる減速などからインフレ率は安定しており、RBIの中期インフレ目標(2.0-6.0%)の中央値を下回って推移している。

先行きのインフレ率はルピー安の影響で再び上向くものの、農業生産の拡大によって食品価格の上昇圧力が和らぐこと、景気回復の遅れで需給が引き締まらないことから、当面はインフレ警戒感の緩んだ安定した物価動向を予想する。CPI上昇率は19年度末には+3.7%、20年度末には+4.0%を予想する。

(金融政策の動向)年内1回の追加利下げを予想

昨年は燃料価格の上昇や通貨安による物価上昇を警戒してインド準備銀行が2会合連続の金融引き締めを実施したが、12月に政府との不仲が伝えられたパテル総裁が辞任し、モディ首相に近いとされるダス元財務官が新総裁に就任すると風向きが変わった(図表10)。政府が今年2月1日に選挙対策色の強い来年度予算案を発表すると、RBIは2月7日の会合で政策金利を従来の6.50%から6.25%へと引き下げると共に、当面の金融政策のスタンスを「引き締め」から「中立」に戻した。さらに4月、6月、8月の会合では景気減速を背景にインフレ見通しが落ち着いていることから利下げの余地があるとし、RBIは追加利下げを実施した。政策金利は年明けから1.10%引き下げられて現在5.40%と、約9年ぶりの低水準となっている。とくに8月の会合では、政策金利の引き下げ幅を0.35%とし、事前予想の0.25%を上回る水準としたことで緩和的な政策スタンスが示されている。

先行きについては、4-6月期のGDP統計で大幅な成長鈍化が確認されたこと、米中貿易戦争の激化で輸出停滞が長期化するリスクが高まったこと、先行きのインフレ率が中期目標の中央値を下回って推移する見通しであることから、RBIは10月の会合で0.15%の追加利下げを実施すると予想する。しかし、RBIはこれまでの利下げ効果の確認や世界景気不安を背景とする新興国資金流出への警戒感から一旦利下げ打ち止めとし、その後は景気回復のペースや物価・通貨の動向を見極めながら政策金利を調整していくことになるだろう。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

斉藤誠(さいとう まこと)

ニッセイ基礎研究所 経済研究部 准主任研究員

【関連記事 ニッセイ基礎研究所より】

・インド経済の見通し~景気対策により年後半に底入れも、雇用悪化や輸出停滞で緩慢な成長が続くと予想(2019年度+6.0%、2020年度+6.7%)

・インドの持続的成長に向けたモディ政権2期目の課題

・【インド総選挙】インド人民党が圧倒的勝利~改革路線への回帰が高成長持続のポイントに

・インド経済の見通し~財政金融政策により景気は年度後半から持ち直すも、輸出減速で緩慢な成長が続くと予想(2019年度+7.0%、2020年度+7.3%)

・インド経済の見通し~農家支援策により消費は持ち直しへ向うも、輸出の停滞色が強まり、緩慢な成長が続く(2019年度+7.2%、2020年度+7.5%)