全体評価:米中摩擦の逆風が継続、消費税増税への懸念も強い

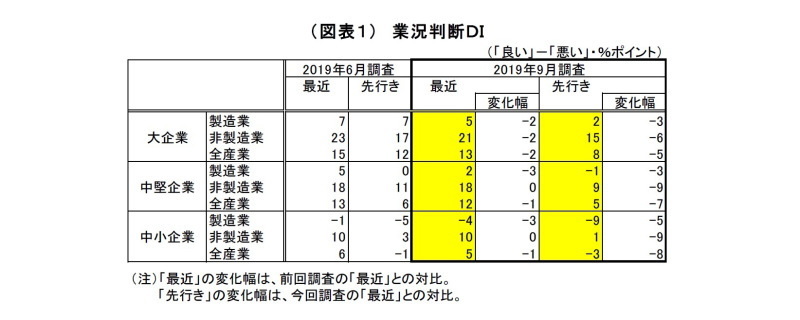

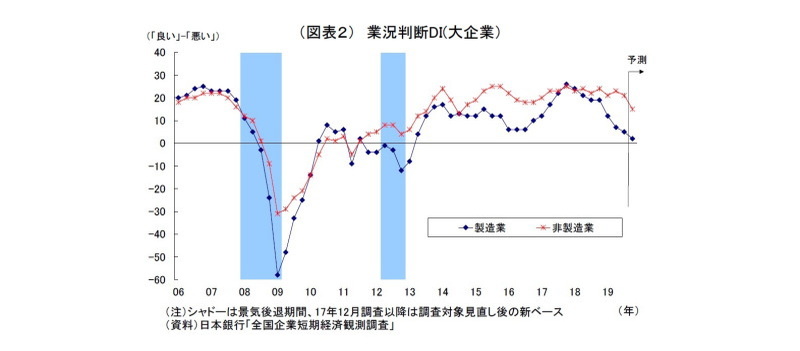

日銀短観9月調査では、注目度の高い大企業製造業の業況判断D.I.が5と前回6月調査から2ポイント低下し、3四半期連続での景況感悪化が示された。D.I.の水準は、異次元緩和開始直後の2013年6月調査以来の低水準となった。また、大企業非製造業の業況判断D.I.も21と前回比で2ポイント低下した。

前回6月調査では、米中貿易摩擦の激化・長期化や円高の進行などを受けて、大企業製造業の景況感が明確に悪化した一方で、非製造業では、改元に伴う大型連休特需や堅調なインバウンド需要を受けて、景況感がやや改善していた。

前回調査以降も、米国による対中関税第4弾が一部発動されるなど米中貿易摩擦の激化が続いてきた。また、米中摩擦の影響などから中国や欧州など海外経済の減速基調が続いてきたほか、リスクオフと米利下げ観測に伴って一時大幅な円高も進んだ。

大企業製造業では、米中貿易摩擦の激化・長期化やそれに伴う海外経済の減速、円高の進行などを受けて、景況感が悪化した。とりわけ素材業種は市況の悪化にも直面し、悪化が鮮明になった。一方で一部で消費増税前の駆け込み需要もあり、製造業全体での大幅な悪化は避けられた。

非製造業では、前回調査での大型連休特需効果の剥落に加え、7月の天候不順や日韓関係悪化による韓国人訪日客減少などを受けて景況感が悪化することとなった。一部業種では、製造業からの悪影響の波及も見られる。一方、一時的なシステム需要や都市再開発需要等が下支えとなった。

中小企業の業況判断D.I.は、製造業が前回から3ポイント低下の▲4、非製造業が横ばいの10となった。中小企業製造業のD.I.はマイナス幅を拡大しており、規模や製造・非製造業別に見て、最も厳しい状況になっている。

先行きの景況感も幅広く悪化した。米中通商交渉は一部前向きな動きが見られるものの、依然合意の目処が立っておらず、今後も米国による追加関税発動と中国による報復といったさらなる激化が懸念される。英国のEU離脱問題も引き続き混乱が避けられない。また、こうした事態が緊迫化すると、円高が進むことになる。事業環境の先行き不透明感は強く、製造業の先行きの景況感の重荷となった。

非製造業では、日韓関係悪化の長期化に加え、来月に控える消費増税による影響への懸念から、先行きの景況感が大幅に悪化している。今回の消費増税の悪影響は従来よりも限定的になると予想されるが、過去の消費増税後に起きた大幅な景気悪化がトラウマになっていると考えられる。

なお、事前の市場予想との対比では、注目度の高い大企業製造業については、足元の景況感(QUICK集計2、当社予想は1)、先行きの景況感(QUICK集計1、当社予想も1)ともに予想を上回った。大企業非製造業については、足元(QUICK集計20、当社予想は19)は予想を若干上回った一方で、先行き(QUICK集計16、当社予想は13)は予想を若干下回った。

2019年度の設備投資計画(全規模全産業)は前年比2.4%増と前回6月調査時点の同2.3%増からわずかに上方修正された。例年9月調査では、中小企業で計画が具体化してくることによって上方修正されるクセが強い。従って、上方修正自体を前向きに評価することはできず、近年の同時期の調査と比較した場合のモメンタム(上方修正の勢い)が重要になってくる。

そうした視点で見ると、今回の上方修正幅は、例年同時期の平均的な上昇幅に比べてごく小幅に留まっている。人手不足に伴う省力化投資や都市再開発関連投資などが下支えになっているものの、製造業では、海外経済減速に伴う収益悪化や米中摩擦等の先行き不透明感、非製造業では消費増税後の国内景気への警戒感から、一部で設備投資を見合わせたり、先送りしたりする動きが生じているとみられる。設備投資計画には企業の慎重スタンスが現れており、今後の内外下振れリスクの動向次第では、さらに下方修正されるリスクもある。

今回の短観では、事前予想ほどではないにせよ景況感の幅広い悪化が示され、設備投資計画の慎重化も確認された。全体的に冴えない内容であり、景気・物価の下振れリスクに対してさらに警戒が必要になるという点で、日銀の追加緩和を正当化する材料に位置付けられるだろう。

しかし、日銀の追加緩和余地は既に乏しい。本格的な追加緩和に踏み切れば、効果が大して期待できないにもかかわらず、金融システムへの副作用を増幅してしまう。また、今後、世界経済が失速したり、円高が急激に進んだりした場合の対応余地が無くなってしまうという問題もある。

従って、今回の短観の内容は冴えないとはいえ、追加緩和の決め手までにはならないと見ている。日銀は次回10月末の会合で、「経済・物価動向を改めて点検していく」考えを表明しているが、市場が落ち着き、円高が進んでいなければ、本格的な追加緩和を回避し、フォワードガイダンスの強化程度の措置に留める可能性が高い。一方で、米中摩擦の激化などから市場が緊迫化し、円高が進行している場合には、やむなくマイナス金利深堀り(副作用緩和策とセットで)やETF買入れ増額などの本格的な追加緩和に踏み切ることになるだろう。

業況判断D.I.:製造業・非製造業ともに低下

全規模全産業の業況判断D.I.は8(前回比2ポイント低下)、先行きは2(現状比6ポイント低下)となった。大企業について、製造・非製造業別の状況は以下のとおり。

●大企業

大企業製造業の業況判断D.I.は5と前回調査から2ポイント低下した。業種別では、全16業種中、低下が11業種と上昇の4業種を大きく上回った(横ばいが1業種)。

商品市況悪化の影響を受けた石油・石炭(30ポイント低下)や非鉄金属(18ポイント低下)の低下が顕著だが、中国経済など海外経済低迷の影響を強く受ける生産用機械(6ポイント低下)やはん用機械(8ポイント低下)、自動車(3ポイント低下)も悪化した。一方、消費増税前の駆け込み需要が発生した電気機械(3ポイント上昇)や木材・木製品(6ポイント上昇)では改善がみられる。

先行きについては、低下が10業種と上昇の4業種をやや上回り(横ばいが2業種)、全体では3ポイントの低下となった。

増税後の反動減が予想される木材・木製品(12ポイント低下)のほか、生産用機械(8ポイント低下)、業務用機械(同)、自動車(7ポイント低下)といった輸出依存度の高い加工業種での落ち込みが目立つ。一方、足元の大幅な落ち込みからの持ち直しを見込む石油・石炭(18ポイント上昇)、非鉄金属(15ポイント上昇)が全体の下支えになっている。

大企業非製造業のD.I.は前回から2ポイント低下の21となった。業種別では、全12業種中、低下が7業種と上昇の5業種を上回った。

10連休特需の剥落、7月の天候不順、韓国人訪日客減少を受けて、宿泊・飲食サービス(8ポイント低下)、小売(3ポイント低下)、対個人サービス(6ポイント低下)が低下したほか、製造業からの波及によって荷動きに悪影響が出ている運輸・郵便(4ポイント低下)などでも低下がみられる。一方で、人手不足に伴うIT化や増税・Windows7サポート終了を控えたシステム対応需要が追い風となった情報サービス(8ポイント上昇)、都市再開発需要や公共投資増加の恩恵を受ける建設(2ポイント)、不動産(5ポイント上昇)などが下支えとなった。

先行きについては、低下が9業種と上昇の3業種を大きく上回り、全体では6ポイントの低下となった。

一時的な需要の剥落が予想される情報サービス(17ポイント低下)のほか、消費増税後の消費減少懸念が現れた形の小売(5ポイント低下)、宿泊・飲食サービス(7ポイント低下)、対個人サービス(6ポイント低下)、人手不足深刻化への懸念が強い建設(11ポイント低下)、不動産(8ポイント低下)、運輸・郵便(9ポイント低下)などで低下がみられる。

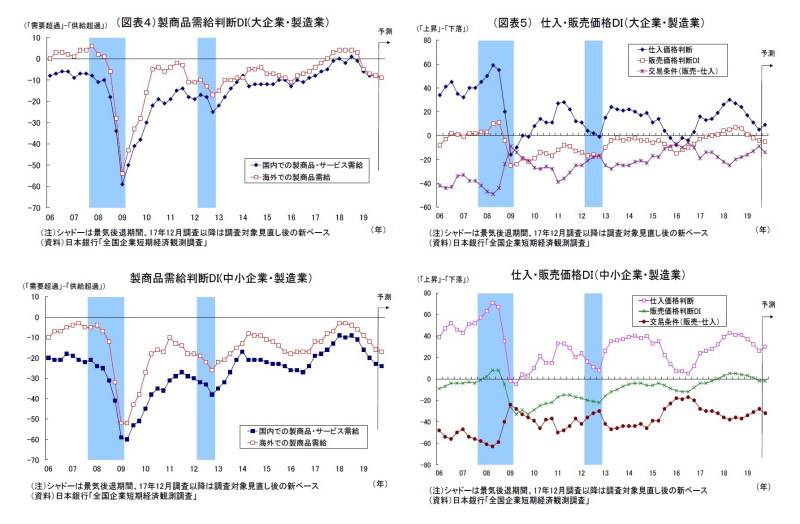

需給・価格判断:海外需給は引き続き悪化、製造業で値下げの動きが継続

●需給判断:海外需給はやや悪化、先行きは内外とも悪化

大企業製造業の国内製商品・サービス需給判断D.I.(需要超過-供給超過)は前回比横ばい、非製造業では2ポイントの上昇となった。内需には底堅さがみられる。一方、製造業の海外需給は前回から1ポイント低下している。

先行きの需給については、国内需給は製造業で1ポイント低下、非製造業で3ポイント低下が見込まれている。また、製造業の海外需給も1ポイント低下しており、先行きは内外需給ともに悪化することが見込まれている。

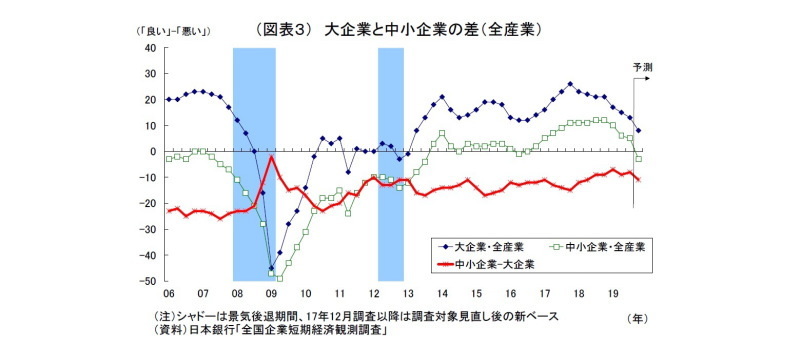

●価格判断:製造業で値下げの動きが継続

大企業製造業の販売価格判断D.I. (上昇-下落)は前回から2ポイント低下、非製造業も1ポイント低下した。製造業ではD.I.の低下が4四半期続いており、水準もマイナス幅を拡大している。緩和傾向にある需給動向が販売価格引き下げに繋がっている。

仕入価格判断D.I.は製造業で6ポイント低下、非製造業では5ポイントの低下となった。販売価格よりも仕入価格の下落が顕著になった結果、販売価格との差し引きであるマージンは製造業、非製造業ともに改善している。

販売価格判断D.I.の3ヵ月後の先行きは、製造業で1ポイント低下、非製造業で横ばいが見込まれている。人手不足に伴う賃金上昇圧力は今後も見込まれるが、企業の値上げの動きが回復する兆しは見えない。一方、仕入価格判断D.I.の先行きは製造業で4ポイントの上昇、非製造業でも3ポイントの上昇となっていることから、ともにマージンが悪化するとの見通しが示されている(図表5)。