目次

「金融サービス仲介業」という言葉を聞いたことがあるだろうか。法改正(2021年11月1日 施行)によって新たに創設される業態である。一度の登録で銀行、証券、保険の3つの分野すべてで仲介が可能になる。仲介業者にとってはビジネスチャンスが広がり、利用者にとっては金融商品の選択において利便性の向上が期待できる。この記事では、金融サービス仲介業が広い意味での日本の金融市場に与える影響を考えるとともに、金融サービス仲介市場への新規参入に必要な手続きなども紹介する。

1. 金融サービス仲介業とは?

金融サービス仲介業とは、1回の登録で銀行、証券、保険の3つの分野すべてで仲介が可能になる業態のことをいう。これまで、金融サービスの契約締結を仲介する場合には銀行、証券、保険、それぞれの分野で個別に許可申請または登録することが必要だった。すなわち、事業の開始について銀行代理業者は内閣総理大臣(管轄財務局)へ許可申請をし、金融商品仲介業者と保険募集人・保険仲立人は内閣総理大臣(管轄財務局)へ登録する必要があった。

2020年6月に公布された「金融商品の販売等に関する法律」が2021年11月1日から施行され、1回の登録で仲介できるようになるほか、これまであった所属制も廃止される。所属制とは、たとえば銀行なら銀行代理業者が特定の金融機関に所属する制度を指す。A銀行に所属していればA銀行が扱う商品やサービスしか取り扱うことができない。

参考:e-GOV法令検索 金融商品の販売等に関する法律(平成十二年法律第百一号)(業務運営に関する措置)第二十六条

1.1. 銀行サービス、証券サービス、保険サービスをまとめた仲介業

今回の法改正によって法律名も「金融商品の販売等に関する法律」から「金融サービスの提供に関する法律」に変更される。金融サービス仲介業は、銀行サービス、証券サービス、保険サービスをまとめた仲介業といえる。条文の第11条に追記される金融サービス仲介業は、「預金等媒介業務」「有価証券等仲介業務」「保険媒介業務」「貸金業貸付媒介業務」の4つの業務を「業として行うこと」と定義されている。

1.2. 手続きのオンライン化、ユーザーがさまざまな金融商品を選択できる環境の整備

銀行、証券会社の口座開設や保険の申し込み手続きは急速にオンライン化が進んでいる。しかし、手続きのオンラインシフトにかかわらず、受付窓口(Webサイト)はサービスごとに分かれているのが現状だ。たとえば、銀行口座開設へ誘導するためのWebサイト、株式投資などに興味を持つ人を証券会社口座開設へ誘導するWebサイトなどという具合である。

金融サービス仲介業の創設背景には、さまざまな金融機関が提供する多種多様な商品やサービスをワンストップで提供できるようにすることによって、利用者の利便性を高めるという狙いがある。

金融サービス仲介業は金融庁・金融審議会の「決済法制及び金融サービス仲介法制に関するワーキング・グループ」によって創設が提案され、国会の審議を経て2020年6月5日に法律が成立した。施行後は内閣総理大臣(具体的には主たる営業所又は事務所を管轄する財務局)への登録によって事業者となれる。したがって窓口の1本化は、国によって成立した制度に登録した事業者によって実現するといえるだろう。

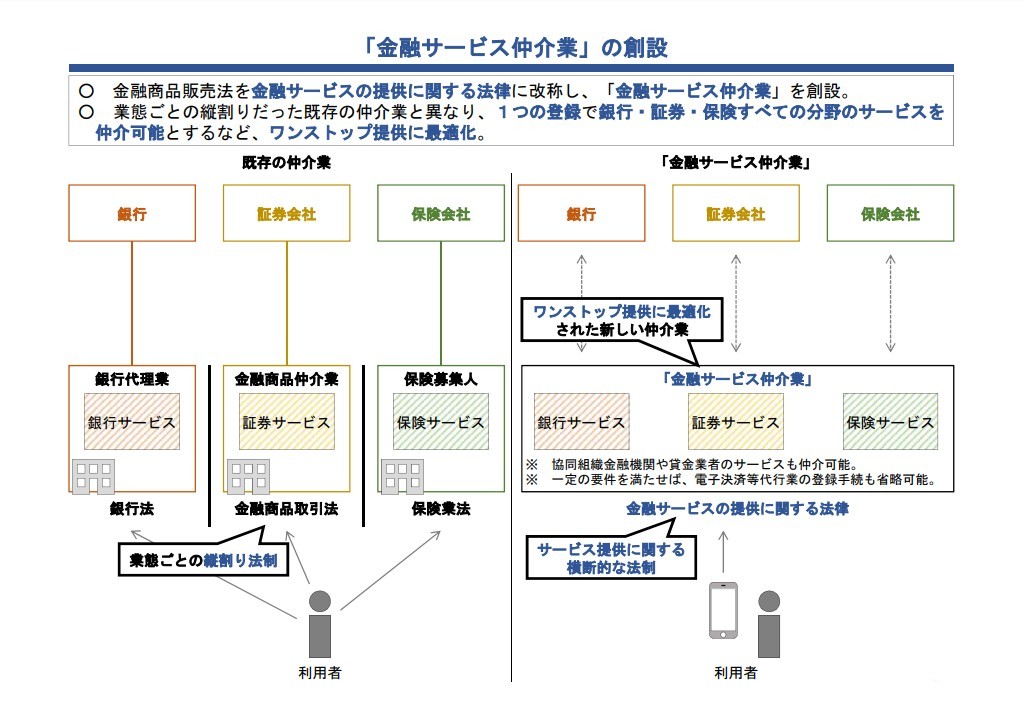

1.3. 縦割りから横断的な法規制への変更

前述したように金融仲介業者はこれまで縦割りで銀行、証券、保険の分野ごとに許可や登録が求められていた。法規制についても、銀行代理業者なら「銀行法」、金融商品仲介業者なら「金融商品取引法」、保険募集人・保険仲立人なら「保険業法」というように業種ごとに法律があり、銀行代理業者は内閣総理大臣(管轄財務局)へ許可申請をし、金融商品仲介業者と保険募集人・保険仲立人は内閣総理大臣(管轄財務局)へ登録する必要があった。

また、これまで銀行、証券、保険の金融商品を取り扱う仲介業者が複数の業種の商品を扱うには、それぞれの業界に登録する必要があった。しかもそれぞれの金融機関に所属して指導を受ける必要があり、かなり煩雑な仕組みになっていた。法改正によって所属制が廃止され、金融サービス仲介業では1つの登録によって1社で複数業種(銀行、証券、保険)の仲介業務が可能になる。

複数の金融機関をまたいで(以前は金融機関をまたぐことはできなかった)投資信託や保険等の商品を仲介することができるため、ユーザーに多くの選択肢を提案できるようになるのが大きなメリットだ。

2. 金融サービス仲介業の創設による変化

既存の金融商品仲介業者にとって気になるのは、新たな「金融サービス仲介業」の創設によって、自分たちの仕事にどのような変化が起こるかだろう。大きく変化するのか、あるいは、既存の仲介業を多少バージョンアップする程度なのか。

2.1. どんな変化が起こるのか?

金融サービス仲介業の創設によって起こる変化のうち、特に大きいのが以下の2つの規制が撤廃されることだろう。

規制撤廃1:業態ごとの縦割り規制の撤廃

銀行、証券、保険の業態ごとにあった縦割りの規制が撤廃されれば営業の窓口が1つとなり、金融サービス仲介事業者はどの業態の商品でも提案から決済までワンストップで行えるようになる。特定の業態と取引していたユーザーに、幅広い商品を提案できるようになるため、ビジネスチャンスの拡大につながるだろう。規制が撤廃されることで金融サービス仲介事業に参入しやすくなり、事業の多角化を狙う金融以外の事業者も新規参入することが予想される。

既存の分野だけでなく、新法では特例として「電子金融サービス仲介業者に対する電子決済等代行業」の登録も免除される。これまで「口座情報の提供」「決済指図の伝達」などの電子決済等代行業を行うには内閣総理大臣への登録が必要だった。新しい制度では登録手続きをせずに電子決済等代行業を行うことが可能になる。さらに「貸金業貸付媒介業務」も可能になり、貸金業者以外でも貸金業者と顧客の間における資金の貸付等の契約締結を媒介できるようになる。

規制撤廃2:所属制の撤廃

従来の法律には所属制が記されており、たとえば、証券サービスの仲介を行うには証券会社に所属していなければならなかった。同様に銀行サービスは銀行、保険サービスは保険会社に所属する必要があった。新制度では特定の業種に所属する必要がない。利用者も1つの事業者で銀行、証券、保険の3つの分野から商品を選択できるようになる。

金融市場へも好影響を与えそうだ。これまでリスクの低い銀行・保険と比較的リスクが高い証券のユーザーはややすみ分けがされていた感がある。各分野が一元化されることによって、銀行・保険を好むユーザーが、証券でリスクをとる商品に触れる機会も多くなるだろう。また、大手ECサイトが同市場に本格的に参入することも予想され、その場合、これまでほとんど金融商品に触れたことがない人の投資市場への参入も見込める。

2.2. 新仲介業と既存の仲介業との比較

新しい仲介業と既存の仲介業ではどのような違いがあるのだろうか。図のように、既存の仲介業者は、銀行なら銀行法の規制を受けなければならなかった。利用者が金融商品を比較しようと思ったら、銀行、証券、保険それぞれの業種のWebサイトを訪れなくてはならなかった。

新しい仲介業者は、銀行、証券、保険の3分野をワンストップで仲介できるようになる。加えて協同組織金融機関(経営形態が協同組合組織の金融機関のこと)や貸金業者のサービスも仲介可能なので、金融に関するほとんどの仲介が可能になると考えてよいだろう。利用者も1つの仲介業者のWebサイトで商品を比較できるようになる( 「金融庁「金融サービスの利用者の利便性の向上及び保護を図るための金融商品の販売等に関する法律等の一部を改正する法律案」説明資料」 )。

3. 金融サービス仲介業者への規制

金融業界は特に規制の多い業界だ。新しく創設される金融サービス仲介業であっても例外ではない。金融サービス仲介業に関連する規制を紹介する。

3.1. 金融サービス仲介業の規制の考え方

金融サービス仲介業はあくまでも金融商品・サービスを仲介するに過ぎないので、必ずしも金融機関が扱うすべての商品・サービスを扱えるわけではない。一定の規制があり、扱えない金融商品についてはあらかじめ利用者に提示する必要がある。以下に具体的な規制行為について解説する。

3.2. 金融サービス仲介業への規制1:共通規制

金融庁は金融サービス仲介業への共通規制として以下のことを定めている( 「金融庁「金融サービスの利用者の利便性の向上及び保護を図るための金融商品の販売等に関する法律等の一部を改正する法律案」説明資料」 )。

金融庁が定める金融仲介サービス業への共通規制

- 健全かつ適切な運営を確保するための措置(顧客に対する情報提供、顧客情報の適正な取扱い等)

- 誠実業務

- 金融機関から受け取る手数料等の開示

- 名義貸しの禁止

- 標識の掲示

金融サービス仲介業においては、顧客から金銭等を預かることは禁止されている。また、保証金の供託金義務があり、保険仲立人で2,000万円~8億円、少額短期保険業で1,000万円~、投資助言・代理業で500万円の供託金が必要になる。

さらに、金融サービスの提供に関する法律の第26条(業務運営に関する措置)で以下のような義務も課せられている。

法律に課せられた金融仲介サービス業の義務

- その金融サービス仲介業務に係る重要な事項の顧客への説明

- その金融サービス仲介業務に関して取得した顧客に関する情報の適正な取扱い

- その他の健全かつ適切な運営を確保するための措置

( 「参考:e-GOV法令検索 金融商品の販売等に関する法律(平成十二年法律第百一号)(業務運営に関する措置)第二十六条」 )。

3.3. 金融サービス仲介業への規制2:分野に応じた規制

金融庁は銀行分野(預金受入・貸付・為替取引)、証券分野(有価証券売買・投資信託直販)、保険分野(保険引受)の取引内容に対応した以下のような禁止事項を定め、金融サービス利用者保護を図るための規制をかけている。

〈銀行分野における金融庁の定める規制〉

・情実融資の媒介の禁止等

・金融サービス仲介業者が貸金業者の貸付を媒介する場合について、誇大広告の禁止や取立行為を規制

〈証券分野における金融庁の定める規制〉

・インサイダー情報を利用した勧誘の禁止

・損失補填の禁止

・顧客の注文の動向等の情報を利用した自己売買の禁止

〈保険分野における金融庁の定める規制〉

・自己契約の禁止

・告知の妨害の禁止

・不適切な乗換募集の禁止

「情実融資の媒介の禁止」とは、通常より有利な条件で貸付け等の媒介を行うことである。また、分野に応じた規制としては、特定の取り扱えない商品があることが挙げられる。たとえば、銀行では仕組預金、証券会社では非上場株式、デリバティブ取引、保険では、変額保険、外貨建て保険等が禁止の対象になっている。

4. 金融サービス仲介業者になるために必要な手続きは?

金融サービス仲介業者になるための手続きと必要書類について確認しておこう。手続きのおおまかな流れと必要書類は次のとおりである。

4.1. 手続きに必要な大まかな流れ

金融サービス仲介業者になるためには、内閣総理大臣の登録が必要になる。申請においては4-2.に記載している登録申請書と添付書類を提出する必要がある。登録申請書の提出先は「主たる営業所又は事務所を管轄する財務局長(外国法人は関東財務局長)」である。

登録を申請すると、拒否される理由がなければ「金融サービス仲介業者登録簿」に登録され、申請者に通知される。登録後は誰でもWebサイトで金融サービス仲介業者登録簿を閲覧できるようになる予定だ。

4.2. 必要な書類一覧

金融サービス仲介業者になるためには手続きに際し、以下のような書類が必要である。各申請者に共通して提出が必要なのは登録申請書のみだが、添付書類が多いので注意したい。申請者によっては不要な添付書類もあるので、申請時に確認する必要がある。

- 登録申請書(主な添付書類は以下)

金融仲介サービス業の申請登録書に必要な添付書類

・定款及び登記事項証明書並びに役員の履歴書及び住民票の抄本等

・金融サービス仲介業務の内容及び方法を記載した書類

・登録申請者が登録拒否要件に該当しないことを誓約する書面

・金融サービス仲介業務を適確に遂行するに足りる能力を有することを明らかにする書面

・兼業業務の内容を記した書面

・金融サービス仲介業務の運営に関する社内規則等

・指定紛争解決(ADR)機関の名称若しくは商号又はADR機関が存在しない場合は苦情処理及び紛争解決措置の内容

・電子金融サービス仲介業務を行う場合はその内容及び当該業務を遂行する体制を記した書面

金融サービス仲介業の登録を届け出る財務局のWebサイトに「投資助言・代理業」に関する各種書類のフォーマットや記載例がある。制度が始まれば金融サービス仲介業の申請書類が追加されることが考えられるので利用するとよいだろう。

( 参考:あずさ監査法人「金融サービス仲介業者の登録申請支援」より編集部で抜粋 )。

5. まとめ:金融仲介サービス業における新たなビジネスチャンスと課題

金融サービス仲介業は、広義の金融事業者にとって新たなビジネスチャンスになることが期待できる。すでに銀行、証券、保険のいずれかの業種で仲介サービスを行っている事業者であれば、旧制度のもとで培ってきたノウハウを利用してビジネスの拡大が図りやすいだろう。一方、異業種から新たに参入を考えている事業者は、規制される点などのデメリットを理解したうえで、参入を決定することが求められる。

5.1. 金融業界以外の一般事業会社が参入を検討する可能性がある

金融サービス仲介業の施行により、金融業界以外の一般事業会社が金融サービス仲介市場への参入を検討する可能性が高い。かつて、電力小売り完全自由化によって、異業種からの参入が相次ぎ、新電力市場が活性化したように、金融サービス仲介市場の拡大が予想される。

5.2. 対象の金融商品の範囲が狭く、サービス提供できる範囲に限りがある

一方で、金融サービス仲介業には課題もある。仲介対象となる金融商品のラインナップが限定的で、必ずしも金融市場のすべてのニーズを取り込めるわけではないことだ。しかし、複数の分野に登録すれば、これまでより扱える金融商品の総数は増えるので、相対的にはメリットのほうが多いという考えもある。

金融サービス仲介業は、これから運用が始まる業態であるため現時点ではまだ不明な点もある。2021年4月22日に業界団体として一般社団法人 日本金融サービス仲介業協会(JFIM)が設立され、メールでの問い合わせを受け付けている。不明な点があれば問い合わせてみるとよいだろう。

*本記事は2021年10月1日現在の情報を基に構成しています。金融サービス仲介業の制度が開始されたあと詳細が発表される場合があります。参考程度にお考えください。