現代のM&Aでは、リスクを抑える目的で「LOI」を締結することが多い。ただし当事者が概要やポイントを理解しておかないと、効力を発揮しなくなる恐れがある。M&Aを検討している経営者は、これを機にLOIの目的や記載項目などをチェックしていこう。

目次

LOI(基本合意書)とは?どんな場面で必要になる?

LOI(Letter of Intent)とは、M&Aの当事者が取り交わす契約書の一種である。日本語では「基本合意書」や「意向表明書」と呼ばれており、実際のM&Aでは協議の途中で取り交わされることが多い。

M&Aの当事者が基本合意書にサインすると、契約に向けた情報提供や調査などが行われるようになる。ただし、最終的な合意を証明する書類ではないため、基本合意を締結した後にM&Aが破談になることも少なくない。

MOUとの違い

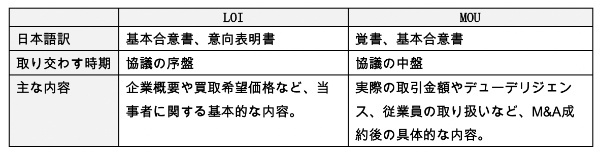

LOIと似たものに、MOU(Memorandum of Understanding)と呼ばれるものがある。MOUもM&Aの協議中に取り交わされる書類だが、基本的にLOIとMOUは以下のように使い分けられている。

少しややこしいが、LOIとMOUの使い分けはケースによって異なる。基本的にはLOIを基本合意書として用いるが、LOIを意向表明書、MOUを基本合意書として使用する例も少なからず存在する。

企業がLOIを取り交わす目的

企業がLOIを取り交わす目的は、M&Aを実施する立場によって異なる。そこで以下では、「買い手」と「売り手」に分けてLOIの主な目的をまとめた。

買い手側の目的

買い手側がLOIを交わす最大の目的は、売り手との「独占交渉権」を得ることだ。売り手側が複数の企業と交渉をすると、ほかの買い手候補と天びんにかけられたり取引価格をつり上げられたりする恐れがあるので、M&Aでは買い手側に独占交渉権を与えることが多い。

そもそも売り手との協議に進んだ段階で、ほとんどの買い手は契約を積極的に考えている。もし協議に入った後で破談になると、これまで費やしてきたコストや時間が無駄になってしまうので、ほかの買い手候補と比較されることは望ましくない。

したがって、ほとんどのLOIには基本的な情報のほか、独占交渉権に関する内容が記載されている。

売り手側の目的

一方で、売り手側は自社の秘密情報を守ったり、M&Aの基本的な条件を設定したりするためにLOIを交わす。

中でも売り手にとって重要になるポイントは、自社や事業の買取希望価格だ。買い手に対して前もって買取希望価格を伝えておくことで、資金が不足している企業からのアプローチや値下げ交渉などを避けられる。

また、独占交渉権の付与を認めることで、買い手側を安心させられる意味合いも大きい。特に国内のM&Aは信頼関係が前提になりやすいので、LOIによって買い手・売り手の意識が統一されれば、お互いに満足できる結果へとつながりやすくなる。

LOIに記載される内容と主な項目

LOIの内容は案件ごとに異なるが、一般的なM&Aでは以下の4つの項目を記載することが多い。各項目が必要になる理由と合わせて、記載時のポイントや注意点などをチェックしていこう。

1.独占交渉権について

前述の通り、ほとんどのLOIには独占交渉権に関する内容が記載されている。買い手に独占交渉権を認める旨を記載するだけだが、特に注意しておきたいポイントは「期間の設定」だ。

独占交渉権の期間が短すぎると、買い手はデューデリジェンスや情報収集を大急ぎで行うことになる。しかし、買収には簿外債務などのリスクが潜んでいるケースもあるため、調査を急ぐことは買い手にとって不本意と言える。

一方で、独占交渉権の期間が長すぎると、次は売り手側に大きな問題が発生してしまう。もしその買い手とのM&Aが実現しなかった場合に、他社と交渉できるまでの期間が長引くことになるので、貴重なチャンスを失ってしまう恐れがあるのだ。

このように、独占交渉権の期間はトラブルに発展しやすい要素であり、期間設定を間違えるとどちらか一方が損をする。一般的には1~3ヶ月が目安と言われるが、ケースによって最適な期間は変わってくるので、お互いが合意できるまで十分に話し合いたい。

2.売り手側の希望買取価格

M&Aの取引価格は、クロージングの時点で最終決定される。しかし、売り手側の希望額に届かなければ合意には達しないので、LOIの時点で大まかな希望買取価格を記載することが一般的だ。

希望買取価格をあらかじめ伝えておくと、買い手側も買収資金を用意しやすくなる。あくまで暫定的な金額ではあるが、お互いの意識を統一する意味合いもあるので、売り手側の希望買取価格は必ず記載しておこう。

3.デューデリジェンスを実施する権利について

デューデリジェンス(Due Diligence)とは、M&Aを実施するにあたって買い手側が売り手側の調査を行うこと。調査内容はケースによって異なるが、一般的には売り手側から提供される資料を用いて、税務・財務・法務・人事などの観点から買収リスクを分析する。

実際のデューデリジェンスでは、株主総会議事録などの重要書類も売り手側から提供される。つまり、売り手側にとってはリスクが高い調査なので、買い手側にデューデリジェンスを実施する権利が与えられていないと、情報提供を拒否される恐れがあるだろう。

そのため、LOIにはデューデリジェンスを実施する権利についても記載するが、この項目には「調査項目・方法・期間・実施する人物」の4つを明記しておくことが重要だ。ひとつでも漏れていると、その調査を実行できなくなる可能性があるので、特に買い手側は注意して契約書を作成したい。

4.守秘義務について

M&Aの協議では、外部に知られたくない情報まで提供することになる。特に買収される売り手側は、自社が保有するノウハウや技術、債務の内訳なども提供しなければならない。

もしこれらの情報が漏えいすると、売り手側は社会的な信用を失ってしまう恐れがある。そのため、お互いが外部に情報を漏らさないよう、LOIには「守秘義務」に関する内容を記載することが一般的だ。

意外と見落としがちだが、実は守秘義務の設定は買い手側にもメリットがある。例えば、他社の買収を検討していることが外部に漏れると、そのM&A案件に思わぬ競合が現れるかもしれない。また、買収の事実が社内に広まったことで、売り手側の従業員から反発が出たケースも存在する。

ちなみに、M&Aの初期段階で秘密保持契約を締結した場合であっても、LOIには再確認の意味合いで守秘義務の内容と範囲を記載することが望ましい。

LOIの法的拘束力は?項目ごとに異なる違反リスク

LOIの「どの項目に法的拘束力をもたせるか?」は当事者の意向によって異なるが、一般的には以下のような形で分けることが多い。

・法的拘束力をもたせる項目…守秘義務や独占交渉権など。

・法的拘束力をもたせない項目…希望買取価格やスケジュールなど。

守秘義務や独占交渉権に関するルールは、お互いが守らないと深刻なリスクにつながってしまう。そのため、これらの項目には法的拘束力をもたせることが一般的であり、もし契約違反が発覚した場合には損害賠償などの責任を負うことになる。

一方で、希望買取価格やスケジュールは後々変更される可能性があるため、基本的には法的拘束力をもたせる必要がない。ほかにもデューデリジェンスやその後の交渉によって内容が変わり得る項目は、法的拘束力をもたせるとかえって不都合になる恐れがある。

ちなみに、上記の中でも守秘義務はお互いが特に注意しておきたい項目だ。情報漏えいによって大きな経済的ダメージが発生すると、多額の損害賠償を請求されるかもしれない。情報漏えいによる損害は証明が難しいとされるが、裁判などのトラブルに発展すると社会的な信用性にも影響が及ぶので、秘密保持契約や守秘義務は必ず守るようにしよう。

LOIに関するよくある質問集!提示する際の注意点とは?

最後に、ここまで紹介しきれていないLOIに関する知識を「よくある質問集」として紹介する。

Q1.希望買取価格はどうやって決める?

LOIに記載する希望買取価格には、以下のようにさまざまな決め方がある。

・最終的な取引価格を想定して、売り手側が金額を提示する

・類似のケースと比較しながら、相場に近い金額を設定する

・独占交渉権を得るために、買い手側が相場より高い金額を提示する

取引価格はデューデリジェンスの実施後に変動するケースが多いため、中には「後から値下げ交渉をすれば良い」と考える買い手もいるだろう。しかし、値下げ交渉は必ずしも成功するものではなく、場合によっては売り手側からの信用を失ってしまう。

また、金額に幅をもたせることも可能だが、上限金額と下限金額の差があまりにも大きいと、双方が不安を感じたまま交渉を進めることになる。そのため、希望買取価格に幅をもたせたい場合は、LOIに「基本的には下限の価格を取引額とする」のように記載しておくことが望ましい。

Q2.LOIの締結後、破談になった場合は損害賠償を請求できる?

LOIはM&Aの最終契約には該当しないため、基本合意の締結後に破談になったとしても損害賠償は請求できない。あくまで交渉や協議をスムーズに進めることが目的なので、LOIを取り交わしたからと言って相手企業を全面的に信用することは避けよう。

Q3.LOIはすべてのM&A案件で取り交わされる?

トップ会談の時点で基本合意に至っているなど、両社の関係性によってはLOIを締結しないこともある。ただし、協議段階で決定すべき事項もいくつかあるので、LOIを省略する場合であってもMOUは取り交わすことが一般的だ。

Q4.上場企業の開示義務とは?

上場企業がM&Aを実施すると株価が大きく変動するため、インサイダー取引に利用される可能性がある。そのため、上場企業のM&Aのうち金融商品取引所規則に基づく適時開示義務の対象になる案件では、LOI(締結後)の開示義務が課されている。

信頼関係を構築するために、じっくりと話し合った上でLOIの作成を

今回解説したように、LOIは買い手・売り手のどちらにとっても重要なものだ。M&Aに必須な信頼関係を構築する手段にもなり得るため、基本的なルールやポイントは十分に理解しておきたい。

実際にLOIを作成するシーンが訪れたら、お互いが納得できるようにじっくりと話し合った上で、一つひとつの項目を慎重に設定していこう。

文・片山雄平(フリーライター・株式会社YOSCA編集者)