本記事は、矢部謙介氏の著書『見るだけで「儲かるビジネスモデル」までわかる 決算書の比較図鑑』(日本実業出版社)の中から一部を抜粋・編集しています

なぜ、ニトリは買収合戦に勝つことができたのか? ホームセンター、インテリアSPA、ネット企業の決算書の違い

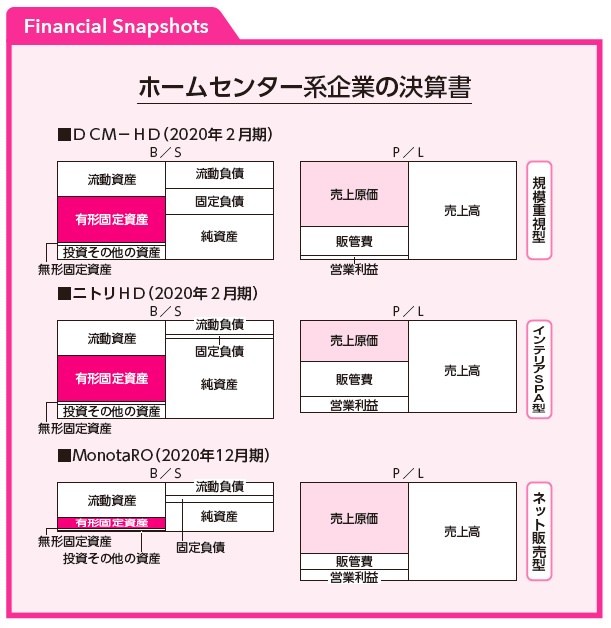

工具や雑貨、インテリアなどを取り扱う、DCMホールディングス(以下、DCM-HD)、ニトリホールディングス(以下、ニトリHD)、MonotaROの3社を比較してみましょう。

DCM-HDは、2005年にホームセンター大手のカーマ、ダイキ、ホーマックの3社が統合して生まれた、ホームセンター業界最大手です。

ニトリHDは、「お、ねだん以上。」のキャッチコピーで知られる、家具や雑貨の販売を手掛ける企業です。

DCM-HDとニトリHDの両社は、家具の小売とホームセンターを手掛ける島忠を巡って買収合戦を繰り広げました。島忠は、当初はDCM-HDの買収案に賛成していましたが、その後、ニトリHDが買収合戦に参戦します。最終的には、島忠経営陣はニトリHDによる買収に賛成し、2020年12月にはニトリHDの島忠に対するTOBが成立。ニトリHDは買収合戦に勝利することになります。

そして、MonotaROは、MRO(Maintenance, Repair and Operation)と呼ばれる、間接資材(生産の直接的な材料ではない、工具や消耗品など)をネットで販売しています。

これらの会社の財務諸表を見るときのポイントは、3つあります。

・DCM-HDの利益率を上げていくための鍵は何か? ・ニトリHDはなぜ買収合戦に勝利できたのか? ・MonotaROがブルーオーシャンを開拓できた理由とは?

では、それぞれの項目について解説しましょう。

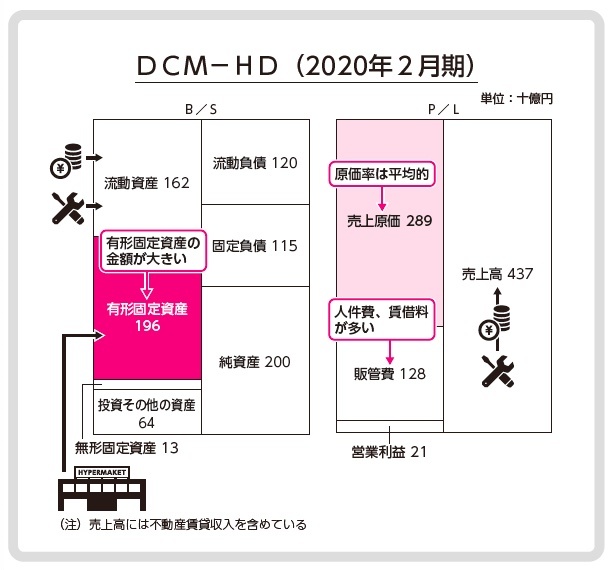

●DCM-HDの利益率を上げていくための鍵は何か?

まず取り上げるのは、DCM-HDの決算書(次ページ)です。

DCM-HDは2005年にカーマ、ダイキ、ホーマックの3社が統合して生まれました。その後、2008年にホームセンターサンコー、2009年にオージョイフル、2015年にサンワドー(現DCMサンワ)、2016年にくろがねや(現DCMくろがねや)を傘下に収め、2017年にはケーヨーと資本業務提携を行なっています。

2020年2月末現在、DCM傘下の企業の店舗数は673、ケーヨーの店舗数は172となっており、日本最大級のホームセンターチェーンです。傘下企業の店舗の土地、建物を保有していることから、B/Sには有形固定資産が1,960億円計上されています。ご存知のとおり、ホームセンターで扱う製品は大きいものが多く、店舗の面積も大きくなります。したがって、ホームセンターの有形固定資産も大きなものになります。

一方、P/Lに目を向けてみると、原価率(=売上原価÷売上高)は66%です。小売業全体の原価率は平均で60~70%といわれていますから、ほぼ平均的な水準です。

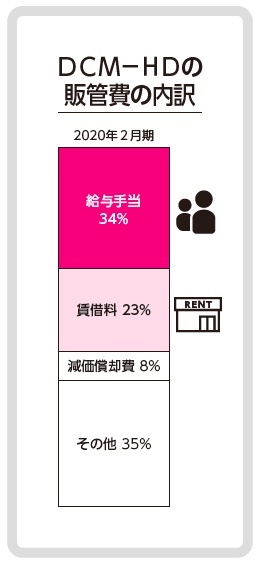

また、販管費率(=販管費÷売上高)は29%で、売上高営業利益率(=営業利益÷売上高)は5%となっています。

販管費の内訳で大きな割合を占めているのは、人件費と賃借料です。一般的に、近年の小売業では人件費の高騰が収益性を圧迫していますが、店舗を構えて営業している以上、人的コストを劇的に下げるのは難しいでしょう。ただし、DX(デジタルトランスフォーメーション、デジタル化によるビジネスの変革)の進展によって、人件費を引き下げられる可能性は充分にあるので、そうした取り組みを続けていくことが重要です。

そして、もう1つ引き下げの余地があるのは売上原価の部分です。DCM-HDが経営統合によって規模を拡大してきた理由としては、スケールメリット(規模拡大によるコスト削減効果)を享受することで原価率を引き下げる(利益サイドから見れば、売上総利益率〔粗利益率〕を引き上げる)こともあったと推測されます。

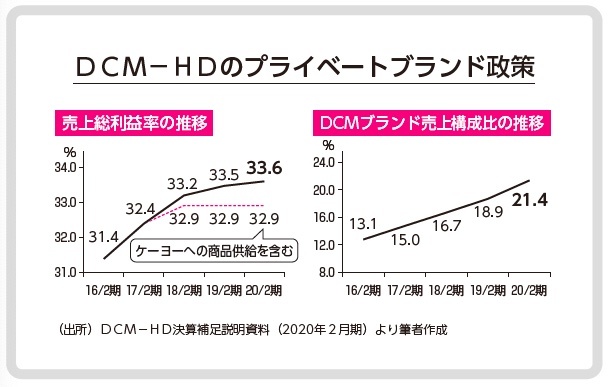

DCM-HDによれば、売上総利益率は2016年2月期の31.4%から、2020年2月期には33.6%まで、2ポイント強引き上げられています。また、プライベートブランド(PB)であるDCMブランド商品の構成比も同じく13.1%から21.4%まで上昇しています。一般的に、PBはナショナルブランド(NB)に比べて原価を引き下げやすいですから、その比率を高めていくことが売上総利益率を高めるうえで有効です。

しかしながら、利益率の低い日用消耗品の構成比が上昇したため、近年のDCM-HDの売上総利益率の上昇には鈍化傾向が見られます。可能であれば、高い売上総利益率の見込める商品の割合を高めていきたいところです。

●ニトリHDはなぜ買収合戦に勝利できたのか?

続いて、ニトリHDの決算書を見ていきましょう。

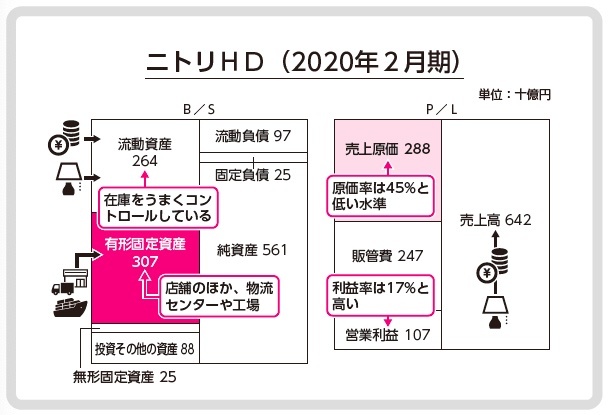

ニトリHDのB/Sの資産サイドにも、大きな有形固定資産(3,070億円)が計上されています。ここには、店舗の土地や建物のほか、物流センターやベトナムの家具製造工場の有形固定資産も計上されています。

ニトリHDは、このChapter2で取り上げたファーストリテイリングと同じく、SPA型のビジネスモデルを採用しています。ニトリHDは、自社工場のほか、協力工場とも連携して家具を製造し、自社店舗に流通させています。そのため、メーカーから家具を仕入れて販売する通常の家具小売業とは違い、自社工場や物流センターの有形固定資産も計上されているわけです。

そして、SPA型のビジネスモデルを採用している企業では、原価率が低くなる(売上総利益率が高くなる)傾向があります。これは、メーカーや卸のマージンが乗らずに済むからです。実際、ニトリHDの原価率は45%と、小売業の平均的水準を大きく下回っています。その結果として、ニトリHDの売上高営業利益率は17%と高い水準を実現しています。

一方で、SPA型の弱点ともいわれるのは、従来の家具小売業であればメーカー、卸などに分散されていた在庫を一手に引き受けることになるために、在庫調整が難しく、在庫が膨らみがちになるところです。

しかしながら、ニトリHDの棚卸資産回転期間(=棚卸資産÷平均日商、在庫が販売されるまでの期間を表す)を計算してみると、37日に過ぎません。ちなみに、DCM-HDの棚卸資産回転期間は85日ですから、ニトリHDがいかにうまく在庫をコントロールしているかがわかります。

在庫量を最適化するメリットは、大きく2つあります。1つは、売れ残った在庫を処分するための値下げ販売をしなくてもよいことです。値下げ販売は、企業の収益性を圧迫しますが、その必要がなければ、高い水準の利益を上げることができます。

そしてもう1つは、在庫に投じる資金が少なくて済むということです。在庫を多く保有するということは、それだけの在庫を仕入れるためのキャッシュが必要になります。保有する在庫が少なければ、それだけの現金を他の投資に回すことができるわけです。したがって、在庫の最適化は資金効率の向上につながります。

以上の結果、ニトリHDは高い利益率を実現し、自己資本比率82%という強固な財務基盤を築くことに成功しました。こうした財務基盤が、島忠のTOBにあたってDCM-HDの価格を上回る条件を提示できた理由です。

もちろん、ニトリHDが島忠にTOBを行なうことに決めた背景には、これまでのニトリHDの主な出店エリアが郊外だったことから、都市部の攻略が今後のニトリHDの成長にとって重要だったことがあるのは間違いありません。首都圏を中心に家具店やホームセンターを展開する島忠は、買収対象として魅力的だったのです。そして、その買収にあたって強気の価格設定ができたのは、強い財務基盤があったからだといえるでしょう。

●MonotaROがブルーオーシャンを開拓できた理由とは?

最後に、MonotaROの決算書について解説します。

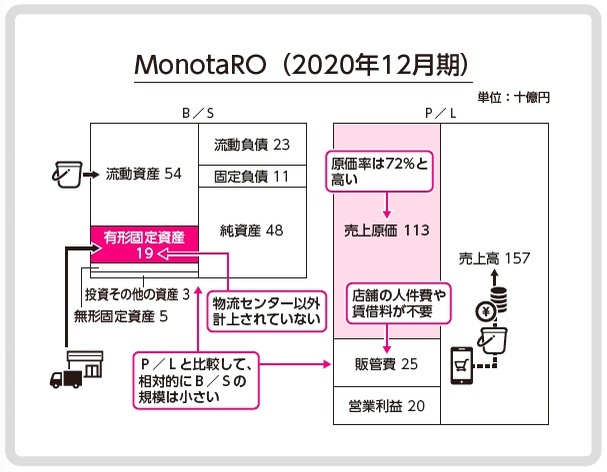

B/SとP/Lを並べて見ると、B/Sの規模がP/Lに比べて小さいことがわかります。この理由としては、MonotaROの業態がネット通販であるため、物流センター以外の店舗などの有形固定資産が不要であること、そして棚卸資産が少ないことが挙げられます。

MonotaROの棚卸資産回転期間は28日と、在庫水準を巧みにコントロールしていたニトリHDの水準をも下回っています。これは、商品取り扱い点数が1,800万点超であるのに対し、在庫点数は47.6万点(2020年12月末現在)にとどまっていることが影響しているといえそうです。在庫を定番商品に絞っているため、棚卸資産が少なくなっていると推測されます。

続いて、P/Lについても見ていきましょう。MonotaROの原価率は72%と、DCM-HDの水準を上回っています。PB商品の開発などにより原価率は徐々に低下傾向にあるとはいえ、直近においてはディスカウント率の高い大企業向けの売上が増加していることもあり、低価格で間接資材を販売するMonotaROの売上総利益率は高くありません。

しかしながら、MonotaROが利益を出すことができている大きな要因は、販管費が非常に少ないということです。店舗を構えなくて済むため、そこでかかる人件費や賃借料が発生しないためです。また、MonotaROの鈴木社長によれば、同社は営業担当者を抱えていません(日経ビジネス2016年2月8日号)。こうしたことが、販管費が少なくて済んでいる理由といえそうです。結果として、MonotaROの売上高営業利益率は13%という高水準を実現できています。

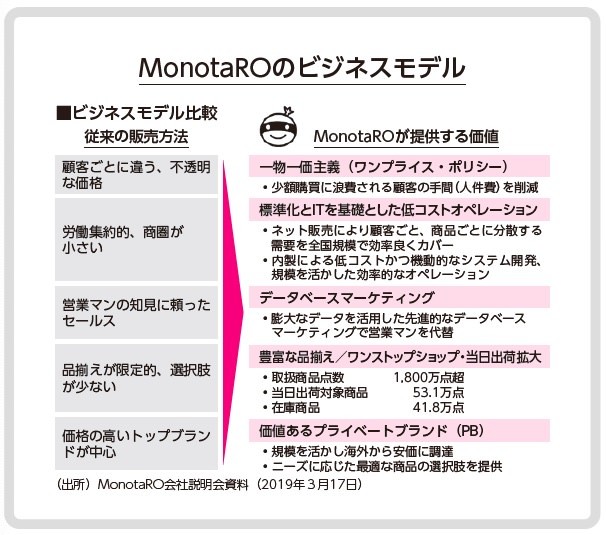

MonotaROによれば、間接資材の市場規模は5兆~10兆円です。このような巨大市場の中で、MonotaROがブルーオーシャン(競合の少ない新しい市場)を開拓できた理由は何でしょうか。

従来の間接資材の販売方法は、営業マンと顧客の間で値決めが行なわれ、価格設定が顧客ごとに異なる、不透明な設定がなされていました。また、品揃えも限定的で、選択肢が少なかったといえます。

また、営業マンの知見に頼る販売スタイルであるため、労働集約的で商圏が小さいという問題もありました。その結果として、中小企業は営業ルートから外れていたのです。

そこに目をつけたのがMonotaROでした。ワンプライス・ポリシーにより値決めの手間を軽減し、インターネットを使って商圏を全国規模に拡大したのです。また、データベースを整備することで、営業マンの知見を代替することができました。こうした点が受け入れられて、MonotaROの売上高は中小企業向けを中心に伸びてきたのです。

そして、成長に従って取り扱い点数が大きく増加したことによって、間接資材の購買を効率化したい大企業からの需要も取り込めるようになりました。それまでは各拠点が個別に購入していた間接資材を、本社のシステムを通じて一括購買できるようにすることによって、間接資材の購入を「見える化」したいという大企業のニーズに応えることができるようになったからです。

旧来型の非効率的な市場に対し、ネットを通じた効率的な購買方法を提案することができたからこそ、MonotaROはブルーオーシャンを切り開くことができたのです。

ここが比較するポイント!

ここまで、工具や家具などを取り扱う、ホームセンターや家具店の決算書を見てきました。DCM-HDとニトリHDは、島忠を巡って買収合戦を繰り広げましたが、勝敗の明暗を分けた背景には、財務体質の差があったことがわかります。

また、MonotaROは旧来型の非効率的な市場に、効率的なビジネスモデルを持ち込んだことで、ブルーオーシャンを切り開くことに成功した事例であるといえます。

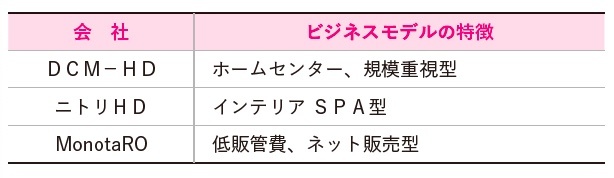

最後に、各社のビジネスモデルの特徴をキーワードでまとめておきましょう。

※画像をクリックするとAmazonに飛びます