本記事は、矢部謙介氏の著書『見るだけで「儲かるビジネスモデル」までわかる 決算書の比較図鑑』(日本実業出版社)の中から一部を抜粋・編集しています

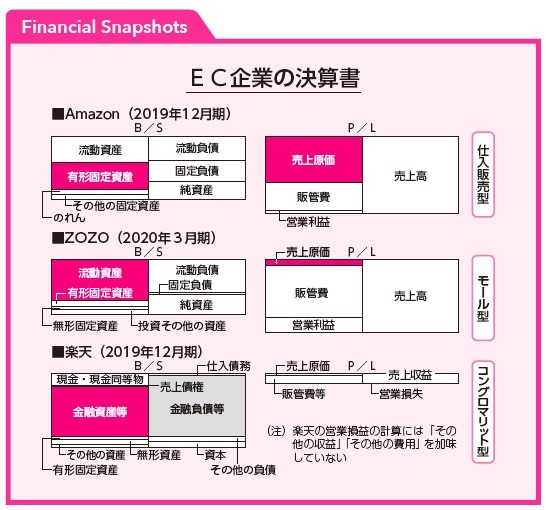

EC企業のビジネスモデルの違い 金融事業の有無がB/Sの規模を大きく左右する

ここでは、日米のEC企業、Amazon、ZOZO、楽天の3社を取り上げて比較しましょう。

Amazonはいわずと知れた世界ナンバーワンのネット通販企業、ZOZOは「ZOZOTOWN」などのサイトでファッション通販を手掛ける企業、楽天はインターネットショッピングモール「楽天市場」などのECサイトを運営している企業です。

これらの会社の財務諸表を見るときのポイントは、3つあります。

・Amazonの「持つ経営」を支える資金源とは? ・モール型EC事業の特徴と、分析時に注意すべきポイントは何か? ・楽天は何をしている会社と捉えるべきか?

では、それぞれの項目について解説しましょう。

Amazonの「持つ経営」を支える資金源とは?

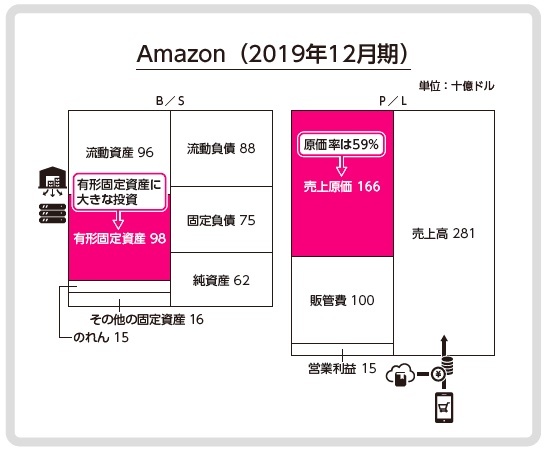

まずは、Amazonの決算書から見てみます。

AmazonのB/Sは、この節で取り上げたZOZOや楽天とは違って、有形固定資産が大きいことが特徴です。有形固定資産(リース資産を含む)が980億ドル計上されています。

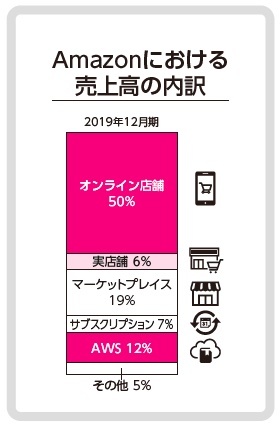

有形固定資産の内訳を推測するために、Amazonの事業ごとの売上高を見て事業の概要をつかんでみます。

まず、ネット通販事業の売上として、オンライン店舗とマーケットプレイス関連の売上が計上されています。マーケットプレイス関連としては、手数料と物流関連サービスなどの売上が計上されています。

Amazonといえば、大規模な物流倉庫を持つことでよく知られています。B/Sにはこうした物流関連施設の有形固定資産が計上されていると推測できます。

また、実店舗での売上高も6%計上されています。Amazonは、2017年に自然食品を主に取り扱うスーパーマーケットチェーン、ホールフーズを買収し、実店舗での販売にも乗り出しています。B/Sには、こうした実店舗の有形固定資産も計上されています。

ここで、もう1つ売上高で着目しておきたいのは、AWS(AmazonWeb Services)です。これは、Amazonが保有するコンピュータのリソースを、クラウドを通じて提供するサービスで、売上に占める割合は12%ですが、営業利益では90億ドルを稼ぎ出すサービスとなっています。Amazonの連結営業利益は150億ドルですから、その営業利益の過半はAWSが稼ぎ出しているのです。

そして、B/S上のAWS関連の資産は370億ドルに上っています。したがって、有形固定資産の中にはAWSで使用しているシステム関連の資産も計上されていると推測されます。

こうした莫大な投資を支えているのが、Amazonのキャッシュ・フロー経営です。Amazonは、KPI(重要業績評価指標)としてFCF(フリー・キャッシュ・フロー)を掲げていることでも有名です。

Amazonは、自社の強い交渉力を背景に、商品のサプライヤーに対する支払いタイミングを遅らせることで、仕入れ代金の支払いよりも先に売上代金が回収される仕組みをつくり出しています。また、Amazonギフト券や、Amazonプライムなどのサブスクリプションサービスの前払い分もキャッシュの余裕を生み出しています。

Amazonは、このようにして生み出したキャッシュを、様々な投資に振り向けることで、成長を加速させているのです。キャッシュ・フロー経営は、Amazonの「持つ経営」を支えているといえるでしょう。

最後に、P/Lに関して1点補足しておきましょう。Amazonの売上高は2,810億ドルであるのに対して、売上原価は1,660億ドル計上されています。原価率(=売上原価÷売上高)は59%です。

AWSやマーケットプレイスの売上があるために、通常の小売業に比べれば原価率はやや低いのですが、これだけ多くの売上原価が計上されているのは、Amazonがオンライン店舗や実店舗において、商品を在庫として仕入れて販売する、いわゆる「仕入販売型」のビジネスモデルを採用していることを示しています。

モール型EC事業の特徴と、分析時に注意すべきポイントは何か?

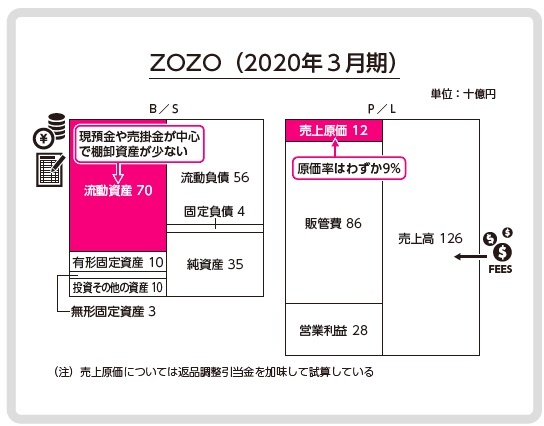

続いて、ZOZOTOWNなどを運営するZOZOの決算書(下図)について解説していきます。

ZOZOのB/S上の資産を見て真っ先に気づくのは、流動資産の大きさです。流動資産700億円の主な内訳は、現預金が340億円、売掛金が320億円となっています。そして、Amazonのように仕入販売型のビジネスモデルであれば計上されているはずの棚卸資産(在庫)は、17億7,000万円しか計上されていません。

また、P/Lの売上高が1,260億円であるのに対し、売上原価は120億円しか計上されていません。原価率はわずか9%です。

ZOZOが在庫を抱えておらず、原価率が低いことを解き明かす鍵は、そのビジネスモデルにあります。

ZOZOの有価証券報告書によれば、主力事業であるZOZOTOWN事業については、アパレルメーカーからの商品を受託在庫として預かる受託販売形態であるため、ZOZOは在庫リスクを負わず、販売手数料がZOZOの売上になるとされています。

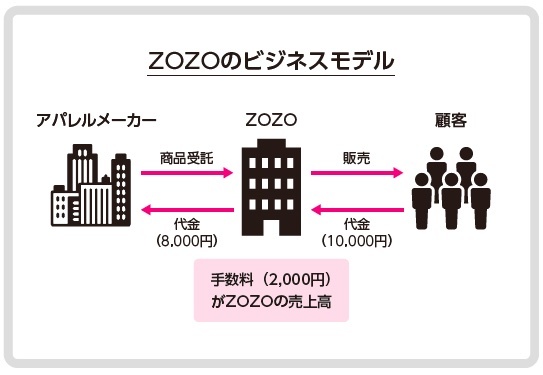

このビジネスモデルを図に表すと、以下のようになります。

ZOZOは、アパレルメーカーの商品在庫を受託します。この商品在庫はZOZOの物流倉庫に保管されますが、あくまで在庫はアパレルメーカーが保有しているため、ZOZOのB/S上の棚卸資産としては計上されません。

そして、ZOZOの売上となるのは、顧客が支払った代金(図中の例示では10,000円)と、アパレルメーカーに支払った代金(8,000円)の差額(2,000円)となります。ZOZOの売上はあくまで販売手数料ですから、商品そのものの仕入れに関わる原価は計上されません。

ZOZOが運営しているのは、あくまでアパレルメーカーがテナントとして出店するZOZOTOWNというインターネット上の場所ということになるわけです。ZOZOは、「モール型(ショッピングモール型)」ECサイトを主に運営しているといえます。

こうした受託販売を行なっているZOZOの財務分析を行なう際に気をつけなければならないのは、売上高として計上されているのは販売手数料であり、商品の売上代金そのものではないということです。

例えば、財務分析を行なう際の指標の1つとして、売上債権回転期間(=売上債権÷〔売上高÷365日〕)があります。これは、売上債権の金額を平均日商で割ったもので、商品が販売されてから代金が回収されるまでの期間を表しています。売上債権回転期間が長期化している場合、売上債権の回収が困難になっているケースがあるので、一般には経営上注意すべき兆候だといわれます。

この売上債権回転期間をZOZOの決算書(2020年3月期)から試算してみると、92日(=320億円÷〔1260億円÷365日〕)となります(端数の誤差が出るため、計算結果は完全には一致していません)。

一般に消費者向けのBtoC事業を手掛ける会社の場合、売上債権回転期間は短くなる傾向があります。例えば、百貨店では売上債権回転期間は20~30日くらいであることが普通なので、ZOZOの代金回収までのタイミングは遅すぎるのではないかと思うかもしれませんが、ここで早合点してはいけません。

なぜなら、ZOZOのP/L上の売上高はあくまで販売手数料だからです。ZOZOのビジネスの実情に合わせて売上債権回転期間を計算するためには、販売された商品代金をベースにした金額(商品取扱高)で売上債権回転期間を計算しなければいけません。実際、商品取扱高ベースで売上債権回転期間を計算してみると、33日(=320億円÷〔3450億円÷365日〕)となります(こちらも端数の誤差により計算結果は完全には一致しません)。

通常の小売業に比べて売上債権回収期間が少し長めなのは、ZOZOが提供している一定の金額まで後払い可能な「ツケ払い」サービスなどが影響しているためでしょう。

また、売上高営業利益率(=営業利益÷売上高)に関しても、P/L上の売上高をベースに計算した場合には22%となりますが、商品取扱高をベースに計算した場合には8%となります。

ZOZOのような企業の財務分析を行なう場合、上記のような点に気をつけなければいけません。

楽天は何をしている会社と捉えるべきか?

最後に、楽天の決算書についても見てみましょう。

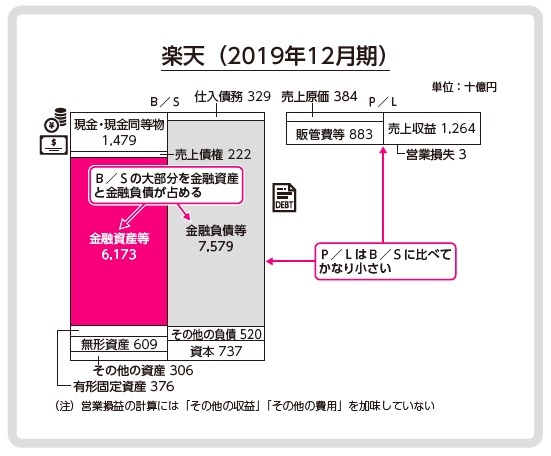

楽天のB/Sの最大の特徴は、金融資産と金融負債がその大部分を占めていることです。これは、楽天証券、楽天カード、楽天銀行といった金融事業に付随する資産と負債です。

楽天の創業事業である「楽天市場」は、ZOZOと同じくモール型のECサイトですが、2003年11月にDLJディレクトSFG証券(現:楽天証券)、2004年9月にあおぞらカード(現:楽天カード)、2009年2月にイーバンク銀行(現:楽天銀行)、2012年10月にアイリオ生命保険(現:楽天生命保険)を買収し、金融事業を拡大した結果、楽天のB/Sは金融会社の様相を呈しています。

事業セグメント別の売上高を見ても、金融事業のウェイトが大きくなっています。2019年12月期において、インターネットサービスの売上高の割合は57%であるのに対し、金融(フィンテック)の割合は35%です。

加えて、現在、楽天はモバイル事業(楽天モバイル)にも注力していますから、今後はモバイル事業の割合も大きくなっていくことが見込まれます。楽天は、もはや単にモール型EC事業を手掛ける会社というよりは、金融を中心にモバイルなどの多種多様な事業を抱えるコングロマリットと呼ぶほうがふさわしいビジネスモデルとなっています。

なお、P/Lindseyについては、売上収益が1兆2,640億円と、B/Sに比べてかなり小さくなっています。金融事業に多額の資金が投じられているからです。このような傾向は、丸井や銀行の決算書と同様です。

また、元々の楽天のP/Lでは、図で示したように売上原価と販管費を分けて表示していませんが、ここでは営業費用の内訳にある「商品及び役務提供に係る原価」を売上原価とし、それ以外の費用を「販管費等」として図解しました。なお、営業損益の計算において「その他の収益」と「その他の費用」を含めずに計算しているため、楽天が開示している営業利益の金額と異なる点には注意してください。

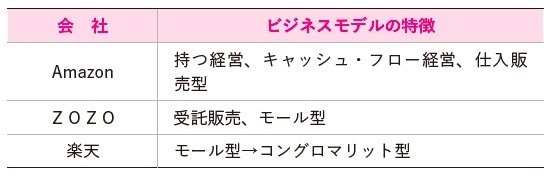

ここが比較するポイント!

今回は、日米のEC企業3社の決算書を見てきました。仕入販売型ECビジネスを核としながら「持つ経営」を突き進むAmazon、モール型ECサイトを中心に運営するZOZO、モール型サイト運営から金融事業、そしてモバイル事業にドメインを拡大している楽天のそれぞれのビジネスモデルの特徴が、決算書には表れていました。

最後に、各社のビジネスモデルの特徴をキーワードでまとめておきましょう。

※画像をクリックするとAmazonに飛びます