この記事は2022年3月18日に「きんざいOnline:週刊金融財政事情」で公開された「中国国債の組み入れで再起を図る新興国投資」を一部編集し、転載したものです。

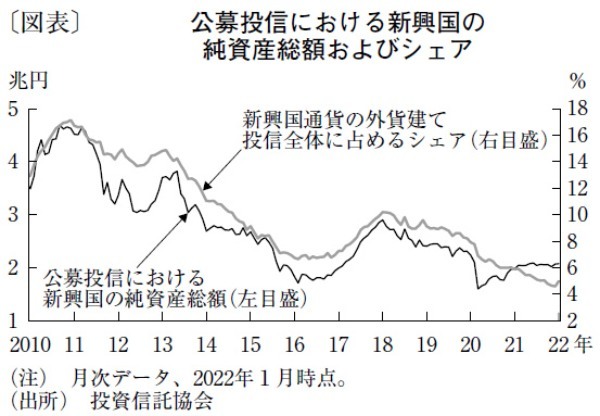

投資信託協会が発表している公募投信の国別純資産額を見ると、新興国の資産額は2010年末に4.6兆円あり、全体の17.1%を占めていた。しかし、22年1月には2.1兆円と半分以下まで減少し、全体に占める割合は5%まで低下している(図表)。

その理由は主に2点ある。1点目は、2013~2016年に繰り返された新興国の金融資産の価格急落である。2013年は、当時のバーナンキ米連邦準備制度理事会(FRB)議長による量的緩和縮小の可能性への言及を機に、米金利が急騰した。このため、高金利といわれたブラジル、インド、インドネシア、トルコ、南アフリカの通貨や債券価格が急落した。

続く2014年は、原油価格急落を受けて、コロンビアなど資源国の通貨や株価が大幅に下落した。さらに2015年は、中国株の急騰およびその後の暴落と、人民元の切り下げ(2016年に再度切り下げ)で、中国経済の先行きに対する不安が強まり、新興国の金融資産が下落する展開となった(チャイナショック)。

2点目は米国株への資金集中だ。公募投信における外貨建て純資産のうち、株式が占める割合は2010年末に19.9%だったが、2022年1月には56.4%まで大きく増加している。先進国で低金利環境が長期化するなか、GAFAのような米大手IT企業の業績拡大を背景に、外貨建て株式資産に占める米国株の割合は同期間に31.9%から78%と倍以上になった。

一方、新興国株は2017年にインド株が一時人気になったが長続きせず、同様に新興国株の割合は28.3%から5.9%へ大きく減少した。

こうしたなか、英株価指数算出会社FTSEが2021年10月から、世界的な国債運用のベンチマークであるグローバル国債指数(WGBI)に中国国債の組み入れを開始した。組み入れ比率は2022年1月末時点で0.7%にとどまるが、FTSEの2021年3月の発表資料によれば5.25%まで段階的に引き上げ、ドイツに次いで6番目に高い比率になる見込みである。

中国国債は、市場規模が大きい国々の中で、高格付けながら米国債利回りを大きく上回る唯一の債券である(10年国債利回りは3月10日時点で2.85%、米国債は1.98%)。為替リスクを考慮する必要はあるが、2022年初から株式や債券市場の変動が大きくなるなか、人民元相場は安定した値動きとなっている。ベンチマークへの組み入れ比率上昇により、中国国債がグローバルな債券運用に与える影響は大きくなるだろう。

足元はロシアのウクライナ全面侵攻で、新興国投資の機運が高まることは見込みにくい。ただ、各社が新興国株インデックスからロシア株の除外を発表するなど、渦中のロシア市場はグローバルな金融市場から切り離されつつある。ロシアの影響が後退した暁には、米国対比で高い利回りを目的とした投資フローが、投信を通じて中国国債に流入する可能性がある。

三菱UFJ信託銀行 受託運用部 ストラテジスト/佐々木 貴彦

週刊金融財政事情 2022年3月22日号