この記事は2022年6月3日に「ニッセイ基礎研究所」で公開された「日本のバリュー株に「本当の値打ちがある」のか」を一部編集し、転載したものです。

正確に書くと、バリュー株のリスクはグロース株よりも大きい。つまりバリュー株効果とは、PBRの低い企業がより多くのリスクプレミアムをもたらすことを意味する。もっとも、このバリュー株の効果を理論的に説明できているわけではない。また昨年末頃までの10年超の間、バリュー株の苦戦が続いたことも事実である。アップル、マイクロソフト、アルファベット(グーグル)、アマゾンなどの文字通りのグロース株の大幅な値上がりが影響した。

アメリカにならい、日本の投資家もバリュー株とグロース株の区分けに注目している。長期投資家である年金もバリュー株への投資を採用している。しかし、日本とアメリカの株式市場の差異を見極めた上で、日本市場でのバリュー株投資の是非を考える必要があるのではないか。

バリュー株とグロース株を区分けする主要な指標はPBRである。他の指標を用いることもあるが、ファーマとフレンチを模倣するのならPBRの大きな企業がグロースであり、小さな企業がバリューである。さて、そのPBRの水準だが、日本とアメリカに大きな差異がある。数字を示しておく。データはファクトセットによる。いずれも今年4月末の数値である。

PBRの平均値:日本1.10倍、アメリカ3.75倍

PBR1倍割れの企業の割合:日本52.4%、アメリカ3.0%

(PBR1倍割れの割合:日本は東証株価指数、アメリカはS&P500の構成企業が対象)

上記の比較で注目すべきは、日本の上場企業の半数がPBR1倍割れであり、それが市場の平均PBRの水準を引き下げている事実である。この現象は一時的ではなく、日本の特徴として常態化している。一方のアメリカ市場の場合、S&P500という大企業を対象としているとはいえ、PBR1倍割れがほとんどない。この歴然とした彼我の差異は、PBRで評価した日本市場でのバリュー株に対し、「本当にバリューがある、すなわち割安でお値打ちなのか」つまり一般の投資家として投資に値するのかという疑問を投げかける。

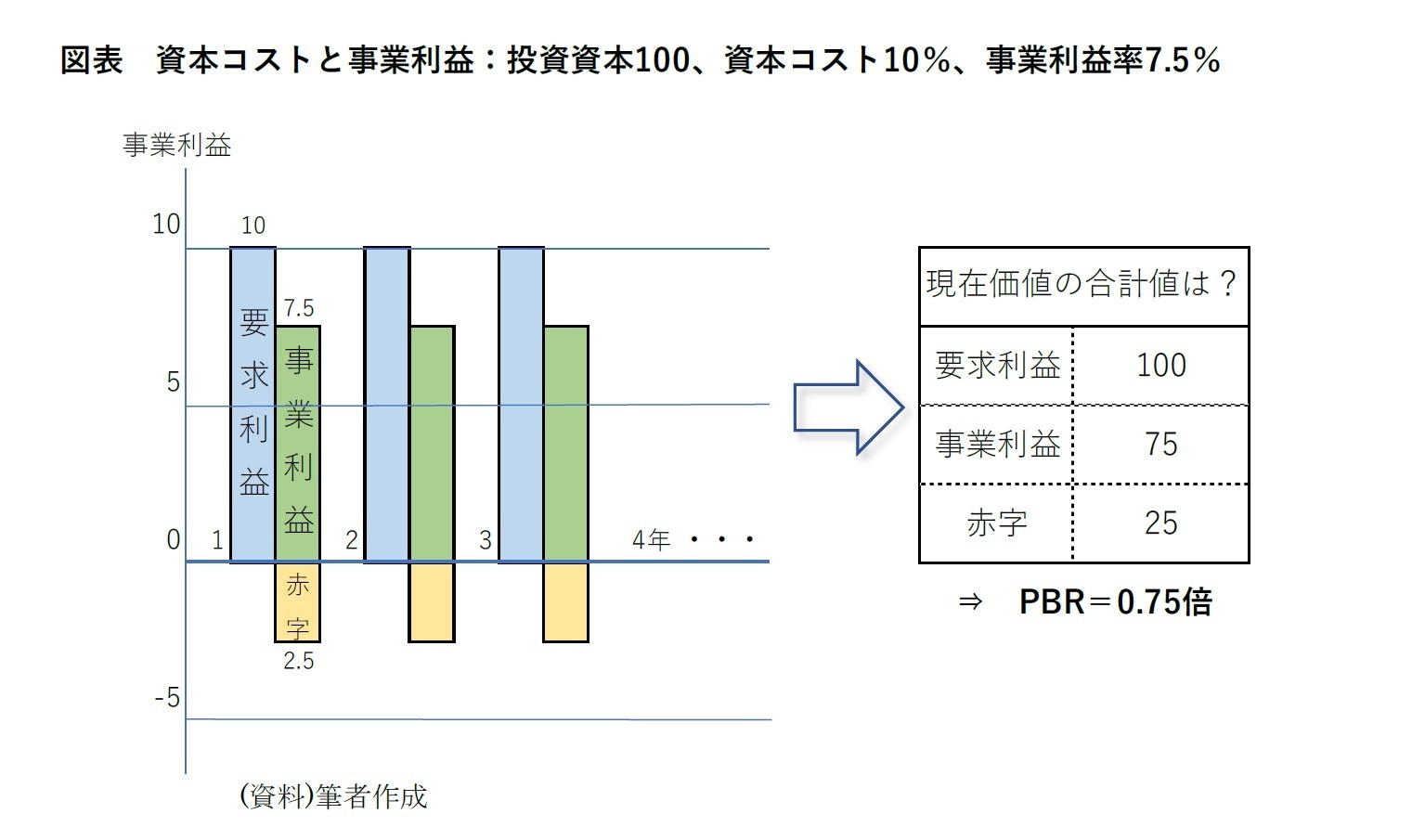

PBR1倍割れとは何なのか。次の図表で模式的に示すように、PBRが1倍を割るのは、その企業の事業利益率が資本コスト未満だからである。ここで資本コストとは投資家が企業に要求する(資本投下時に期待した)事業利益率である。言い換えればPBR1倍割れの企業は投資家が要求する利益率未満の経営しかできていない。投資家から評価すれば赤字を生み出している。この赤字は会計上のものではなく、「事業利益率-資本コスト」がマイナスだという意味にすぎない。とはいえこの赤字は投資家が企業に投下した資本の価値を毀損する。赤字が一時的ではなく、未来永劫続くと投資家が予想するのなら、「100という投下した資本」の「現時点での価値(現在価値)」が100を割ってしまう。「100という投下した資本」の会計上の簿価が100である一方、資本の現在価値は株価に反映され、PBRは1倍を割る。図表では0.75倍である。

PBR1倍割れの企業が半分前後を占める日本の株式市場において、PBRの低さに着目したバリュー株投資とは何なのか。PBRの下位1/2もしくは1/3の企業をバリュー株だとして投資すれば、それはPBR1倍割れの企業を選び出し、投資することに等しい。つまり、資本コスト割れの経営しかできていない企業を積極的に買うことになる。

もちろんPBR1倍割れの企業の株式といえども株価は変動する。売られ過ぎの場合は買い戻される。損益分岐点が高いわけだから景気が回復すれば利益額が何倍にもなり、株価が急速に上がり、投資家に大きなリターンをもたらすこともあろう。とはいえ中長期的な観点から、PBR1倍割れの企業の経営が自然に改善し、資本コスト以上の利益を常に稼げるようになることは経験則上多くない。裏返せば、PBR1倍割れがその企業の「社風」として続く可能性が高い。投資家の目線から表現すれば、日本でのバリュー株投資は短期的には成立するかもしれないが、年金のような長期的な投資では問題が大きい。

アメリカ市場でバリュー株投資が成立するのは、経営の改善速度が速いからだと考えられる。経営者は資本コストを強く意識する。このため、事業利益率が傾向的に低下すれば、不採算事業からの撤退を図る。さもなければ企業買収の危機にさらされ、経営者のクビが簡単に飛んでしまう。アメリカ市場でPBR1倍割れの企業が少ないのは、事業利益率を資本コスト以上に引き上げる力が常に働いているからだろう。この点は有力な投資家も指摘していた。

投資理論にはいくつもの前提条件がある。論理的に導かれたCAPM(Capital Asset Pricing Model)も前提条件なしには成立しない。ましてや実証分析に基づくファーマとフレンチの投資理論(バリュー株投資の元となった3ファクターモデル)はアメリカ市場でのモデルである。日本市場で成立するのかどうか、まずは検証すべきである。次にバリュー株投資が成立するとしても、そのリターンの源泉がどこにあるのかの検証が強く求められる。

川北英隆

ニッセイ基礎研究所 京都大学 名誉教授

【関連記事 ニッセイ基礎研究所より】

・株式市場の構造とその変化(1)

・株式は魅力的な投資対象か ―― 株式市場の構造とその変化・2

・物価上昇と企業年金

・日本株式は高値圏を維持できるか

・「情報銀行」は日本の挽回策となるのか