本記事は、長期株式投資氏の著書『オートモードで月に18.5万円が入ってくる「高配当」株投資 ど素人サラリーマンが元手5万円スタートでできた!』(KADOKAWA)の中から一部を抜粋・編集しています

「長期保有に適した銘柄」をサクッと見抜く

ここでは、投資指標を用いて、具体的にどのような銘柄へ投資していけばいいのかを学んでいきます。

使用する指標は3つだけ。配当利回り、1株利益(EPS)、株価収益率(PER)のみですので、ぜひとも理解を深めていただきたいと思います。

長期配当投資をおこなう際に重視しなくてはいけないのは、長期的に業績が安定しているのか、これからも業績は安定しそうか、配当は安定的に実施されているか、増配傾向にあるのか等々、その安定性にあります。

不安定で精度の高い予測が極めて難しい株式市場において、安定しているということは、その事実をもって投資判断の難易度を下げてくれます。

1つずつ見ていきましょう。

「減配」について過去5年はチェック

配当を受け取るために投資したものの、企業業績が悪化して株価が下落し、さらに配当まで減らされてしまっては元も子もなくなってしまいます(配当が減額されることを「減配」と言います)。

この減配を避けるためには、どのような企業へ投資したらいいのでしょうか。

難しく考える必要はありません。これまでに減配したことのない銘柄を選択するだけです。

過去に支払われた配当金額の推移は、各企業が作成している有価証券報告書で確認できます。ですが、多くの企業では、個人投資家向けに分かりやすい資料を作成してホームページで公開していますので、それらを活用した方が便利でしょう。

資料は、インターネットで「会社名」「IR」「株主還元」「配当金」等のキーワードを入れて検索すれば、容易に見つけることができます。

ここで言う「IR」とは、Investor Relations の略で、企業が投資家に向けて情報発信する活動等を意味し、決算情報や業績、格付け等、投資の判断に必要な情報が公開されています。

また、個人投資家向けに事業内容等についての情報提供をおこなっていることも多く、投資先企業がどのような事業を展開しているのか、理解を深めるのに役立ちます。

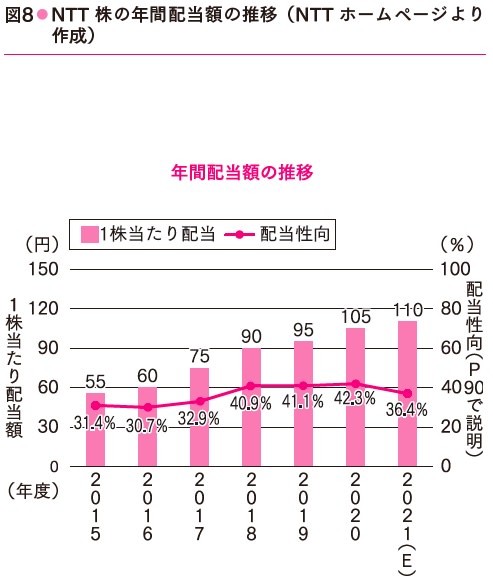

では、具体例としてNTTの年間配当額の推移を確認してみましょう。

図8を見てください。2015年度に55円だった配当は、2016年に60円、2017年に75円と増配(配当が増えること)し続けており、2015年以降に減配された年はないことが確認できます。

少なくとも過去5年程度は減配がないか、チェックしておいた方がいいでしょう。より慎重に投資するのであれば、2008年のリーマンショック時にも減配していない銘柄を選択すれば、投資の精度はさらに向上します。

「安定配当株」は一般的に業績も安定している

株価は常に流動的です。いつ、いくらで買えばいいのか、判断が難しいことも少なくありません。

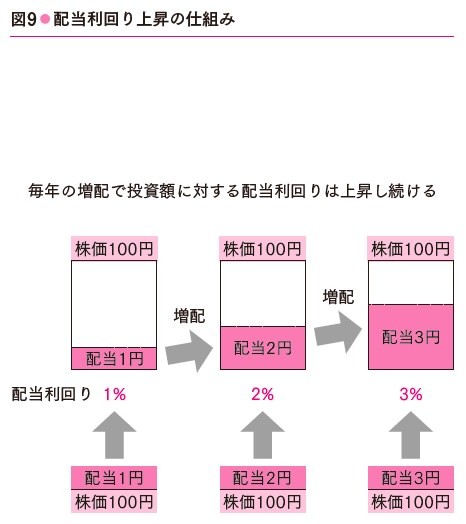

しかし、配当が安定していれば、いくらで買えばどのくらいの配当利回りが期待できるか、ある程度の確度をもって投資することができます。

自分が納得できる配当利回りで投資ができているならば、仮に株価が下がったとしても、自分が投資した時よりもさらに有利な条件、つまり、以前に投資した時よりも高い配当利回りで投資ができることになります。

安定配当株への投資は、株価の変動はあれども、減配される可能性が低いことから、安心して保有を続けることができます。場合によっては、株価が下がった時に買い増しすることで、保有株式の配当利回りを高めることもできるのです。

そして、大抵の場合、配当が安定している企業は業績も安定しており、株価が一時的に下がったとしても、気が付けば戻していることもよくあります。

長期的視点では、株価が下がった時に株を買い増ししておけば、株価が戻った時には投資元本に対する配当利回りが上昇するのとともに、キャピタルゲイン(株を売却することで得られる利益)も得ることができます。

ペンシルベニア大学経営大学院教授であるジェレミー・シーゲル教授の言葉を借りるならば、配当とは「下落相場の安全装置( プロテクター)」でありながら、「上昇相場の加速装置(アクセル)」でもあり、投資を長く続けていく上で重要な役割を果たしてくれるのです。

※画像をクリックするとAmazonに飛びます