本記事は、川﨑公司氏の著書『この1冊でわかる もめない遺産分割の進め方』(合同フォレスト)の中から一部を抜粋・編集しています

遺産分割のスケジュール

被相続人が亡くなった後は、遺産分割に向けて遺言書の確認や遺産分割協議を進める必要がありますが、相続開始直後は、葬儀や遺品の整理で、あわただしい日が続くでしょう。

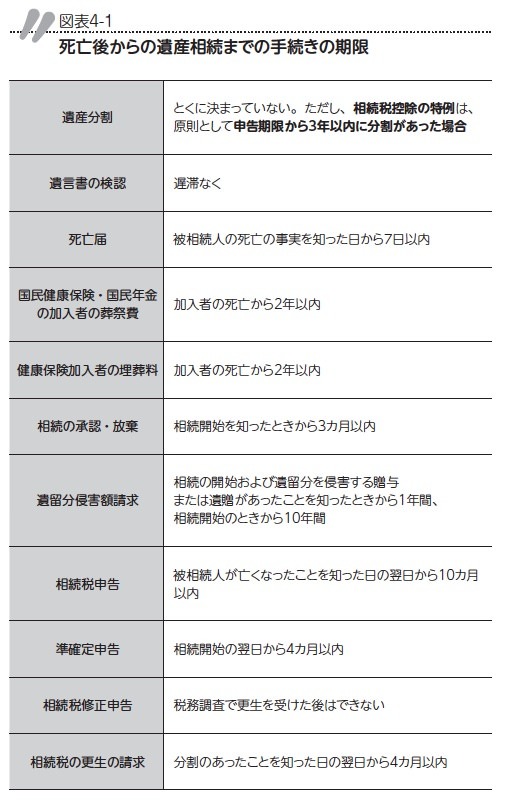

しかし、遺産分割は、相続税などほかの手続きの期限(図表4−1)に関わるので、計画を立てて進める必要があります。

すべてを相続開始までに終えるのは簡単ではありません。ときには親が急死したため、何も準備ができていない状態で相続を迎えることもあると思います。

相続財産の確認をはじめ、被相続人の生前に行えなかったことが多ければ、それだけ遺産分割には時間がかかります。そのことを頭に置きながら、早めに動く姿勢が求められます。

ここであらためて遺産分割のスケジュールをおさらいします。

遺産分割そのものには、法律による期限はありません。相続が開始して1年後でも、10年後でも、遺産分割協議がまとまれば有効に成立します。

そこでまず目安にしたいのが、相続税の申告期限です。申告は、相続開始日から10カ月以内に行う必要があります。必ず期限内に、被相続人の住所地の所轄税務署に相続税の申告をし、納税額がある場合は原則として現金で一括納付します。

相続税の申告書をつくるには、相続人の確認をはじめ、相続財産の確認や不動産の評価などが必要となり、ある程度時間がかかります。また、遺産分割協議が終わらないと、最終的な相続税額を計算することができません。

したがって、理想は申告期限の4~5カ月前に遺産分割協議を終えることですが、四十九日の法要を迎えるまでは遺産分割の話し合いはしづらいでしょう。そのため、遺産分割協議に使える期間は実質的に2~3カ月程度となります。

出生以後の戸籍から相続人を調査

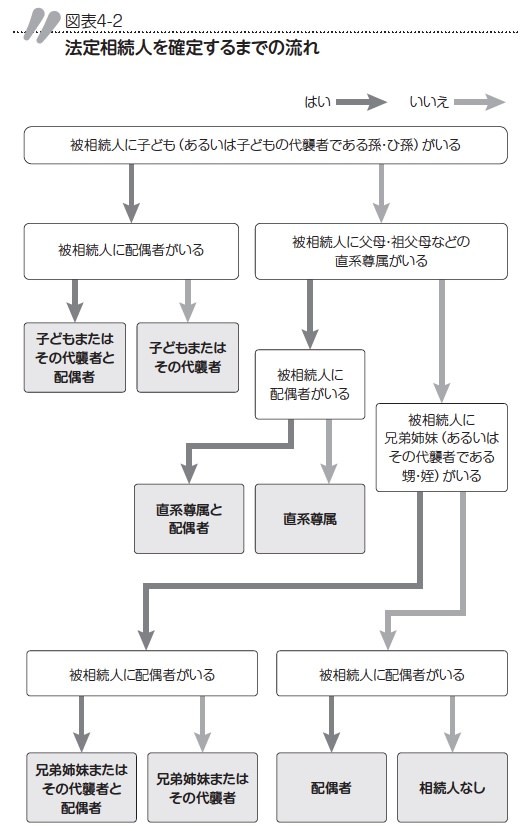

遺産分割協議を始める最初のステップが、相続人の確定です(図表4−2)。相続人全員の合意がなければ、遺産分割協議は成立しませんので、相続人の見落としは避けなくてはいけません。

「うちは兄弟2人だけだから大丈夫」と考える人もいますが、そうした場合でも、必ず戸籍を確認してください。

被相続人と前の結婚相手との間に子どもがいるかもしれませんし、生前に養子縁組をしている可能性も考えられます。そうした事実を親が子に隠していることが決してないとは言えません。相続人をすべて確認するには、被相続人の出生から死亡までのすべての戸籍謄本等を取り寄せることです。

まずは、被相続人の最終本籍地の役所で戸籍謄本を取ってください。その戸籍謄本の記載内容をチェックして、ほかの場所から戸籍を転籍していたら、転籍前の役場で戸籍謄本を取ります。この作業を繰り返していけば、やがて出生時の戸籍にたどりつくでしょう。

役所が遠いときは郵送での取得もできますが、1週間程度かかります。被相続人に子や孫がいなかったり、被相続人が離婚や養子縁組、転籍が多かったりすると、戸籍を出生時まで辿るのに相当な時間がかかります。ぜひ早めに取り掛かりましょう。

ちなみに、相続人を調査した結果、連絡のとりにくい人が見つかる可能性もあります。昨今は海外で生活する人が多く、戸籍を追った結果、海外に相続人がいるケースもあります。

実は世界的に見ると、日本のような戸籍制度がない国のほうが多いです。そのため、海外にいる相続人の死亡が発覚すると、その後の調査は非常に難しくなります。海外にいる相続人が生存しているのか、死亡しているのであれば代襲相続人がいないか、といった調査が必要となれば、現地の専門家を雇うほかありません。

財産調査は預金口座から調べる

ここからは、被相続人の財産を把握するための手順を説明します。

あらかじめ被相続人から通帳などの場所を知らされていればいいのですが、まったくわからないケースもあるでしょう。そういう場合は、自宅を中心に通帳などを探し、財産を確認する必要があります。

まずは、通帳をチェックするのが近道です。被相続人の預金は明らかに相続財産を構成しますし、被相続人が所有する別口座や証券口座、保険会社、借金の有無などがわかります。

また、次のポイントをチェックすることで、新たな預金口座を見つけられるかもしれません。

・銀行名の入ったタオルや文房具などの粗品を手がかりにする ・金融機関からの郵便物を見る ・自宅や会社の近くにある各銀行に問い合わせる ・生前に確定申告をしている場合は、顧問税理士に問い合わせる ・ネット銀行の場合、メールやパソコン、パスワード生成機(トークンなど)をチェック

被相続人の預金口座を把握したら、通帳や残高証明書から相続開始時点でどれくらいの財産が残っていたのかを調べましょう。遺産分割協議のときの基準額となります。

また、「名義預金」がないかも確認してください。家族名義であっても、被相続人から出されたお金が入っていたら、名義預金にあたる可能性があります。実際の名義預金の判断は複雑ですが、実質的に被相続人の財産であると知りながら、あえて相続税の申告から除外すると、重加算税を課される可能性もあります。

※画像をクリックするとAmazonに飛びます