本記事は、川﨑公司氏の著書『この1冊でわかる もめない遺産分割の進め方』(合同フォレスト)の中から一部を抜粋・編集しています

一次相続だけでなく二次相続まで見据えて考える

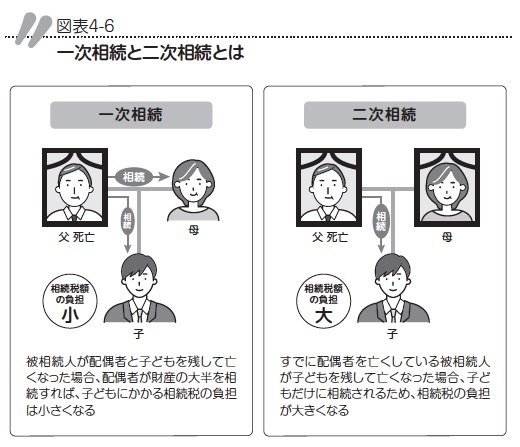

遺産分割を行うときは、目の前の一次相続だけでなく二次相続まで考えることが大切です。たとえば、両親と子2人の家族の場合、両親のどちらかが亡くなると一次相続(残された配偶者と子どもへの相続)が行われます。次に残された親が亡くなると行われるのが二次相続(子どもだけへの相続)です(図表4−6)。

一次相続と二次相続は、多くの方が経験します。事故で両親ともに同時に亡くなるなどの特殊な状況ではない限り、一次相続、二次相続が行われることになるでしょう。

このときにまず考えたいのが、相続税への影響です。

配偶者が死亡し、残された側の配偶者が相続するときには配偶者の税額軽減を使うことができます。ところが、親の財産を子どもが相続する場合においては、この特例を使うことはできません。

もし、相続税対策をしっかりして財産を守りたいのであれば、二次相続まで視野に入れた上で対策をする必要があります。

たとえば、先ほどの4人家族の例で、父親が最初に亡くなったとします。配偶者が相続をすると、相続税の配偶者控除があるので、法定相続分もしくは1億6,000万円まで相続税はかかりません。

そして、相続税の基礎控除額は、3,000万円に法定相続人の人数×600万円を足した4,800万円です。

二次相続になると、配偶者控除は使えず、相続人が1人減るので、基礎控除額の額も小さくなります。このケースの場合であれば、4,200万円です。

一次相続のことだけを考えれば、残された配偶者に多くの財産を相続してもらい、相続税の配偶者控除を使って相続税の支払い額を小さくすることが可能です。

ただし、二次相続まで考えると必ずしも得策とは言えません。というのも、ほとんどの財産を残された親が相続するとして、その親が亡くなったときの相続財産は、前の相続で引き継いだ分とその人個人の財産になるからです。

このケースであれば、母親が亡くなったときには、父親から相続した財産に加えて母親の財産も相続財産になり、子どもたちで相続します。

二次相続ではそもそも基礎控除額が少ないのと、親から子への相続の場合は相続税の配偶者控除が使えないので、二次相続で相続税をかなり納めなければならないことになります。

もし、相続税を納められなければ、相続財産を売却する可能性も出るでしょう。二次相続で困らないために、一次相続の時点で二次相続まで視野に入れた遺産分割や相続税対策をすることが重要です。

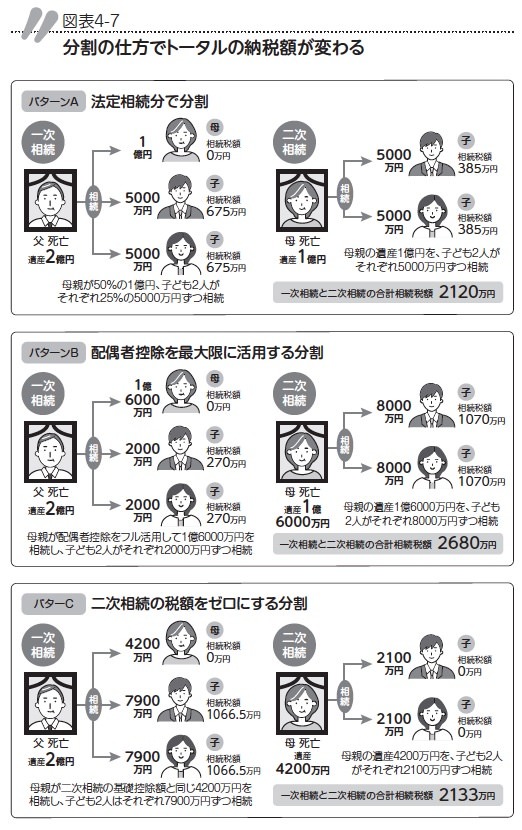

このように節税効果を考えることで、遺産分割がまとまりやすくなるという副次的効果を期待できます(図表4−7)。

「分割割合には少し不満があるけれど、相続税を節税できるなら仕方ない」といった形で、助け舟になるのです。二次相続まで視野に入れると、遺産の分け方によってトータルの税額が変わってきます。もちろん、遺産の金額が大きければ大きいほど、遺産分割方法が税額に与える影響も大きくなります。

さらに、節税効果だけでなく、財産をどのように使っていくかという点も考えてください。節税の意味では子どもが自宅を相続したほうがいいとしても、その自宅に配偶者が住むつもりであれば、考え直す必要があります。配偶者居住権を活用するなどして、各相続人が快適に生活を続けられるように配慮しつつ、節税効果も考えるといいでしょう。

そのほかに決めておくべきこと

財産を分ける際に、合わせて決めておきたいのが「負担」に関するものです。相続後に何か生じる場合、誰がどのように負担するのかを決めておきましょう。

まずは、代償分割を行うケースです。たとえば、「長男が不動産を相続する代わりに、次男に1,000万円の代償金を支払う」という条件だとして、いつまでに、どうやって支払うかを決めておく必要があります。

できれば一括で精算したいですが、それだけのお金を持っていない場合もあるでしょう。そのときは分割払いにして、たとえば「毎月〇日までに□円を振り込む」といった形で、遺産分割協議書に明記すると安心です。

次に、活用が難しい不動産を相続する場合を考えましょう。

田舎の場合、「土地を売りたくても売れない」「使おうにも使えない」という状況が起きがちです。この場合、所有者に固定資産税の負担が生じるので、押し付け合いになってしまいます。

とはいえ、相続人全員が相続放棄をするようなことがなければ、誰かが相続するしかありません。こういったときは、相続してもらう代わりに、固定資産税の金額分、現金を多めに分ける方法が考えられます。たとえば、固定資産税が毎年1万円かかるのであれば、10年分で10万円を多く渡すといった具合です。

最後はお墓についてです。お墓をどう管理していくかは、厳密には遺産分割と関係ありませんが、まとめて話し合いをしたほうがいいでしょう。

ただし、「お墓の管理はするから、相続財産を多めにほしい」と言っても、法律上そのような考慮はされません。ほかの相続人が合意すればいいのですが、「それとこれとは話が別」と言われればどうしようもないのです。

相続についての定めである民法第896条は、人が亡くなった場合、故人が有していた権利・義務はすべて相続人に承継されると定めています。しかし、「祭祀財産」の権利は例外です。祭祀財産は「系譜、祭具および墳墓」を指します。

系譜……家系図や過去帳などの祖先からの血統や続柄を記載したもの 祭具……位牌・仏壇・神棚などの祖先の祭祀や拝礼の用に供されるもの 墳墓……遺体や遺骨を納める墓地自体の所有権や使用権、墓石・墓碑など

これらの祭祀財産の相続については次のようなルールがあります。

(1)慣習に従って祖先の祭祀を主催すべき者が承継する (2)被相続人が指定した祭祀の主催者があるときはその者が承継する (3)慣習が明らかでなく、また被相続人による指定もないときは、家庭裁判所が決定する

つまり、祭祀財産の帰属については、遺産分割協議によって決定されるのではなく、(1)〜(3)によって決定されるのです。

ただし、(2)の被相続人の指定がない場合、相続人や近親者による協議で決定するのが一般的であり、法律も否定するものではありません。

また、被相続人による指定については、遺言などによる必要はなく、なんらかの方法で意思が表明されていれば足りるとされます。そして、指定された者は、必ずしも法定相続人である必要はありません。被相続人の子どもの配偶者は養子縁組をしていない限り相続人にはなり得ませんが、その者を祭祀財産の承継者として指定しても問題はありません。

祭祀財産については、通常の相続とは異なる形で承継者が決定されます。

※画像をクリックするとAmazonに飛びます