手元に100万円の余剰資金があれば、どうやって増やすのが効率的なのでしょうか。

労働所得で資産を増やすのではなく、お金に働いてもらうことで大きな資産を形成できる可能性があります。実際には、どのような資産運用があるのか、ローリスクな方法と効率的な増やし方に分けて解説します。

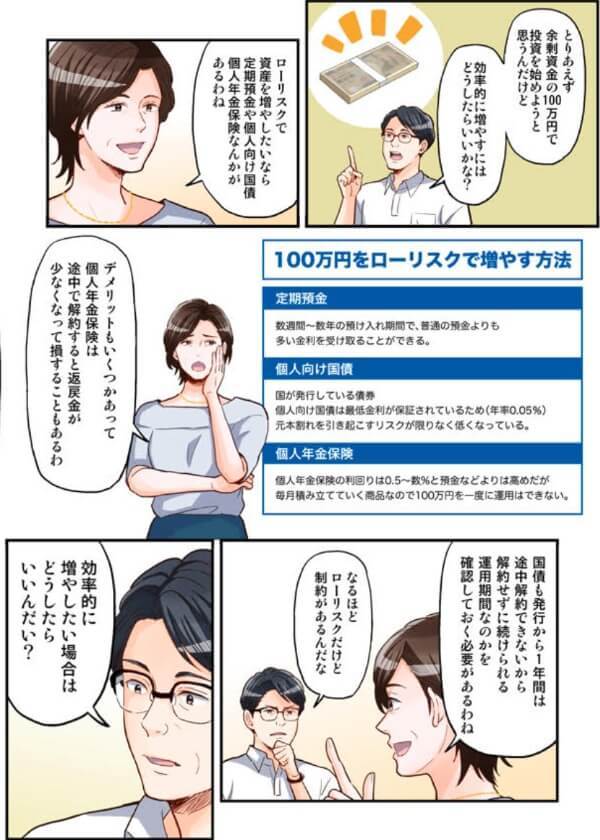

100万円をローリスクで増やす3つの方法

手元にある100万円をローリスクで増やしたい場合は、元本保証型の金融商品や、損失のリスクが限りなく低い商品を選ぶ必要があります。実際にはどのような商品があるか、以下では3つのを紹介します。

定期預金

定期預金とは、あらかじめ預け入れ期間を設定する代わりに、普通預金よりも多い金利を受け取れる商品です。一般的な金融機関では、数週間~数年まで複数のラインナップが用意されているため、将来のプランに合わせて満期を設定できます。

1,000万円までは元本保証されていますが、現在の定期預金は利回りが低い傾向にあります。100万円を預け入れる場合の金利は年率0.20%程度であるため、基本的には眠らせている資産を運用する選択肢のひとつとして検討しましょう。

個人向け国債

個人向け国債とは、国が発行している債券のことです。日本では以下の3つが発行されており、それぞれ満期や金利の仕組みに違いがあります。

<個人向け国債の種類>

・固定金利型3年満期

・固定金利型5年満期

・変動金利型10年満期

個人向け国債は最低金利が保証されているため(年率0.05%)、元本割れを引き起こすリスクが限りなく低くなっています。また、発行から1年間は中途解約ができないので、個人向け国債の購入は慎重に検討しましょう。

個人年金保険

毎月一定額を積み立てる個人年金保険も、安定した資産運用に向いています。

個人年金保険の利回りは0.5~数%ほどであり、定期預金や国債に比べるとやや高い特徴があります。受け取り期間についても、「5年・10年・15年・終身」の中から選べる商品が多いため、資産状況に合わせて加入できるでしょう。

ただし、100万円を一度に運用できる金融商品ではありません。毎月数千円~数万円を積み立てていく商品なので、他の方法と組み合わせることも考えましょう。

この他に注意すべき点としては、途中で解約すると返戻金が少なくなり、損する可能性です。個人年金保険で資産運用を行う場合は、途中解約しないで続けられる金額なのか運用期間なのかを確認しておく必要があります。

・個人年金保険料控除を活用する

個人年金保険で支払った保険料は、生命保険料控除の対象になります。この制度は「個人年金保険料控除」と呼ばれており、2012年以降に契約(新契約)した保険では以下の控除を受けられます。

<所得税の控除額>

| 1年間に支払った保険料 | 控除される金額 |

|---|---|

| 2万円以下 | 支払保険料の全額 |

| 2万円超~4万円 | (支払保険料×1/2)+1万円 |

| 4万円超~8万円 | (支払保険料×1/4)+2万円 |

| 8万円超 | 4万円 |

<住民税の控除額>

| 1年間に支払った保険料 | 控除される金額 |

|---|---|

| 1万2,000円以下 | 支払保険料の全額 |

| 1万2,000円超~3万2,000円 | (支払保険料×1/2)+6,000円 |

| 3万2,000円超~5万6,000円 | (支払保険料×1/4)+1万4,000円 |

| 5万6,000円超 | 2万8,000円 |

個人年金保険料控除を受けるには、年末調整または確定申告で「生命保険料控除」の欄に記入をする必要があります。なお、2011年12月以前に契約した(旧契約)保険は、新契約とは控除額が異なるので注意してください。

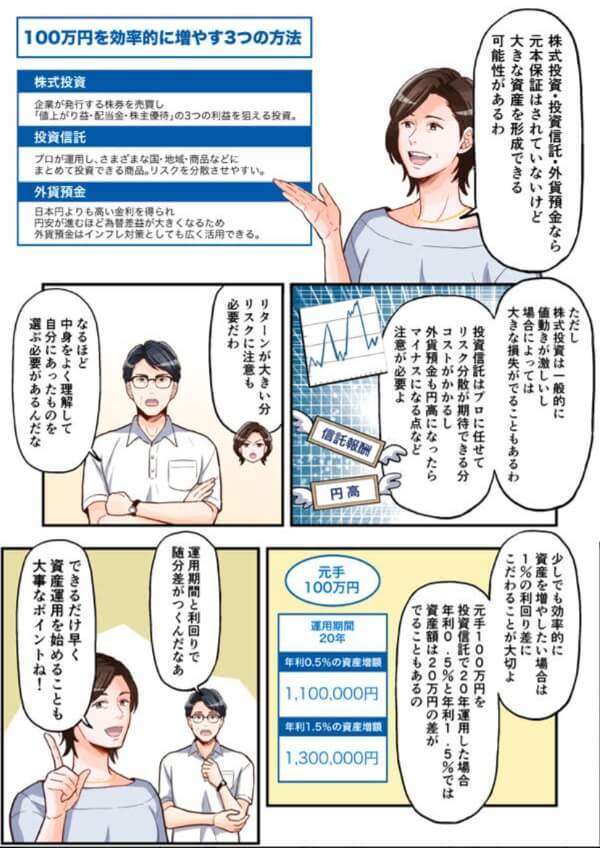

100万円を効率的に増やす3つの方法

次に、100万円を効率的に増やす方法を3つ紹介します。いずれも元本保証はされていませんが、大きな資産を形成したい方は前向きに検討してみましょう。

株式投資

株式投資は企業が発行する株券を売買することで、「値上がり益・配当金・株主優待」の3つの利益を狙える投資です。外国株を含めると選択肢が非常に多いため、さまざまな運用スタイルに合わせて投資先(銘柄)を選べます。日本株は基本的に100株単位での注文となりますが、100万円の資金があれば多くの銘柄を購入できます。

ただし、他の金融商品に比べると値動きが激しいので、損失のリスクを抱える可能性が高くなっています。その代わりに高いリターンも期待できるので、ご自身のリスクに合ったリスクを負える範囲の株式投資を検討しましょう。

投資信託

投資信託とは、一般投資家から集めた資金をプロが運用し、購入口数に応じた利益を分配する金融商品です。ひとつの銘柄でさまざまな国・地域・商品などに投資できるため、リスクを分散させやすいメリットがあります。

また、NISAやiDeCoの対象商品に含まれている点も、投資信託の大きな魅力でしょう。これらの制度を利用すれば、譲渡益や分配金に税金がかからなくなるため、資産形成のスピードアップにつながります。

デメリットとしては、購入時手数料や信託報酬などの複数のコストがかかる点や、タイムリーに売買できない点が挙げられます。

外貨預金

外貨預金のメリットは、日本円よりも高い金利を得られることです。また、円安が進むほど為替差益が大きくなるため、外貨預金はインフレ対策としても広く活用されています。

2022年に入ってから、国内では様々な商品・サービスが値上げされており、インフレに傾きつつあります。現在の国内銀行の口座に100万円を眠らせておくと、インフレによって資産が相対的に目減りしてしまう恐れがあるため、外貨預金を資産運用の選択肢に加えておきましょう。

ただし、外貨預金は為替の変動によって大きな損失を抱えるリスクがあるため、預金する外貨は慎重に選ぶ必要があります。

実際に余剰資金が100万円あったらどう増やすか

余剰資金とは、保有している資産から当面の生活費や非常時の備えを差し引いたお金です。仮に減ったとしても生活に影響しないお金であり、この余剰資金を資産運用に使うことが望ましいとされています。

実際に100万円の余剰資金がある場合は、どのような運用方法が考えられるでしょうか。以下では2つの方針に分けて、100万円を増やすための資産運用を紹介します。

例1.ローリスクに増やす場合

資産の減少をできるだけ避けたい人は、前述の「ローリスクで増やす3つの方法」を組み合わせてみましょう。例えば、定期預金と個人年金保険を活用する場合は、生命保険料控除を最大限に活用できる金額を個人年金保険に支払い、残りを定期預金に入れてみます。

どちらもローリスクであるため、少しでも損をするのが怖いという方でも始めやすい資産運用といえるのではないでしょうか。

例2.効率的に増やす場合の資産運用

100万円を効率的に増やしたい場合は、投資信託を長期で積み立てる方法があります。

積立投資では積み立ての頻度と金額を一度設定すれば、あとは自動的に対象の金融商品を継続的に購入します。購入金額を一定に保つことで、価格が下がった時には多くの数量を購入し、価格が上がった時には少ない数量を購入します。結果的に、購入単価が平準化されるので、相場状況にもよりますが、大きな損失を一度に抱えるというよりは、損失のリスクを抑えやすくなります。

リターンに関しては、各インデックスでシミュレーションをすると一般的に金融商品の運用期間が長くなればなるほど、リターンの振れ幅が小さくなり、安定した収益を得ることが期待できます。

長期の積立投資では投資信託を購入する際の手間を減らしつつ、安定した収益が期待できるので、効率的な資産運用といえるかもしれません。

・NISAと確定拠出年金を活用できる

NISAと確定拠出年金は、一定の投資枠までの譲渡益や配当金、普通分配金(※1)などが非課税になる制度です。これらの制度を活用することで運用益に対してかかる20.315%(※2)の税金が非課税になるので、その分だけ利益が手元に残ります。

投資信託の中には、NISAと確定拠出年金の対象銘柄になっているものがあります。制度によって対象銘柄が異なるので、制度ごとに購入できる銘柄を確認しましょう。

(※1)運用益から支払われる分配金のこと。

(※2)所得税及び復興特別所得税15.315%+住民税5%。

手元の100万円を運用する際の注意点

将来に向けて大きな資産を形成したい方は、以下のポイントを押さえることが大切です。

1%の利回り差にこだわる

少しでも効率的に資産を増やしたい方は、1%の利回り差にこだわることが大切です。パーセンテージで見ると分かりづらいかもしれませんが、100万円を5~20年運用するケースを考えると、1%の利回り差は非常に大きな違いとなります。

以下の表は、元手100万円を投資信託で運用し、それぞれ分配金の利回りが0.5%、1.5%に分けて20年間運用した場合の資産額です。

| 運用期間 | 年利0.5%の場合の資産額 | 年利1.5%の場合の資産額 |

|---|---|---|

| 5年 | 1,025,000円 | 1,075,000円 |

| 10年 | 1,050,000円 | 1,150,000円 |

| 15年 | 1,075,000円 | 1,225,000円 |

| 20年 | 1,100,000円 | 1,300,000円 |

実際には投資信託の基準価額や分配金が変動するため、上記のように順調に資産が増えることはありません。

100万円を20年運用した結果を比較すると、利回りが1%異なるだけで資産額には20万円の差が生じました。利回りの差は数十年単位で見ると予想以上に大きくなる場合があるため、ご自身が許容できるリスクを見極め、少しでも高い利回りのある商品を選びましょう。

貯金が100万円のみならリスクを取らない

余剰資金を全て投資に回すと、非常時への対応が難しくなります。今の生活水準を維持するには、想定外の支出にも備えなければなりません。

仮に身内が病気になったり、地震などの自然災害に巻き込まれたりした場合は、数百万円の支出が生じることもあります。余剰資金が100万円のみしかないのであれば、リスクを取らないことを優先しましょう。

リスク分散を心掛ける

リスク分散とは、保有する資産の種類や地域、購入のタイミングなどを分散させて、損失の可能性を下げる方法です。一つの銘柄に集中すると、その銘柄が下落したときに資金の大部分を失う恐れがあるため、資産運用ではリスク分散を心掛ける必要があります。

<リスク分散の例>

・株式や債券など、資産の種類を分散させる

・国内と米国、欧州など、投資先の地域を分散させる

・積立投資を続けて、金融商品を購入するタイミングをずらす

リスク分散ができる代表的な金融商品としては、投資信託が挙げられます。投資信託には幅広い資産・地域に投資できる銘柄があり、積立投資に対応している金融機関も多く見られます。

できるだけ早く資産運用を始める

資産運用は早く始めるほど効果が大きくなります。上記の表を見ても分かるように、運用期間が5年と20年のケースでは、最終的な資産額に大きな差が生じます。特に発生した利益を再投資できる場合は、資産形成のスピードが年々加速していくので、資産運用はできるだけ早く始めることを意識しましょう。

先にゴールを設定してから運用プランを考えよう

手元にある100万円を増やす方法は、ご自身の運用目的や目標金額などによって異なります。適切な資産運用を行うためにも、まずは運用目的や目標金額を決めておきましょう。実際に資産運用を始めるときは、リスクの低い投資商品の運用から始め、商品ごとのリスクを理解できてから、徐々にリターンの大きい投資商品の運用を始めるとよいかもしれません。

※本記事は資産運用に関わる基礎知識を解説することを目的としており、資産運用を推奨するものではありません。

(提供:Wealth Road)