この記事は2022年9月14日に「ニッセイ基礎研究所」で公開された「「東京都心部Aクラスビル市場」の現況と見通し(2022年9月時点)」を一部編集し、転載したものです。

目次

要旨

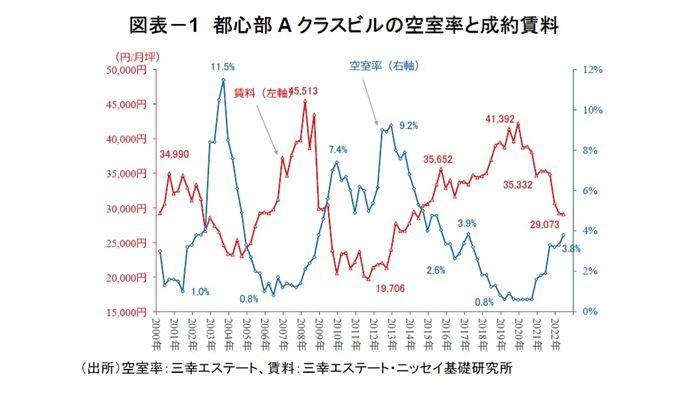

東京都心部Aクラスビル の空室率は、在宅勤務の普及等に伴い、企業によるオフィス戦略の見直しが進むなか上昇基調で推移し、3%台後半に達した。成約賃料は、3万円を下回る水準まで下落した。本稿では、東京都心部Aクラスビル市場の動向を概観し、2026年までの賃料と空室率の予測を行った。

東京都の就業者数が回復に向かい、オフィスワーカーの割合の高い非製造業では人手不足感が強いことから、東京都心部の「オフィスワーカー数」が大幅に減少する懸念は小さい。また、「Well-being」など従業員にとって快適なオフィス環境を整備する取組みが継続するなか、利用効率性のみが追求され「1席あたりオフィス面積」が大幅に縮小する懸念は小さい。

一方、「オフィス勤務」と「在宅勤務」を組み合わせた働き方が定着しつつあり、オフィス戦略の見直しが進んでいる。また、「フリーアドレス」の導入が広がるなか、オフィス利用人数に対して、余裕のある座席数を確保する企業は減少していくと考えられる。以上を鑑みると、今後のオフィス需要(オフィス利用面積)は力強さを欠く見込みである。

そのため、今後5年間の空室率は上昇基調が継続すると予想する。特に、2023年と2025年は大量供給の影響を受けて空室率が上昇し、2026年には約7%となる見通しである。

成約賃料(2021 年=100)は、2022 年に「93」、2023年に「91」、2026 年に「88」となり、2013年の水準まで下落する見通しである。

はじめに

東京都心部Aクラスビル(*1)の空室率は、在宅勤務の普及等に伴い、企業によるオフィス戦略の見直しが進むなか上昇基調で推移し、3%台後半に達した。成約賃料は、3万円を下回る水準まで下落した。本稿では、東京都心部Aクラスビル市場の動向を概観し、2026年までの賃料と空室率の予測を行う。

*1:本稿ではAクラスビルとして三幸エステートの定義を用いる。三幸エステートでは、エリア(都心5区主要オフィス地区とその他オフィス集積地域)から延床面積(1万坪以上)、基準階床面積(300坪以上)、築年数(15年以内)および設備などのガイドラインを満たすビルからAクラスビルを選定している。また、基準階床面積が200坪以上でAクラスビル以外のビルなどからガイドラインに従いBクラスビルを、同100坪以上200坪未満のビルからCクラスビルを設定している。詳細は三幸エステート「オフィスレントデータ2021」を参照のこと。なお、オフィスレント・インデックスは月坪当りの共益費を除く成約賃料。

東京都心Aクラスオフィス市場の現況

空室率および賃料の動向

東京都心部Aクラスビルの空室率は、2020年第4四半期以降、上昇基調で推移している。2022年第2四半期は3.8%(前期比+0.8%)となり、2017年第1四半期以来となる3%台後半に達した。

Aクラスビルの成約賃料(オフィスレント・インデックス(*2))は、需給バランスの緩和に伴い、下落基調で推移しており、2022年第2四半期は29,073円(前期比▲0.4%、前年同期比▲17.7%)と大幅な下落となった(図表-1)。在宅勤務の普及等に伴い、企業によるオフィス戦略の見直しが進むなか、拠点集約・統合や賃借面積の一部解約が行う企業が増えており、空室面積が増加している。

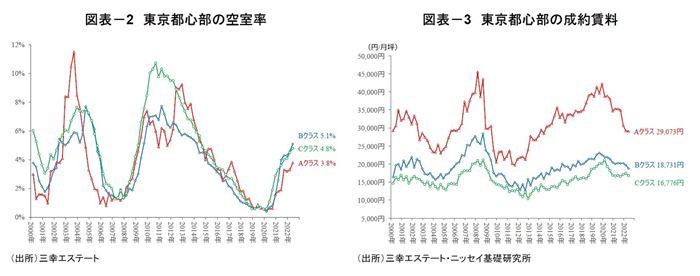

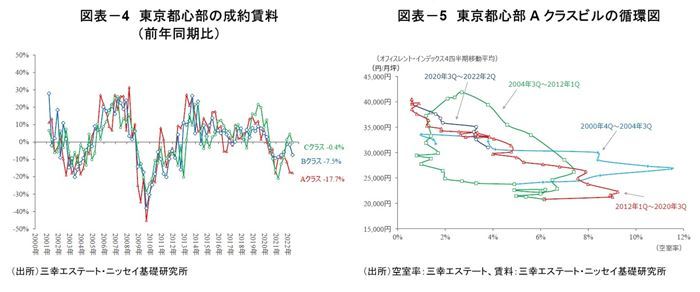

Bクラスビル及びCクラスビルでも、空室率が上昇し成約賃料も弱含みで推移している。2022年第2四半期の空室率はBクラスビルで5.1%(前期比+0.5%)、Cクラスビルで4.8%(前期比+0.3%)となり(図表-2)、成約賃料はBクラスビルで18,731円(前期比▲5.0%、前年同期比▲7.5%)、Cクラスビルで16,776円(前期比▲3.8%、前年同期比▲0.4%)となった(図表-3、図表-4)。

賃料と空室率の関係を表した「賃料サイクル(*3)」をみると、東京オフィス市場は2020年第3四半期以降、「空室率上昇・賃料下落」の局面が継続している(図表-5)。

*2:三幸エステートとニッセイ基礎研究所が共同で開発した成約賃料に基づくオフィスマーケット指標。

*3:賃料サイクルとは、縦軸に賃料、横軸に空室率をプロットした循環図。通常、(1)空室率低下・賃料上昇→(2)空室率上昇・賃料上昇→(3)空室率上昇・賃料下落→(4)空室率低下・賃料下落、と時計周りに動く。

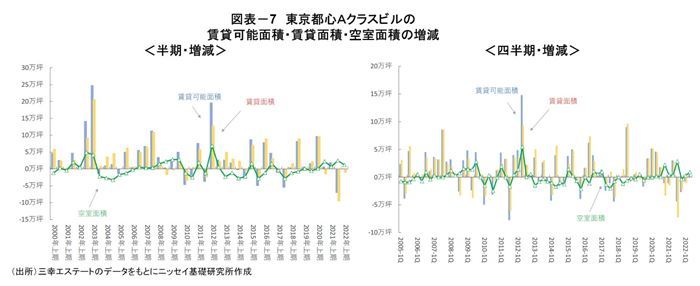

オフィス市場の需給動向

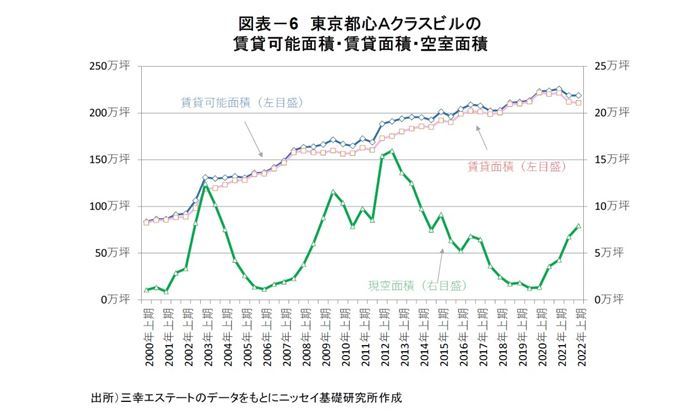

三幸エステートによると、2022年上期の東京都心Aクラスビルの「賃貸可能面積」は、218.9万坪となり、半年前から+0.1万坪増加した。これに対して、テナントによる「賃貸面積」は、211.0万坪(前期比▲1.1万坪)に減少した。この結果、「空室面積」は7.9 万坪となり+1.2万坪増加した(図表-6、図表-7)。

企業のオフィス戦略見直しを踏まえた、今後のオフィス需要を考える

企業がオフィス戦略の見直しを進めるなか、最適な「オフィス面積」の検討は重要な課題の1つである。在宅勤務が浸透したことで、「座席数(在籍人数 × 出社率(*4) × 席余裕率(*5))× 1席あたりオフィス面積」でオフィス面積を捉える考え方が広がっている。

以下では、(1)今後の「在籍人数」を見通すうえで重要となる「オフィスワーカー数の動向」、(2)「出社率」をはじめとする「在宅勤務の状況」、(3)「席余裕率」に影響する「フリーアドレス(*6)の導入状況」、(4)「1席あたりオフィス面積」を定める「オフィス環境整備の方針」について概観し、今後のオフィス需要への影響を考察する。

*4:オフィスと在宅での勤務割合

*5:出社するワーカー1 人に対する席数割合

*6:従業員が固定した自分の座席を持たず、業務内容に合わせて就労する席を自由に選択するオフィス形式。

(1) オフィスワーカー数の動向~就業者数は回復、人手不足感は依然として強い

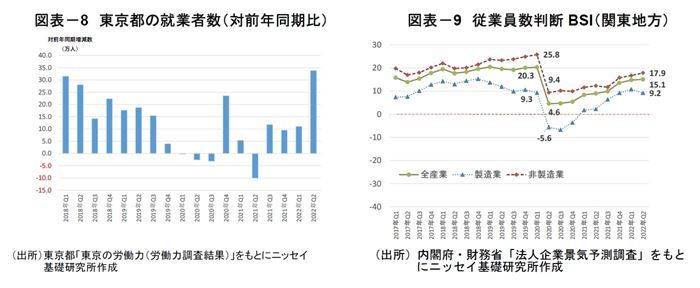

総務省「労働力調査」によれば、東京都の就業者数(対前年同期比)は2020年第1四半期(▲0.2万人)以降一進一退の動きとなっていたが、2021年第3四半期から4期連続でプラスとなり、2022年第2四半期は+33.8万人と大幅に増加した(図表-8)。

内閣府・財務省「法人企業景気予測調査」によれば、「関東地方」の「従業員数判断BSI」(全産業)(*7)は、2020年第1四半期の+20.3から2020年第2四半期の+4.6へ大きく低下した後、緩やかな回復が続いており、2022年第2四半期は+15.1となった(図表-9)。新型コロナウィルス感染拡大によって雇用環境は一時悪化したが、その後は順調な回復を示している。

業種別にみても、「製造業」、「非製造業」ともに回復しており、2022年第2四半期に「製造業」は+9.2、「非製造業」は+17.9となった。オフィスワーカーの割合の高い「非製造業」は、人手不足感がより強いと言える。

このように、東京都の就業者数は、回復の兆しがみえ、オフィスワーカーの割合の高い非製造業では人手不足感がより強いと言える。引き続き、雇用情勢を注視する必要があるが、東京都心部のオフィスワーカー数が減少する懸念は小さいといえよう。

*7:従業員数が「不足気味」と回答した割合から「過剰気味」と回答した割合を引いた値。マイナス幅が大きいほど雇用環境の悪化を示す。

(2) 在宅勤務の状況~「在宅勤務」の普及に伴い、オフィス戦略の見直しが進む

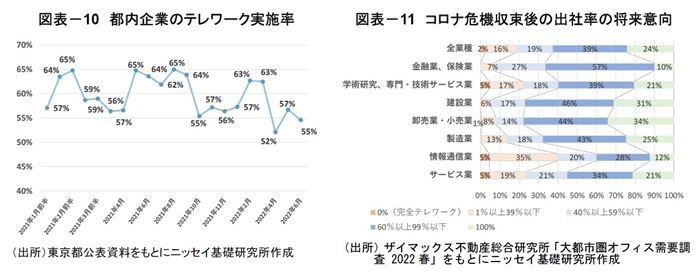

新型コロナウィルス感染拡大への対応で、東京では「在宅勤務」が急速に普及した。都内企業のテレワーク実施率をみると、緊急事態宣言・まん延防止等重点措置の発令期間(2021年1~3月、4~6月、7~9月、2022年1~2月)は60%台、それ以外の期間は50%台で推移しており、2022年6月調査では55%となった(図表-10)。

ザイマックス不動産総合研究所の調査によれば、コロナ禍収束後に想定する出社率について、「100%(完全出社)」との回答は全体で24%となった。業種別をみると、「100%(完全出社)」の回答は「卸売業、小売業」が34%、「建設業」が31%と高くなる一方で、「金融業、保険業」は10%、「情報通信業」は8%に留まった(図表-11)。オフィスワーカー比率の高い「情報通信業」等では、「在宅勤務」との親和性の高い業務も多く、コロナ禍収束後も、「オフィス勤務」と「在宅勤務」を組み合わせたハイブリッドな働き方が定着すると想定される。

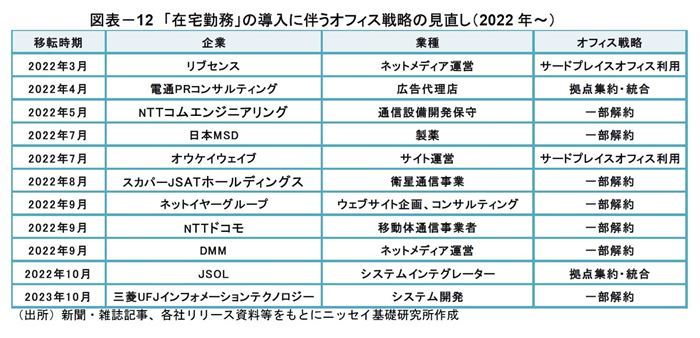

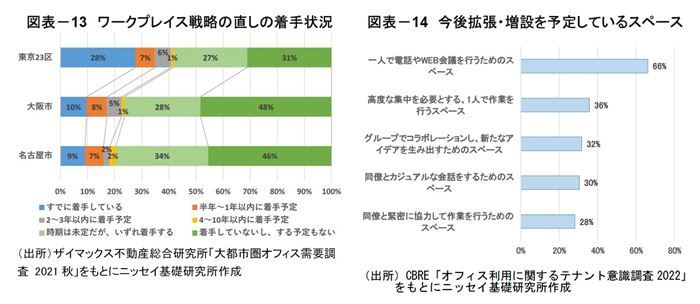

こうしたなか、オフィス戦略の見直しに着手する企業が増えている。「在宅勤務」を取り入れた勤務形態への変更に伴い、オフィス拠点集約・統合や賃貸面積の一部解約、自社オフィスからサードプレイスオフィス利用への変更等を行っている(図表-12)。また、ザイマックス不動産総合研究所「大都市圏オフィス需要調査 2021 秋」によれば、「ワークプレイス戦略の見直しの着手状況」に関して、東京23区では、「既に着手している」との回答は約3 割を占め、着手予定を含めると全体で約7割に達する(図表-13)。

このように、「在宅勤務」を取り入れた勤務形態に変更する企業が増えている一方で、対面でのコミュニケーションを必要とする職種では、「在宅勤務」は非効率で生産性が低下するとの指摘もある。CBREの調査によれば、「今後拡張・増設を予定しているスペース」について、「在宅勤務」の普及に対応した「一人で電話やWEB会議を行うためのスペース」(66%)との回答が最も多かったが、「グループでコラボレーションし、新たなアイデアを生み出すためのスペース」、「同僚とカジュアルな会話をするためのスペース」、「同僚と緊密に協力して作業を行うためのスペース」等、従業員間のコミュニケーションを促すスペースが上位に挙がった(図表-14)。「従業員がコミュニケーションを図り共創する場」としてのオフィスの重要性が再認識され、ミーティングスペース等を充実させる企業が増加している。

(3) フリーアドレスの導入状況~フリーアドレスの導入が広がり、席余裕率は低下

「働き方改革」の一環として、従業員間のコラボレーションやフレキシブルな働き方の促進を目的として、フリーアドレスを採用する企業はこれまでも一定数存在していた。イトーキの調査(*8)によれば、フリーアドレスの採用率は、コロナ禍前の2019年の50%から2021年の67%へと大幅に増加している。コロナ禍で「在宅勤務」が急速に普及しオフィスに出社するワーカー数が流動的となるなか、フリーアドレスを導入する動きが広がっている。

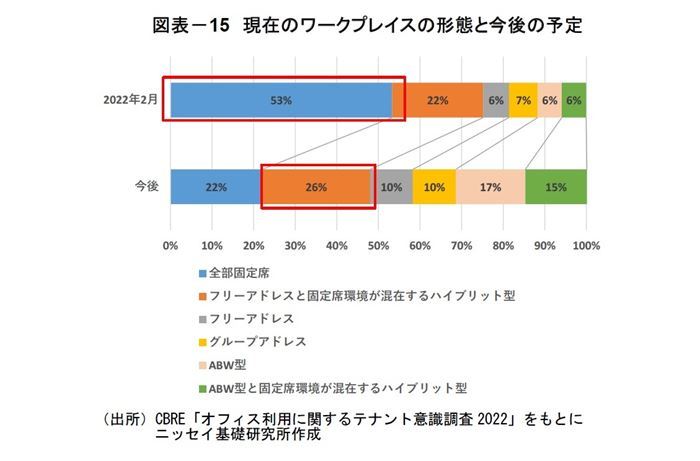

CBRE「オフィス利用に関するテナント意識調査2022」によれば、ワークプレイスの形態に関して、「現時点(2022年2月時点)」では「全部固定席」との回答が最多(53%)だが、「今後の予定」では22%に低下し、「フリーアドレスと固定席環境が混在するハイブリット型」との回答が22%から26%に増加した(図表-15)。

フリーアドレスは、今後想定されるフレキシブルな働き方に即したオフィスの利用形態であり、従来通りの全て固定席ではスペースの有効活用が難しいとの事情もあろう。今後、フリーアドレスと固定席が混在するオフィス利用が進むことで、出社人数に対し余裕をもって座席を用意する企業は減少する(*9)と考えられる。

*8:イトーキ「ITOKI WORKPLACE DATA BOOK 2022」

*9:ザイマックス不動産総合研究所「コロナ禍で変わるオフィス面積の捉え方」によれば、「席余裕率」(中央値)は、「2021 年 4 月時点の実績値」が 1.85席/出社人数であるのに対して、「コロナ禍収束後の意向」では 1.2 席/出社人数に縮小。

CBREの調査でも、1人あたり平均0.94席から、コロナ禍収束後は0.76席に縮小。

(4) 企業のオフィス環境整備の方針~「Well-being」など従業員にとって快適な環境整備が進む

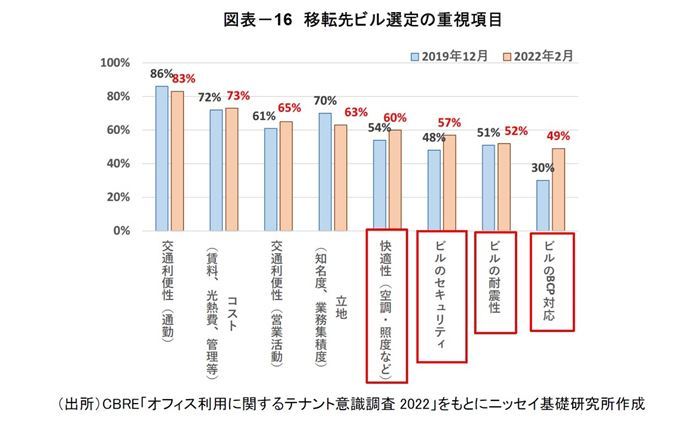

CBRE「オフィス利用に関するテナント意識調査」(2022年2月時点)によると、「移転先ビル選定の重視項目」は、「交通利便性(通勤)」(83%)との回答が最も多く、次いで、「コスト(賃料、光熱費、管理等)」(73%)であった(図表-16)。

企業のオフィス投資では、「オフィス勤務」と「在宅勤務」を組み合わせた新しい働き方への対応に重点が置かれている。また、コロナ禍前(2019年12月時点)と比較して、「快適性(空調・照度など)(60%・2019年54%)」や「ビルのセキュリティ(57%・同48%)」、「ビルの耐震性(52%・同51%)」、「ビルのBCP対応(49%・同30%)」は回答割合が増加している。「働き方改革」を契機に高まった、従業員満足度の向上等を目的とするオフィス環境整備は引き続き重要視されており、コロナ禍を経てもこうした姿勢は継続しているといえよう。

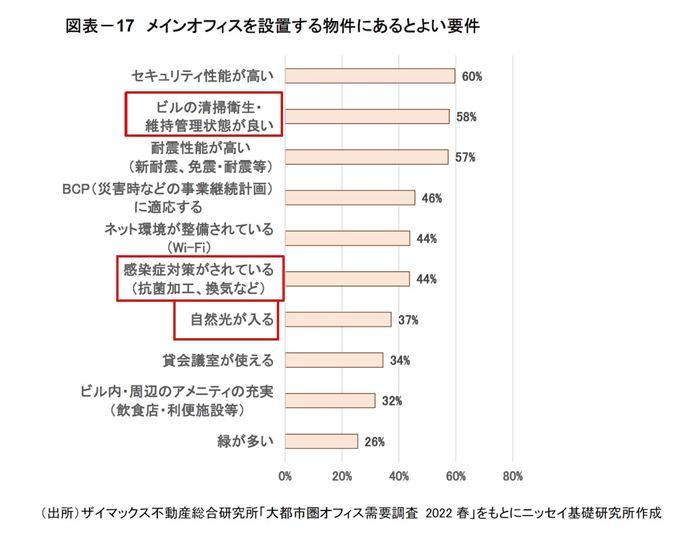

また、従業員の「Well-being」に配慮したワークプレイスの構築が企業の経営課題の1つとなっている。多数の利用者が出入りするオフィスビルでは、感染症拡大防止や利用者の健康に配慮した対応が必須となる。ザイマックス不動産総合研究所「大都市圏オフィス需要調査 2022春」によれば、「メインオフィスを設置する物件にあるとよい要件」として、「ビルの清掃衛生・維持管理状態が良い」(58%)や、「感染症対策がされている(抗菌加工、換気など)」(44%)、「自然光が入る」(37%)が上位に位置している(図表-17)。

厚生労働省HPで公表されている日本産業衛生学会「オフィス業務における新型コロナウィルス感染症予防・対策マニュアル」では、執務フロアにおける座席配置に関して、ソーシャルディスタンスへの配慮を求めている(*10)。

今後も、従業員にとって快適なオフィス環境を整備する取組みは継続すると考えられる。特に、「Well-being」への配慮や、前述の通り従業員間のコミュニケーション促進は重視されるだろう。したがって、利用効率性のみが追求され、オフィス床面積(1席あたりオフィス面積)が大幅に縮小する懸念は小さい(*11)と考えられる。

*10:「一部屋の作業可能人数は、ソーシャルディスタンス(各従業員の周囲2m)を確保できるように設定する。」

「固定席の場合は対面にならないように席を配置する。」

*11:イトーキ「ITOKI WORKPLACE DATA BOOK 2022」によれば、1席あたりのオフィス面積は、2019年の7.7m2から2021年の9.1m2へ拡大。

東京都心部Aクラスビル市場の見通し

Aクラスビルの新規供給見通し

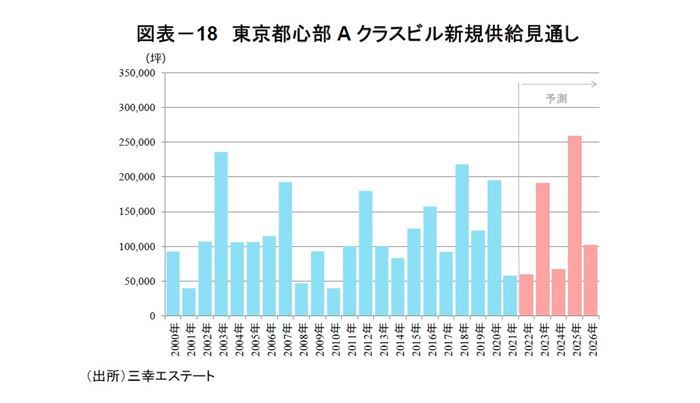

三幸エステートの調査によれば、2022年の東京都心部での新規供給量は約6万坪となり、前年度と同水準に留まる見通しである。しかし、2023年は、港区虎ノ門地区で大規模ビルの竣工が複数棟予定されており、新規供給は約19万坪になる。2024年は一旦落ち着くものの、2025年は高輪ゲートウェイ等で大規模開発が予定されており、新規供給量は約26万坪と、過去最高を上回る見通しである(図表-18)。

Aクラスビルの空室率および成約賃料の見通し

東京都の就業者数が回復に向かい、オフィスワーカーの割合の高い非製造業では人手不足感が強いことから、東京都心部の「オフィスワーカー数」が大幅に減少する懸念は小さい。また、「Well-being」など従業員にとって快適なオフィス環境を整備する取組みが継続するなか、利用効率性のみが追求され「1席あたりオフィス面積」が大幅に縮小する懸念は小さい。

一方、「オフィス勤務」と「在宅勤務」を組み合わせた働き方が定着しつつあり、オフィス戦略の見直しが進んでいる。また、「フリーアドレス」の導入が広がるなか、オフィス利用人数に対して、余裕のある座席数を確保する企業は減少していくと考えられる。以上を鑑みると、今後のオフィス需要(オフィス利用面積)は力強さを欠く見込みである。

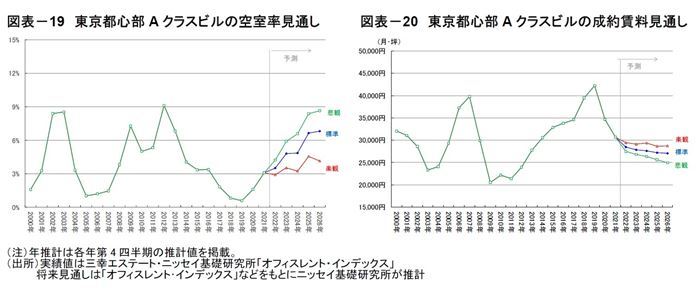

そのため、今後5年間の空室率は上昇基調が継続すると予想する。特に、2023年と2025年は大量供給の影響を受けて空室率が上昇し、2026年には約7%となる見通しである(図表-19)。

また、東京都心部Aクラスビルの成約賃料(2021年=100)は、2022 年に「93」、2023年に「91」、2026 年に「88」となり、2013年の水準まで下落する見通しである(図表-20)。

(ご注意)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

吉田資(よしだ たすく)

ニッセイ基礎研究所 金融研究部 主任研究員

【関連記事 ニッセイ基礎研究所より】

・わが国の不動産投資市場規模(2022年)~「収益不動産」の資産規模は約275.5兆円(前回比+3.2兆円)

・成約事例で見る東京都心部のオフィス市場動向(2022年上期) ―― 「オフィス拡張移転DI」の動向

・オフィス市場は調整継続。ホテルは国内観光需要が回復に向かう ―― 不動産クォータリー・レビュー2022年第2四半期

・「札幌オフィス市場」の現況と見通し(2022年)

・「仙台オフィス市場」の現況と見通し(2022年)