この記事は2022年9月30日に「きんざいOnline:週刊金融財政事情」で公開された「米長期金利下落の転換点は11月のFOMC前後」を一部編集し、転載したものです。

2022年9月の米連邦公開市場委員会(FOMC)でのタカ派姿勢は明瞭だった。中立金利予想(2.50%)の変更がなく、利上げの最終到達点予想は中立金利水準を大きく上回る4.75%とされたからだ。利上げを進める上で、もはや中立金利はベンチマークとしての機能を失っている。

一方、FOMCが示した経済見通しは説得力を欠いていた。確かに成長率は従来の想定よりも鈍化するが、それでも景気後退というよりは軟着陸の範疇であり、インフレ鈍化はよりゆっくりとしか進まない(2023年の米個人消費支出見通しは3.1%)。

この経済見通しを素直に受け止めるならば、インフレ鎮静化をより確実なものにするため、市場は「さらに利上げ最終到達点が引き上げられてもおかしくない」と身構えるだろう。

もともと、景気後退が確実になる前に中央銀行がそれを公に予想することはまれである。だがそれ以上に、中立金利よりも2%以上高く誘導した経験は皆無に等しく、それが経済にどのような変化をもたらすかを見通すことは不可能に近い。

政策金利と経済活動の関係は「何%のインフレならば、何%の政策金利が適正」といった単純なものではなく、事前には予想し難い「閾値」までは経済活動が利上げに対して抵抗力を見せて加速させていくことになる。しかし、それを超えた途端に景況が断層的に悪化し、政策金利が一定でも自律的な収縮サイクルに入る性質がある。

唯一はっきりしているのは、インフレ指標が米連邦準備制度理事会(FRB)の目標水準へと近づくよりも前に景気指標や市場環境に悪化の「断層」が訪れることだが、少なくともそれが観測されるまでは利上げを続けざるを得ない。言い換えれば、軟着陸を見込むFOMCの経済予想とは裏腹に、誰の目にも景気後退が明らかになることでしか、FRBは利上げ休止を正当化できないように思える。

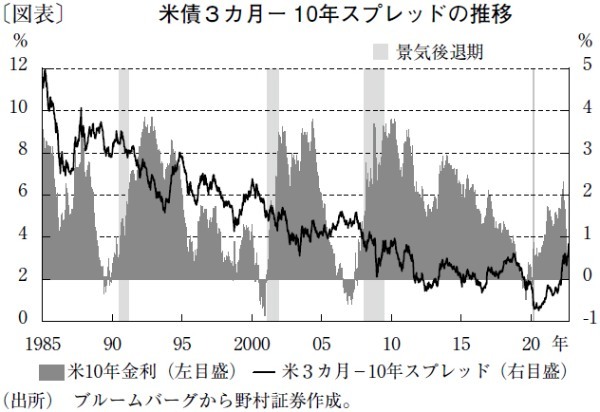

筆者は、2022年11月のFOMC前後に最初の悪化の「断層」が訪れるとみている。米10年実質金利が、すでに経済活動が自律的な収縮過程に入った2018年末の水準を超え始めたのに加え、次の利上げを織り込む過程で米債3カ月-10年スプレッドの逆イールド化が視野に入るからだ(図表)。

同スプレッドはより直接的に金融機関の資金調達費用と運用利回りの差を示し、そのマイナス化は信用収縮につながりやすい。FRBも精度の比較的高い景気後退のシグナルとして認めており、過去の同様の場面ではもれなく景気後退局面が訪れている。

興味深いのは、逆イールド化が始まる時点では、すでに米10年金利は低下局面に入っていることだ。今回も、政策金利が前述の閾値を超えて景気・信用の自律的な収縮過程が始まると、リスク資産から債券への資金シフトが加速するだろう。

野村証券 チーフ・ストラテジスト/松沢 中

週刊金融財政事情 2022年10月4日号