本記事は、武田拓也氏の著書『金融機関で学んだFPが正しく伝える 投資でお金が増える基本の仕組み』(クロスメディア・パブリッシング)の中から一部を抜粋・編集しています

外貨預金でのお金の増やし方

外貨預金の仕組みを利用してリターンを得るには、主に2つの方法があります。

(1)為替差益

日々更新される為替の動きを見定めて両替することによって、利益を得る方法です。

たとえば「1ドル=100円」のときに100万円を預けたとします。為替が動いて「1ドル=110円」となれば、預入金は110万円となります。このタイミングで引き出せば、10万円のリターンになります。これを「為替差益」といいます。

(2)利息

利息でお金を増やしていく方法です。

外貨預金は日本円と同様、預金しておくだけで利息が付きます。現在、日本円の預け入れ金利は実質0%に近い状態ですが、外貨は日本円と比較して利息が高く、米ドルの場合は1〜2%ほどです。さらに、利息で得たお金をそのまま預金しておけば、増えたお金に対しても利息が加算される「複利効果」があります。

たとえば100万円を預けていて1%の利息が付与されたら、預金額は101万円になります。次の利息は、「101万円」に対して1%付くことになるので、預入金は102万100円に増加します。

「ほったらかし」にしているだけで、雪だるま式に資産がどんどん増えていくことになります。これを「複利運用」と呼びます。

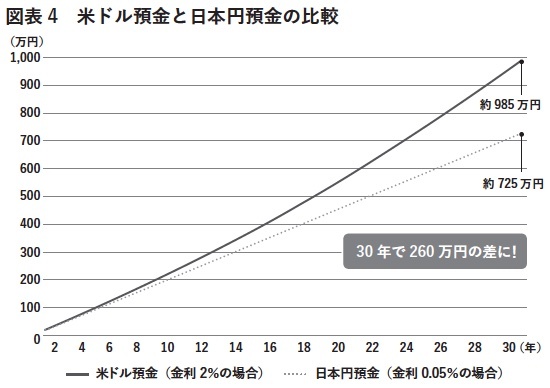

図表4に、月2万円を日本円で定期預金(金利0.05%)した場合と、米ドルで定期預金(金利2%)した場合の比較グラフを掲載しました。利息も含めて複利運用する想定で、期間は30年としています。年数が経つにつれて、両者の差がどんどん開いていくのがわかります。

先にお話しした為替差益でリターンを得るためには、為替の動きを分析しなければいけません。投資初心者には少し難しいので、まずは複利運用で長期的に保管しておくことを基本に考えましょう。

また、通貨の交換の際にはそれぞれ手数料がかかります。円と米ドルの場合では、円をドルに替えたときとドルを円に戻したときそれぞれに、1ドル当たり1円程度(金融機関により異なる)です。先述の例では、1%の利息で増えた102万100円のうち、往復の手数料だけでおよそ2万円差し引かれてしまいます。

せっかく得た利息が手数料で消えるだけでなく、レートによっては損をしてしまうことにもつながりかねないので、長期の運用を前提に考えましょう。

外貨預金のメリットとリスク

ここでは、外貨預金のメリットとデメリットを詳しく見ていきます。紹介するほかの5種類の投資と比べて、どんな特徴があるのでしょうか。

メリット(1)リスクが低い

外貨預金の最大のメリットはリスクの低さと言えるでしょう。

購入した外貨の「国」の財政が破綻しない限り、その国の通貨がなくなることはありません。為替の関係で一時的に元本(=元々預け入れたお金)が減ってしまうことはあっても、円に戻すタイミングさえ気を付ければ、損を防ぐことができます。

メリット(2)「外貨」がリスク分散になる

日本は現在、アメリカ・中国に次ぐ経済大国ではありますが、人口は減少傾向にあり、GDPも低い状態が続いています。今後は海外の国と比較して相対的に国力が低下していく可能性があります。

その結果、将来的に円の価値が下がってしまうかもしれません。つまり、財産を円で保有すること自体がリスクになる恐れがあるのです。そういったリスクを分散するという意味でも、外貨を持っておく価値があります。

複数の外貨を持っておくのも、リスク分散としてはお勧めです。それぞれの国の状況によって、外貨の値動きも変わってくるためです。

ヨーロッパでは、いくつかの通貨を所持することが一般的で、銀行もマルチカレンシー(=複数の通貨を預金できる)口座になっています。ヨーロッパの人は、高級ブランドはもちろんスーパーでの買い物も、そのときにレートが良い通貨を選んで使用する感覚が自然に身に付いているのです。

Check 外貨預金をしていると、その通貨の国に行った際にも役立ちます。口座を開いた銀行によっては、旅行時に外貨を現地のATMで引き出せたり、外貨預金口座を引き落とし先に設定したクレジットカードを使用したりすることができます。日本円に戻さず、そのまま外貨で決済を行うので、両替手数料がかかりません。

リスク(1)銀行が破綻しても保証がない

外貨預金のリスクについても見ていきましょう。

日本円で預金した場合は、金融機関が倒産して払い戻しができなくなった場合、「預金保険制度」が適用されます。この制度によって、1つの金融機関につき、預金者1人当たり元金1,000万円までとその利息が保証されます。これを「ペイオフ」といいます。

しかし、外貨の場合は銀行が破綻してもお金が戻ってきません。このリスクを避けるためには、金融機関をいくつかに分けておきましょう。

リスク(2)為替変動の影響を受ける

為替は日々変動し、その変動幅は年間で10%以上にもなることがあります。

世界の基軸通貨である米ドルなどは手堅い通貨ですが、トルコリラ、ブラジルレアルなど新興国の通貨は、金利が高い分リスクもあります。2015年に「1リラ=50円」前後だったトルコリラは、2021年末には「1リラ=6円台前半」にまで大暴落しました。

長い目で見れば大きなマイナスも利息で取り戻せる可能性はありますが、相応の時間がかかります。為替の仕組みが理解できていない間は、まとまった額の新興国通貨を一括で購入するのは避けましょう。

※画像をクリックするとAmazonに飛びます

- 貯金と投資、30年後こんなに差が出る

- 失敗しない投資の3つのルール

- 外貨預金でのお金の増やし方

- 投資信託でのお金の増やし方

- 株式投資でのお金の増やし方

- 「好きな会社」「有名な企業」の株を買うべき? 銘柄選びの2つのポイント

- 証券会社の選び方と売買のタイミング