Dilok / stock.adobe.com、ZUU online

この連載は、金融市場での重要イベントの解釈と金融商品の動きをわかりやすく解説することが目的です。今の市場の動きを左右する重要な話題は何か、イベントを市場がどう解釈し、どう反応したかを理解して今後の投資に役立ててください(ロン横浜)。

米国の中央銀行である連邦準備制度理事会(FRB)は5月2〜3日の連邦公開市場委員会(FOMC)でインフレ抑制を優先し、市場の予想通り25bps(0.25%)の利上げをした。しかし、声明文では、金融システム崩壊やリセッションのリスクが強まる中、今回で利上げが打ち止めになる可能性を示唆した。政策金利ピークアウトの期待で一瞬株高、ドル高などリスクオンになる局面もあったが、パウエルFRB議長の記者会見を経て、株安、債券高(金利は低下)、ドル安と金融市場はリスクオフ(リスク回避)に反応した。

インフレ抑制優先で10会合連続利上げ

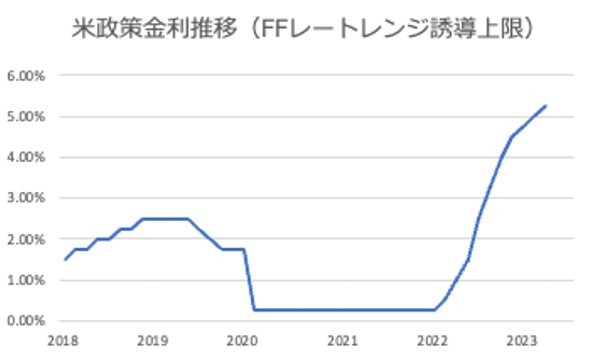

FRBは2〜3日のFOMCで0.25%の利上げを決めた。政策金利(フェデラルファンドレート)の誘導レンジは5.0〜5.25%となった。2022年3月にゼロ金利を解除して以降、10会合連続の利上げだ。1980年代以降で最速のペースで、約16年ぶりの高水準である(図1)。相次ぐ米銀破綻で金融システム不安やリセッション懸念が高まっているが、インフレ抑制を最優先して利上げを実施した。

図1 米政策金利の推移(市場データより筆者作成)