こんなときはどちらになる?パターン別、出資金(資本金)と役員借入金の仕訳

次にパターン別の会計処理について見ていこう。

銀行や取引先など第三者からの信用を考え、社長から出資を受けた

銀行などの金融機関から融資が受けやすくしたい、大手の会社と取引したいなど、信用面を高くする理由で社長から出資を受けた場合は、出資金(資本金)になる。具体例で、仕訳を見てみよう。

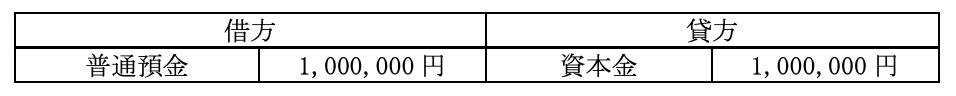

例)普通預金に社長から資本金100万円の出資を受けた。

社長から増資目的などで出資を受けた場合は、「資本金」の勘定科目を使って仕訳する。

事業資金が足りないので、社長から出資を受けた

日々の資金繰りのなかでお金が足りず、社長から出資を受けた場合は役員借入金となる。一方、会社の中長期的な成長や新分野への参入などを考えて大きなお金の出資を社長から受けた場合は、資本金にすることが多い(返済することが難しいため)。具体例で仕訳を見てみよう。

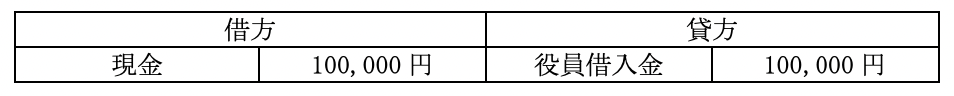

例)資金繰りが苦しかったので社長から現金10万円を借り入れた。

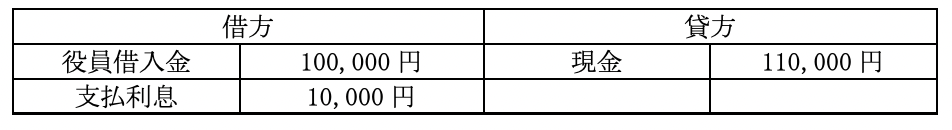

その後、利息1万円とともに社長借入金を現金で返済した。

社長からの借入金は「役員借入金」や「(短期または長期)借入金」などの勘定科目を使って仕訳をする。

出資金(資本金)と役員借入金が与える影響とは

次に出資金(資本金)と役員借入金が会社などに与える影響を見ていこう。

出資金(資本金)が増えると、税金が高くなることも

実は、法人に対する税金は資本金によって税率が決まっていることが多い。つまり法人では、資本金が一定額を超えると税率が上がるため、納める税金が高くなるのだ。例えば法人税なら年800万円以下の所得の場合、資本金1億円以下で税率15%、資本金1億円超で23.2%となる。また法人地方税についても資本金によって税率が変わることがある。

消費税についても資本金が1,000万円未満の場合は、原則設立2年間は納税が免除になる。ただしインボイス制度の導入により、インボイス(適格請求書)発行事業者は資本金に関係なく消費税の課税事業者となる。このように出資金(資本金)が増えると税金が高くなることもあるので注意したい。

役員借入金は相続財産になる

役員借入金は、資本金と関係ないため、税金に影響しないと思いがちだが実はそうではない。役員借入金は、社長が会社から返済を受ける権利を有しているため、万が一、経営者が亡くなると相続財産となる。そのため経営者の相続人が納める相続税は高くなってしまう。