この記事は2023年10月31日に「第一生命経済研究所」で公開された「なぜ税収は去年より減っているのか?」を一部編集し、転載したものです。

23年度入り後、低調な税収

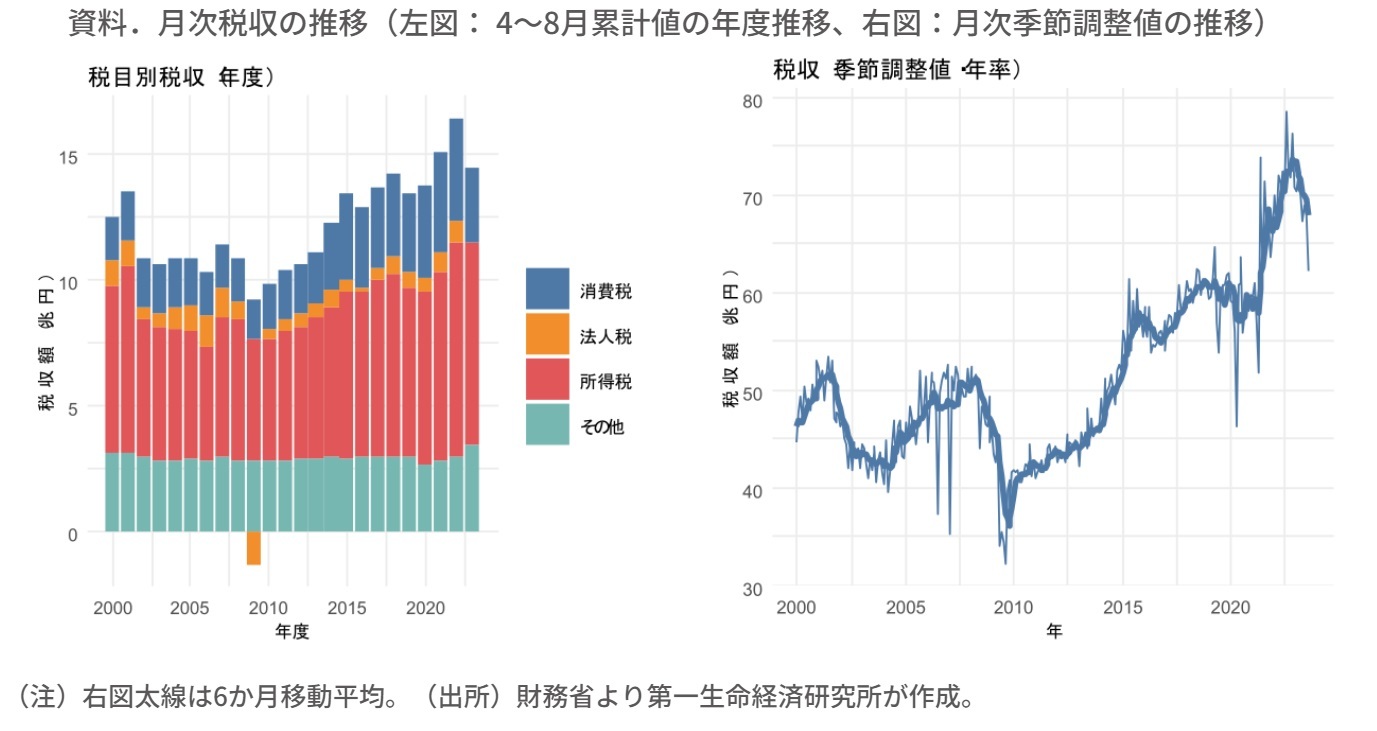

月次税収の動向が芳しくない。23年度税収の直近公表値までの累計額(4~8月)をみると、14.2兆円と前年同期の16.2兆円から▲2兆円減少している(前年比▲12.1%)。税目別にみると所得税が2022年4-8月:8.5兆円→2023年4-8月:8.0兆円、法人税が同0.9兆円→0.06兆円、消費税が3.8兆円→3.0兆円となっている。季節調整をかけてみると、足元の基調ははっきり下を向く。

なぜか?

足元の税収減には諸々テクニカルな要素が効いているようだ。まず消費税。これは昨年の輸入消費税の還付の影響が効いているとみられる。日本国内への輸入の際に事業者に消費税を課せられるが、要件を満たせばこれを仕入税額控除の枠組みで事業者が支払う消費税から控除、還付を受けることができる。円安や資源高によって2022年度の輸入消費税が膨らんだ分、2023年度の還付も例年に比べて大きくなっているとみられる。

次に法人税と所得税。財務省へのヒアリングによると、ここには制度改正の要因が効いているようだ。具体的には2022年度の連結決算企業のグループ通算制度への移行の影響だ。企業グループにおいて、従来はグループ全体で親会社が一つの申告納税を行っていたが、各子会社などにもグループ通算した所得を割り振りそれぞれが納税する形式へ変更となった。また、法人税には中間納付の制度があり、t年度の中間納付は基本的にt-1年度の法人税納税実績に基づいて行われる。しかし、グループ通算制度への移行で新たに課税事業者となった子会社には2021年度の納税実績がないので、各子会社の2021年度所得をベースに中間納付額を計算することとされた。赤字企業がグループ内にいる場合には「各黒字会社の所得合計(中間納付のベース)>損益通算したグループ全体の所得(期末納付のベース)」となる。このため、当初の中間納付額が最終年税額よりも多くなるケースが発生し、還付が膨らんだようだ。還付は23年度に生じ、法人税収減の要因となる。

またこの制度改正によって、子会社から親会社への配当の際に徴収される源泉所得税にも影響が出た。企業が配当を受け取った際に源泉徴収された所得税は、法人税の所得税額控除の制度で法人税額から控除することができる。これについて、従来はグループ全体の納税額から控除できたところ、制度改正によって親会社からしか控除ができなくなった。控除しきれない部分は親会社への所得税の還付として2023年度所得税収にマイナスに作用する。

今後も制度改正が税収に影響する。2023年10月からはこの配当課税にかかる源泉徴収制度が改正され、源泉徴収不適用制度が創設される。上で見たように、従来、企業の受け取った配当にかかる税金は所得税で源泉徴収、法人税で税額控除される形となっていたが、要件を満たしたものについて当初から徴収不要とする。これは、23年度源泉所得税の減少要因となる(1)一方、23~24年度における法人税還付を減らす(税収減少要因が減る→増加要因)(2)ことになる。(1)は23年度税収に影響するが、(2)は23~24年度に影響が跨るため、23年度の税収にはマイナス影響の方が大きくなる。

また、消費税では10月からはインボイス制度がスタートする。消費税率10%への引き上げ時に軽減税率導入の財源として年2,480億円の増収要因になると試算されている(2019年)。こちらは23年度税収の一定の増収要因になるとみられる。

税収の増勢自体は維持されるとみるが、23年度の伸びは鈍る見込み

制度改正全体が23年度税収に与える影響の具体的な規模は判然としないが、足元の月次税収が前年を下回っているのはこれらの制度要因が大きいとみられる。いずれも景気そのものの腰折れなどを示唆するものではなく、現時点では税収の増加傾向自体は続いているとみている。今後の月次税収が増加基調に復するかどうか注目しておきたい。

ただいずれにせよ、これらの還付の影響が23年度税収のマイナス要素になってくることも確かであり、23年度の税収の増加ペースを鈍らせることにはなるだろう。税収は2020年度:60.8兆円→21年度:67.0兆円→22年度71.1兆円と急ピッチで増加してきたが、23年度は幾分伸びが落ち着く形になるだろう。現状、73~74兆円程度での着地をイメージしている。