本記事は、山口 貴大氏の著書『月5万円から始める「リアルすぎる」1億円の作り方』(KADOKAWA)の中から一部を抜粋・編集しています。

生活費を受け取りたいなら高配当株

老後が近づいていたり、会社を定年退職してすでに老後生活に入ったりしている場合は、新NISAの運用資産から、日々の生活費を非課税で受け取りたいというニーズが出てきます。

つまり、新NISAの成長投資枠で個別株などに投資するときは、

「配当金を受け取りたい か? それとも配当金・分配金は受け取らないで再投資に回して運用資産自体を増やしたいか?」

という観点が大切になります。

もし配当金を受け取って生活費として活用したい場合は、成長投資枠の資金を使って、高配当株や高配当株ETFに投資するのもいいでしょう。

新NISAで運用している資産をいちいち売却して取り崩すのは面倒くさいですし、せっかくの非課税枠の一部に空きを作ることになるので、もったいないです。

高配当株や高配当株ETFなら、保有し続けているだけで毎年、安定した株主配当金や分配金を支払ってくれます。運用資産を取り崩す必要もありません。

日本株にも高配当株はたくさんありますが、私のおすすめは米国株です。

米国には日本以上に、株価も安定的に上昇していて、毎年増配(株主配当金を増やすこと)を繰り返し、配当利回りも魅力的な企業がたくさんあります。

ただし、個別の高配当株に投資するのは、やはり株価の値動きが激しすぎるというデメリットがあるので、さまざまな高配当株を集めたETFに投資すれば、毎年決まった時期に分配金を受け取れます。

ETFに関しても、米国の高配当株ETFのほうが選択肢の幅が広く、利回りや基準価額(ETFには市場で実際に売買されるときの価格=「取引所価格」もありますが、本書では「基準価額」で統一します)の推移も魅力的です。

資産倍増を狙うならグロース株

インデックスファンドの年平均リターンはどれだけ高く見積もっても年率10%前後が関の山です。その点、個別株、中でも成長性の高い「グロース(成長)株」 なら、資産倍増どころか10倍増が狙えるかもしれません。

個別株についても、長期的な成長期待という意味では、米国企業、特に成長著しいIT企業のほうが圧倒的に有利だと私は思います。

たとえば、2023年に入って、米国オープンAI社の対話型AI(人工知能)「ChatGPT」が全世界で注目の的になっています。

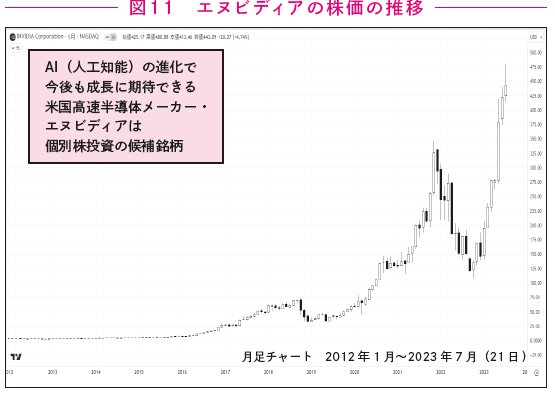

もし、コンピュータがネットなどの情報を収集、蓄積、学習して、新たな情報としてアウトプットしてくれる「生成AI:Generative AI」という技術が今後もどんどん伸びると思うなら(きっと伸びるはずです)、生成AIの膨大なデータ処理に使われる高性能半導体を作っている半導体メーカー・エヌビディア(図11)や、「ChatGPT」を作ったオープンAI社に出資しているマイクロソフト などの個別株に新を使って投資するのもいいでしょう。

エヌビディアもマイクロソフトもS&P500の採用銘柄なので、S&P500に連動するインデックスファンドに投資していれば、その成長の恩恵にあずかれます。

しかし、直接、エヌビディアやマイクロソフトの株を買ったほうが、資産の増加スピードは格段に速く、そして大きくなる可能性は十分あるでしょう。

資産形成期は「分配金再投資型」で攻める

最後に、新NISAの鉄則といっていいルールをお教えします。それは、

「老後に向けて資産を大きく増やしたいなら、分配金再投資型の投資信託を利用すべき」

というもの。なぜなら、分配金を受け取ってしまうと、運用で得た利益を再び運用に回して、さらに利益を膨らます複利効果が低下してしまうからです。分配金再投資型の投資信託の場合、分配金が払い出されず、内部で再投資に回されます。

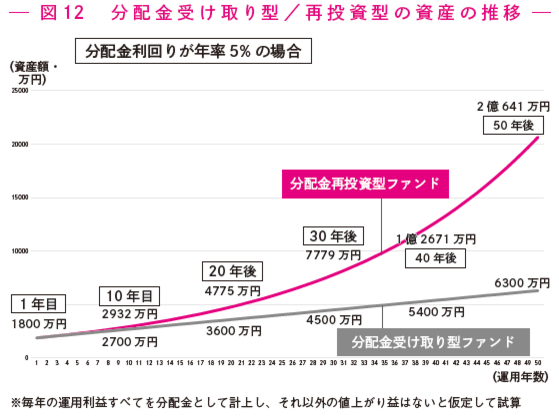

図12は、年率5%の分配金が支払われる(吐き出される)投資信託と、内部で再投資に回される分配金再投資型の投資信託に、新NISAの非課税投資枠1,800万円すべてを投資したときの資産総額の推移を示したものです(分配金以外のリターンはないと仮定)。

分配金が支払われるタイプの投資信託の場合、1,800万円の投資元本から、毎年90万円の分配金を受け取ることができます。しかし、投資元本1,800万円の枠はすでに埋まっている ので、その分配金を新NISA口座で再投資できません。そのため、運用資産は毎年90万円しか増えません。

一方、分配金再投資型の投資信託の場合、投資元本は1,800万円で同じですが、毎年得られる分配金90万円を投資信託の内部で再投資に回してくれるので、枠はいっぱいいっぱいでも、分配金自体を新NISAの非課税枠の中で再投資可能。そのため、再投資した分配金がさらに分配金を生む複利運用の効果を最大限発揮できます。

【キャンペーン情報】

本記事をお読みいただいた方限定で、著者の山口氏が運営している米国株FIREを目指す投資スクール「Financial Free College」の無料勉強会に申し込むと、

山口氏の特別セミナー動画&電子書籍2冊(『年収300万円FIRE 貯金ゼロから7年でセミリタイアする「お金の増やし方」』と『裏・年収300万円FIRE "ライオン兄さんが本当に伝えたかった【お金の真実と5つの能力】"』)をプレゼントしております。

金融リテラシーを上げたい方、FIREを目指したい方にとって有料級の情報となりますのでぜひお受け取りください。

■無料勉強会URL

https://ex-pa.jp/item/54180