本記事は、山口 貴大氏の著書『月5万円から始める「リアルすぎる」1億円の作り方』(KADOKAWA)の中から一部を抜粋・編集しています。

一括投資か、つみたて投資か?

すでに40代、50代で、余裕資産が1,800万円の倍くらいある人は、毎年360万円、最短5年で新NISAの生涯非課税枠を埋め切ってください。

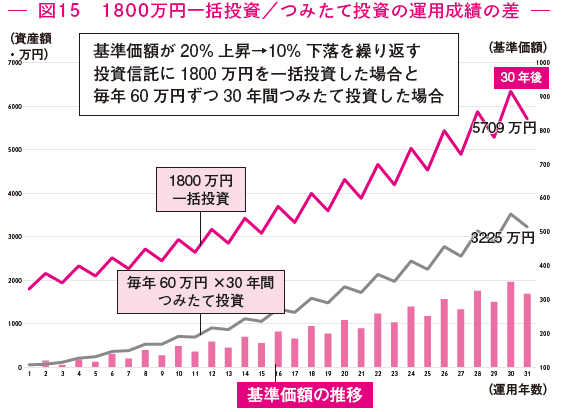

図15は、毎年、交互に20%上昇と10%下落を繰り返しながら、0年目に100だった基準価額が30年後に317.2まで上昇した投資信託の値動き(図の棒グラフ)です。毎年の値動きを平均すると、およそ年率4%の上昇率になります。

この投資信託に1,800万円を一括投資した場合、30年後には5,709万円に増えます。一方、毎年の年初に60万円を30年間にわたってつみたて投資した場合、30年後の資産評価額は2,500万円で、2,500万円以上の差がついてしまいます。

多少の上下動はありながらも平均して年率約4%で右肩上がりの上昇が続く投資対象で運用する場合、最初に一括投資するほうがつみたて投資するよりも得られるリターンは大きくなるわけです。

これこそ「新NISAでは生涯投資枠1,800万円全額をできるだけ早く〝5年一括投資〟の感覚 で投資したほうがいい」と私が考える理由です。

大暴落があると、つみたてが有利な面も

ただし、運用途中に大暴落があって、投資したインデックスファンドの基準価額が半分に目減りしてしまうような期間が長く続いたあと、最後に基準価額がもとの100に戻るといったケースでは、運用成績が大逆転します。

0年目に1だったものが30年後も100のままだと、一括投資した人は30年間で一銭も資産を増やすことができません。

一方、つみたて投資の場合、投資対象の暴落期間も安い基準価額で対象となる投資信託をたくさんの口数、つみたて購入 できるので、運用最終年に基準価額が100に戻るだけでも、かなり大きな運用益を得ることができます。

これこそ、基準価額が安いときにはたくさん買えて、高いときには少ししか買わない「ドルコスト平均法」 の効果です。どんな投資初心者でも、知らず知らずのうちに、高値つかみを回避し、底値買いに成功できます。

つみたて投資は、投資対象がいったん大きく下落したあと、最終盤で一気に巻き返すという〝9回裏一発逆転サヨナラホームラン〟のような値動きに非常に強い運用スタイルなのです。

ただ、新NISAの投資対象となるS&P500にしても全世界株式にしても、ここ30年以上、ずっと右肩上がりで上昇しています。「過去は未来を映す鏡」だとすれば、今後も右肩上がりが続くでしょう。右肩上がりが続いている投資対象 はやはり最初に全投資資金を一括投資したほうがより効率的に資産を大きく増やせます。

月10万円×12か月×15年間が現実的!?

いくら一括投資のほうが効率的といっても、20代、30代で新NISAの生涯投資枠1,800万円を最短5年で用意できる人はほとんどいないのが現状でしょう。

現実的には、社会人として安定した収入を得ることができるようになり、多少の貯金もできて、投資に回せるお金が作れるのは30歳前後のはず。

30歳から少し頑張って毎月10万円、年間120万円で、新NISA口座のつみたて投資をスタート。15年後の44歳で、投資元本が新NISAの生涯投資枠1,800万円に到達というのがモデルケースといえるかもしれません。

よりハードルを下げるなら、毎月5万円、年間60万円で、30年後の59歳で1,800万円に到達というケースになるでしょう。

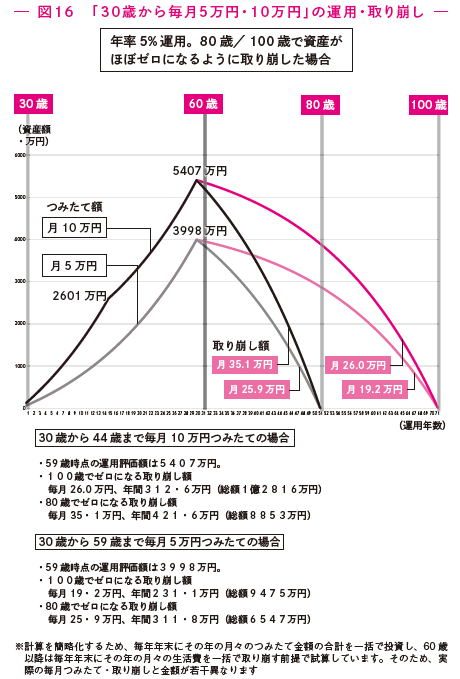

「30歳からつみたて開始・1,800万円到達後はほったらかし運用・60歳からは運用しながら取り崩し→100歳で運用資産がほぼ0円・運用利回りは年率5%」

というシミュレーションの月5万円つみたてと月10万円つみたての資産の推移を次ページの図16に掲載しました。

100歳まで運用しながら取り崩して「DIE WITH ZERO(資産を全部使って死ぬ)」 というのは少し非現実的なので、80歳でほぼゼロになる取り崩しプランも試算してみました。

30歳から44歳まで毎月10万円つみたての場合、59歳時点の運用評価額は5,407万円。60歳から100歳でゼロになるように取り崩す場合、毎月26.0万円を受け取れます。より現実的な80歳ゼロなら、毎月35.1万円。これだけあれば一部を銀行預金にプールできるので、死ぬまで優雅に暮らせるでしょう。

30歳から毎月5万円つみたての場合、59歳時点の運用評価額は3,998万円と少ないですが、それでも60歳以降、20万円前後を取り崩せるので、年金と合わせればきっと怖いものなしでしょう。

長い長い老後生活の中で、毎月20万円~30万円の新NISA資産を非課税で取り崩せるのは、実に心強いと思いませんか。

【キャンペーン情報】

本記事をお読みいただいた方限定で、著者の山口氏が運営している米国株FIREを目指す投資スクール「Financial Free College」の無料勉強会に申し込むと、

山口氏の特別セミナー動画&電子書籍2冊(『年収300万円FIRE 貯金ゼロから7年でセミリタイアする「お金の増やし方」』と『裏・年収300万円FIRE "ライオン兄さんが本当に伝えたかった【お金の真実と5つの能力】"』)をプレゼントしております。

金融リテラシーを上げたい方、FIREを目指したい方にとって有料級の情報となりますのでぜひお受け取りください。

■無料勉強会URL

https://ex-pa.jp/item/54180