オルタナティブ投資とは?

オルタナティブ投資とは、伝統的な株式や債券とは異なる対象への投資を指し、その種類や特徴、運用目的から未来展望まで、多岐にわたります。

金融市場との相関性が低く、リスク分散の観点から注目されていることがあります。

本記事では、オルタナティブ投資の全貌を詳しく解説し、その活用法やリスク対策、法規制と情報公開、そして未来展望についても触れていきます。

目次

・オルタナティブ・クレジット ・プライベート・エクイティ ・不動産 ・ヘッジファンド

オルタナティブ投資の種類と特徴

オルタナティブ投資の種類と特徴について詳しく見ていきましょう。

ヘッジファンド

ヘッジファンドは、ペアトレードやロング・ショート戦略などの非伝統的な戦略を使う投資ビークルです。市場の上下に関わらず利益を出し続けることが目的です。しかし、その運用戦略は複雑で、高いリスクを伴うため、投資家は十分な知識と経験が必要です。

プライベート・エクイティ

プライベート・エクイティは、未上場企業の株式を保有し、新規事業の成長支援や既存事業のリストラを通じて利益を目指す投資です。投資対象となる企業の選定や経営改善のためのアドバイスなど、投資家の能力が直接利益に結びつくため、専門的な知識と経験が求められます。

不動産

不動産投資は、上場および非上場リート(REIT)や私募の商業不動産債務など、多様な種類の資産クラスがあります。不動産価格の上昇や賃料収入を見込むことができますが、市場の変動や物件の管理など、専門的な知識が必要です。

オルタナティブ・クレジット

オルタナティブ・クレジットは、公募市場にアクセスできない企業やカスタマイズされた融資条件を必要とする企業に対する流動性の低い資金提供です。企業の信用力や業績を評価する能力が求められます。

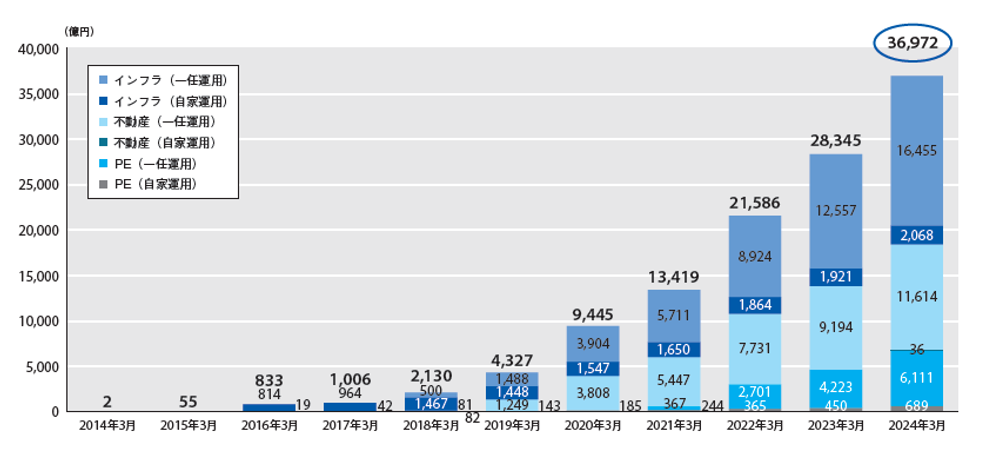

GPIFのオルタナティブ投資実績

国の年金を運用しているGPIFのオルタナティブ投資実績の例では、2023年3月末時点のオルタナティブ資産全体の時価総額は2 兆8,345 億円(年金積立金全体に占める割合は1.38%)の投資を行っています。 主にインフラへの投資額が多く、不動産への投資も増加してきています。

オルタナティブ投資の多様化とその効果

オルタナティブ投資の多様化は、投資家にとって新たな投資機会を提供し、投資対象の拡大を通じて、投資家の運用目標の達成を支援することがあります。具体的には、以下のような効果が期待できます。

1. ポートフォリオのリスク分散

オルタナティブ投資は、伝統的な株式や債券とは異なるリスク・リターン特性を持つため、投資ポートフォリオのリスク分散に寄与します。これにより、一部の資産が大きく値動きした場合でも、全体のリスクを抑制することができます。

2. 高いリターンの追求

オルタナティブ投資は、一般的に高いリターンを期待できる投資対象が多いです。これにより、投資家は伝統的な投資商品だけでは得られないリターンを追求することができます。

3. 投資機会の拡大

オルタナティブ投資の種類は多岐にわたり、新たな投資機会を提供します。これにより、投資家は自身の投資目的やリスク許容度に合わせて、最適な投資対象を選択することができます。

オルタナティブ投資の多様化は、投資家の資産形成において重要な役割を果たしています。金融庁が提唱する「資産運用立国」のコンセプトによれば、家計が安定的な資産形成に向けて、より多くの資金を貯蓄から投資に向けることが求められています。これは、企業がその資金を成長投資に回し、企業価値を向上させることで、その恩恵が資産所得という形で家計に還元され、さらなる投資や消費につながるという好循環を生み出すことを目指しています。

具体的な数値を見ると、米国と英国では2002年から2022年末の間に家計金融資産がそれぞれ3.3倍、2.3倍に伸びているのに対し、日本では2023年9月までの間に1.5倍の増加に留まっています。これは、日本におけるオルタナティブ投資を含む資産運用の伸長の余地が大きいことを示しています。

また、日本では家計金融資産に占める現預金の割合が53%と大きく、これに対して米国は13%、英国は28%となっています。このことから、日本におけるオルタナティブ投資を含む投資商品への資金シフトの余地があることがわかります。

さらに、新しいNISA制度の導入により、2024年1月からは個々人のライフプランやライフステージに応じた安定的な資産形成が可能となります。これにより、オルタナティブ投資を含む多様な投資商品へのアクセスが拡大し、投資家の選択肢が増えることが期待されます。NISA口座数は2022年12月末で2,100万口座を突破し、買付額は35兆4,252億6,242万円に達しており、制度の普及と活用が進んでいます。

これらの数値や統計は、オルタナティブ投資の多様化が投資家の資産形成において重要な役割を果たし、日本経済全体の成長に寄与する可能性があることを示しています。投資家は、これらの情報を踏まえて、自身の投資戦略を検討することが重要です。

参照: 日本FP学会交流会

オルタナティブ投資のリスクと対策

オルタナティブ投資は、その特性上、一定のリスクを伴います。その主なリスクと対策について詳しく見ていきましょう。

リスク

流動性リスク

オルタナティブ投資は一般的に流動性が低く、必要なときにすぐに売却することが難しいことがあります。これは、特に不動産投資やプライベートエクイティなどの投資で顕著です。価格変動リスク

オルタナティブ投資は、市場の需給バランスや経済状況などにより価格が大きく変動することがあります。これは、特にコモディティ投資や暗号資産投資などで見られます。運用リスク

オルタナティブ投資は、運用戦略が複雑であるため、運用の失敗により投資金額を失うリスクがあります。これは、特にヘッジファンドなどの投資で顕著です。

対策

リスク許容度の確認

投資家は自身のリスク許容度を確認し、それに見合った投資を選択することが重要です。また、投資の目的や期間も考慮に入れるべきです。ポートフォリオの分散

オルタナティブ投資をポートフォリオの一部として組み入れることで、リスクを分散することができます。これにより、一部の投資が大きく値下がりした場合でも、全体の損失を抑制することができます。専門家の意見の活用

オルタナティブ投資は専門的な知識を必要とするため、投資のプロフェッショナルやファイナンシャルプランナーなどの意見を活用することが有効です。情報収集と分析

オルタナティブ投資のリスクを把握し、適切な投資判断を行うためには、市場の動向や投資対象の情報を常に収集し、分析することが重要です。

これらのリスクと対策を理解し、適切な投資判断を行うことで、オルタナティブ投資を通じて投資ポートフォリオのリスク分散とリターンの最大化を目指すことができます。

これらの情報を踏まえると、オルタナティブ投資におけるリスク管理として、投資家は自身の資産ポートフォリオにおける現預金の割合を見直し、オルタナティブ投資を含む多様な投資商品への分散投資を検討することが有効であると言えます。また、新しいNISA制度を活用することで、非課税枠内でのオルタナティブ投資を含む投資が可能となり、税制面からもリスクを軽減することができます。

参照: 北海道政経懇話会

オルタナティブ投資の将来性と市場の動向

オルタナティブ投資の将来性と市場の動向については、その多様性と柔軟性が評価され、投資家にとって魅力的な選択肢となっています。その活用法は、投資家のリスク許容度や投資目標によりますが、ポートフォリオのリスク分散や高いリターンの追求、投資機会の拡大などが主な目的となります。

オルタナティブ投資の将来性は、その特性から非常に高いと断言できます。伝統的な株式や債券とは異なるリスク・リターン特性を持つため、市場の不確実性が高まる時に、ポートフォリオの分散機会を提供します。また、長期的な投資目標の達成に寄与することがあります。これらの特性は、今後も投資家にとって魅力的な選択肢となるでしょう。

市場の動向としては、オルタナティブ投資への関心が高まっています。特に、ヘッジファンドやプライベート・エクイティなどの運用戦略が注目されており、これらの投資を通じて高いリターンを追求する投資家が増えています。また、不動産投資やオルタナティブ・クレジットなど、新たな投資機会も増えており、投資家は自身の投資目的やリスク許容度に合わせて、最適な投資対象を選択することができます。

成功事例としては、以下のようなものがあります。

ヘッジファンドの活用

ヘッジファンドは、市場の上下に関わらず利益を出し続けることを目指しています。そのため、市場全体が下落している時でもプラスのリターンを出すことができます。これは、ヘッジファンドの運用戦略が成功した事例と言えます。

プライベート・エクイティの活用

プライベート・エクイティは、未上場企業への投資を行います。そのため、企業の成長とともに大きなリターンを得ることができます。しかし、企業の成長が見込めなかった場合、投資金額を失うリスクもあります。これは、プライベート・エクイティの運用戦略が成功した事例と言えます。

不動産投資の活用

不動産投資は、物件の価格上昇や賃料収入を見込むことができます。しかし、不動産市場の変動や物件の管理に関するリスクもあります。これは、不動産投資の運用戦略が成功した事例と言えます。

これらの成功事例は、オルタナティブ投資の可能性を示しています。しかし、一方で、オルタナティブ投資は投資対象や運用戦略が複雑であるため、投資家自身が十分な知識と経験を持つことが重要となります。また、流動性が低いため、換金に時間がかかることや、投資金額が大きいことも特徴として挙げられます。そのため、投資家は十分な資金計画とリスク管理が必要となります。

オルタナティブ投資の未来展望

オルタナティブ投資の未来展望については、以下の要素が重要となると考えられます。

1. デジタル化とテクノロジーの進化

フィンテックの進化により、オルタナティブ投資の運用や管理がより効率的になると予想されます。AIやブロックチェーン技術の活用により、投資判断の精度が向上し、リスク管理が強化されることがあります。

2. ESG投資の普及

環境、社会、ガバナンス(ESG)への配慮は、投資判断の重要な要素となっています。オルタナティブ投資においても、ESG要因を考慮した投資が増えると予想されます。

3. レギュレーションの強化

金融規制当局は、投資家保護を目的とした規制を強化しています。オルタナティブ投資においても、適切な情報開示やリスク管理が求められます。

4. グローバル化の進展

オルタナティブ投資は、国境を越えた投資機会を提供します。グローバル化の進展により、より多様な投資対象が登場すると予想されます。

これらの要素は、オルタナティブ投資の未来展望を考える上で重要なポイントとなります。投資家は、これらの要素を理解し、適切な投資判断を行うことが求められます。

オルタナティブ投資の未来展望について、具体的な数値や統計、調査、法的根拠を用いて補足いたします。

金融庁が2023年10月3日に公表した第1回金融審議会資産運用に関するタスクフォースの資料によると、日本の家計金融資産は2000兆円を超える規模であり、これは主要国の中で米国に次ぐ大きさです。しかし、その構成を見ると、現預金が過半を占めており、有価証券の割合が米国や英国と比較して低いことが明らかになっています。具体的には、日本の家計金融資産ポートフォリオにおいて現預金の割合は53%に達しています。

この状況を踏まえ、政府は「資産運用立国」を実現するための政策を推進しています。これには、資産運用会社やアセットオーナーのガバナンス改善・体制強化、資産運用力の向上、運用対象の多様化に向けた環境整備などが含まれており、これらを通じて資産運用業の抜本的な改革を目指しています。また、新規参入に係る支援の拡充や競争の促進も図られており、国内外の資産運用会社に対する新規参入の支援拡充・競争促進が計画されています。

さらに、家計からの投資を促進し、リターンを生み出す資産運用業やアセットオーナーの機能強化が不可欠であるとされています。これにより、家計の資産形成を推進し、「成長と資産所得の好循環」を実現することが目標とされています。

これらの政策は、家計金融資産の運用を担う機関投資家としての資産運用業の高度化やアセットオーナーの機能強化を強力に推進することを目的としており、オルタナティブ投資の市場においても大きな影響を与えることがあります。

これらの情報から、オルタナティブ投資の未来展望は、政策の推進や市場環境の変化により、大きな可能性を秘めていると言えます。投資家は、これらの情報を踏まえて、自身の投資戦略を検討することが重要です。

さらに情報を知りたい方へ

キャッシュフローの最大化を図るには、節税はもちろん、さらに効果的な資産運用サービスを知っておく必要がある。 詳しい情報をご希望の方は、株式会社ZUU 富裕層向け金融サービス専用フォームからのお問い合わせをおすすめする。

資金調達の方法に始まり、運用から、償却に至るまでのキャッシュフロー全般の情報を、 金融機関65社との接点を持つZUUグループなら「中立的」な立場で紹介可能となっている。

ZUUグループでは、これまでに保有資産額10億円〜100億円超の方々に至るまで、 不動産、外国債権、ブリッジローンといった幅広い金融サービスをご提案している。