世界の金融市場をとりまく環境要因のなかで、おそらく最も悪役となることが多いのが中国経済だろう。「中国景気減速」は、今年や昨年はもちろん、過去数年にわたってヘッドラインを賑わしてきた。

だが中国が原因で世界株式が長期下落局面に入ったことはない。短期的に影響を受けても構造的な調整とならないのは、中国経済が本当に底割れしたことがないからだ。では、「中国景気の減速」をどう考え、どう相場判断に生かすべきか、考えてみよう。

5年で国が1.5倍になる

まず中国経済を考える上で大前提がある。中国は「高成長もの作り経済」から「中成長消費経済」に移行中だということだ。高成長とか中成長では漠然としてわかりづらいので具体的な数字で説明しよう。数値はIMF(国際通貨基金)の2016年1月の発表値(米ドルベース)だ。

まず、2009年から2014年までの5年間で中国の経済規模(名目GDP)は約2.0倍になっている。つまり、一昨年の中国の経済規模は、リーマン・ショック時の中国の2カ国分あったということになる。これは年率では約+15%の成長で、インフレと為替効果を除いた実質成長率は約8.6%となる。IMFの今後の見通しでは、2014年から2019年までの5年間で中国の経済規模は約1.5倍になると予想されている。

これは年率で+8.5%の成長で、実質成長率は+6.3%となる。中国経済の構造的な減速とは、過去5年で約2倍となった経済規模が、今後5年は約1.5倍になるということだ。日本の倍以上の規模に成長した大国としては自然体の減速で、悪くない数字と思われる。

中国政府の「減速」コントロール

中国ではこの構造的「減速」と同時に、旧国営企業の過剰設備削減や地方政府の財政規律強化といった、いわゆるゾンビ退治が行われている。長期的に健全な経済成長のためには欠かせない措置であり、金融市場から好感されるべき動きである。この計画的かつ構造的な成長減速調整は今に始まった話ではなく、2012年以降順次進められている。ただこの改革によって中期的に景気減速圧力がかかるので、政策対応が必要になる。

「減速」コントロールの3種の神器

中国政府が持つ景気浮揚政策は、金融政策、財政政策、規制緩和の3つに分けられる。中国の政策金利は4.35%と、実質ゼロ金利に近い水準の主要先進国と比較して高い。つまり、これからの利下げ余地が格段にあるということだ。また、中国政府の債務残高は対GDPで約約40%と100%を超える先進国より財政出動の余地は大きい。

最後に規制緩和について。例えば、中国の不動産取引では、住宅購入時の必要な頭金の比率は最初の1戸が3割、2戸目は7割と先進国に比べて厳しい制約がかけられていたが、2戸目の頭金比率を3~4割に引き下げただけで、相当な市況底上げ効果が見られた。

もちろん中国は、民間企業および地方政府の膨大な債務や非効率性という構造問題を抱えており、その解消には時間とコストがかかる。だからこそ効果的な景気調整は必要であり、幸い中国政府は今のところうまく対応している。つまり、中国景気の底割れを懸念すべき状況にはなっていない。

短期減速は既に終わっている

実際、2015年3月に中国政府は2回目の利下げを行い、不動産投資規制の緩和を打ち出し、景気を支える中国当局の本気度を示した。この2015年3月を境に、鉱工業生産指数や小売売上高の伸び率鈍化が止まり、主要都市の不動産価格は反転したのである。その後も主要都市の不動産価格は上昇し、2015年12月には前年比+20%と史上最高水準となった。また、全国70都市の平均不動産価格も昨年後半にはプラスに転じている。

世界の金融市場は、信用取引規制強化により上海A株が急落したという個別事由にフォーカスし、また、以前から存在する構造的な減速と足元の景況を混同し、2016年初からの世界相場急落の原因を中国に求めた。しかし、事実を冷静に見極めれば、中国政府は構造的な減速のスピードをうまく調整しつつあると判断するべきだろう。

中国経済は外部要因にすぎない

もちろん中国経済の長期的な先行きはバラ色なわけではないし、世界中の多くの企業が大きな中国ビジネスを抱え、多くの国が中国を最大の輸出先としているのだから減速を懸念するのは当然だ。しかし、中国経済は良くも悪くもコントロールされており、中成長国へのソフトランディングは着実に進んでいる。短期的には変動要因になっても、長期的に世界の金融市場の足を引っ張る存在ではないということだ。

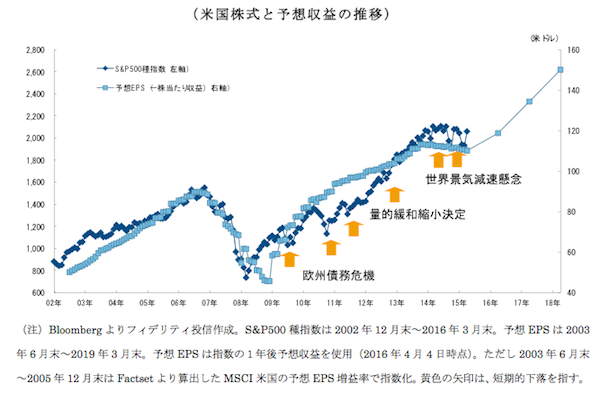

世界の金融市場の方向性は、やはり最大のリスク資産である米国株式の動向が握っており、もし中国経済の底割れ懸念などで世界の金融市場が混乱する局面があれば、それは投資機会になると考えられる。

ファンダメンタルズを忘れなければ、投資機会をつかめる

最後に本丸の米国株式のファンダメンタルズを見ておこう。米国企業業績は2015年+0.3%とほぼ横ばいとなった。業績にブレーキがかかった主因は原油安と米ドル高だ。

しかし、2016年1~3月期は既に米ドルは前年比で横ばいとなっており、原油の下落率も縮小している。2つの悪材料が減衰すれば、本来の成長率に戻る可能性が高い。ちなみに原油安で大幅な減益となったエネルギーセクターを除くと、2015年の米企業業績は約+7.0%の増益であったと分析されている。このあたりが今の米国企業の実力と言える。

さらに2016年は住宅投資の拡大や、欧州・中国経済の安定、限定的な長期金利上昇と好材料が追い風になる。このようなファンダメンタルズを考慮すれば、当面米国株式の堅調な推移を基本シナリオに置いて、もし大統領選や地政学リスク等で相場が下落する場面があれば、そこは投資機会と考える姿勢で良いと思われる。

長期投資とは長期間投資することではない。ファンダメンタルズの長期的方向性を見極めて、短期的相場変動を投資機会とする投資である。

青木 康(あおき やすし)

フィデリティ投信株式会社 商品マーケティング部 アソシエイト・ディレクター

国内生命保険会社および関連運用会社で、国内外株式アナリスト、ポートフォリオ・マネージャー、ロンドン駐在運用担当者などを経験。2004年にフィデリティ投信に入社。日本株式、外国株式で約20年の運用経験を活かし商品戦略に携わる。2010年よりハイ・イールド債券、外国株式及び債券ファンドの商品戦略・マーケティングを担当。公益社団法人日本証券アナリスト協会検定会員。

【お詫びと訂正】本稿は5月18日時点で「中国景気減速のウソ? 成長は日本の倍以上」という表現のタイトルを用いておりましたが、本稿、及び、執筆者の趣旨にそぐわない不適切な表現であったため「「中国」で下落した相場は投資機会に」と改めました。読者、関係者の皆様には、文章にそぐわないタイトルで記事掲載したことをお詫びいたします。

【編集部のオススメ記事】

・「信用経済」という新たな尺度 あなたの信用力はどれくらい?(PR)

・資産2億円超の億り人が明かす「伸びない投資家」の特徴とは?

・会社で「食事」を手間なく、おいしく出す方法(PR)

・年収で選ぶ「住まい」 気をつけたい5つのポイント

・元野村證券「伝説の営業マン」が明かす 「富裕層開拓」3つの極意(PR)