要旨

◆下落が続く中国の通貨(人民元)

中国の通貨(人民元)が下落している。2014年1月に付けた最高値からの下落率は約12%に達した。2013年までは貿易など経常取引面で海外から国内へ資金が流入したのに加えて、直接投資や証券投資など金融取引面でも資金が流入していた。しかし、その後は主に金融取引面での資金流出が鮮明となっており、資金の流れは大きく変化している。

◆国際収支統計でみる資金流出の現状

国際収支統計をみると、貿易黒字の鈍化や海外旅行によるサービス赤字の増加で経常黒字の伸びが鈍化している。また、金融取引面では、2014年にはその他投資収支が赤字へ、2015年には証券投資収支が赤字へ、さらに2016年には直接投資収支も赤字へ、それぞれ黒字から赤字へ転換しており、資金流出が鮮明となってきた。国内主体による対外投資の増加や借入金の返済が見られたのに加えて、海外主体による資金回収の動きも見られた。

◆外貨準備は十分にあるのか?

資金流出に伴って市場では外貨が不足、中国人民銀行は外貨準備を取り崩して外貨を供給したため、外貨準備は大幅に減少して約3兆ドルとなった。現在の外貨準備は、「輸入額の3ヵ月分」、「短期対外債務」、「国際通貨基金(IMF)の試算」といった各種の基準に当てはめてみると、「管理変動相場制」の下では必要額を上回っている。但し、資金流出が続いて外貨準備が2兆ドルに近付けば「完全変動相場制」への移行が視野に入るだろう。

◆人民元レートの展望

人民元の下落はしばらく続くとみられる。中国政府による流出防止策だけでは資金流出は止まらない。根本的な原因である“中国の構造改革” と“米中金利差の縮小傾向”が残るからだ。但し、資金流出のマグマは縮小、外貨準備も3兆ドル残るため、急落する可能性は低い。なお、人民元が再び上昇に向かうのは構造改革に目処がついた後になるだろう。

下落が続く中国の通貨(人民元)

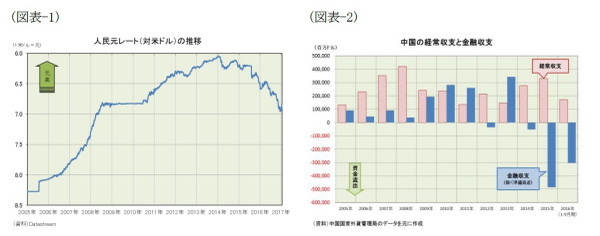

中国の通貨(人民元)が下落している。人民元レート(対米ドル)の推移を振り返ると、2005年7月21日に中国人民銀行が1米ドル=8.28元から同8.11元へ約2%切り上げて以降、2014年1月14日に1米ドル=6.0412元(スポット・オファー、中国外貨取引センター)の最高値を付けるまで、約8年半に渡って上昇を続けてきた。しかし、その後は約3年に渡って下落基調が続いており、最高値からの下落率は約12%に達した(図表-1)。

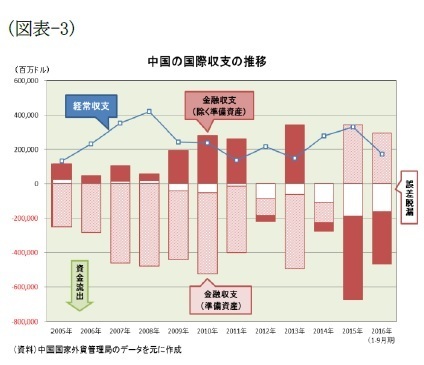

人民元レートが下落基調に転じた背景には資金の流れに変化が生じたことがある。経常収支と金融収支(除く準備資産)の推移を見ると、2013年までは経常収支と金融収支(除く準備資産)がともに黒字基調で、ダブルの資金流入となっていた。しかし、その後は輸出の伸びが鈍り経常収支の黒字が一進一退で推移する中で、2014年には金融収支(除く準備資産)が赤字に転じ、2015年には4856億ドルの大幅赤字を計上し、経常収支の黒字を上回る金融収支(除く準備資産)の赤字となって、資金流出が鮮明となった(図表-2)。

そこで、本稿では資金流出の現状を分析した上で、今後の人民元の行方を探ることとしたい。

国際収支統計でみる資金流出の現状

◆国際収支の概観

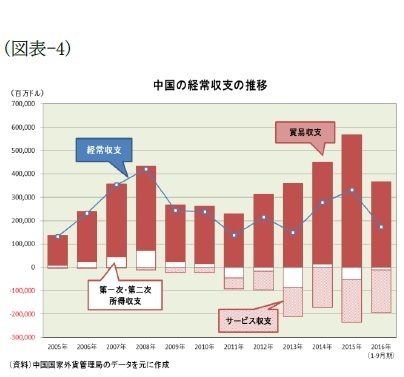

まず、国際収支統計で資金流出入の構造を概観してみよう。モノやサービスなどの海外とのやり取りを集計した経常収支の推移を見ると、2013年は1482億ドル黒字、2014年は2774億ドル黒字、2015年は3306億ドル黒字、2016年(1-9月期)は1727億ドル黒字となっている。増減こそあるものの黒字基調を維持、資金面から考えると資金流入が続いている。

次に、直接投資や証券・貸借・預金などの海外とのやり取りを集計した金融収支(除く準備資産)の推移を見ると、2013年までは概ね資金流入となっていたが、2014年は513億ドルの資金流出、2015年は4856億ドルの資金流出、2016年(1-9月期)も3032億ドルの資金流出と、3年連続の資金流出となっている。

また、外貨準備の増減などを反映する金融収支(準備資産)は、2014年までは準備資産を積み増したことなどから資金流出(=準備資産残高は増加)となっていたが、2015年には3429億ドルの資金流入に転じ、2016年(1-9月期)も2941億ドルの資金流入と、2年連続で資金流入となっている。

なお、誤差脱漏は、2013年は629億ドルの資金流出、2014年は1083億ドルの資金流出、2015年は1882億ドルの資金流出、2016年(1-9月期)も1633億ドルの資金流出と、使途不明な資金流出が増加している(図表-3)。

◆経常収支の動向

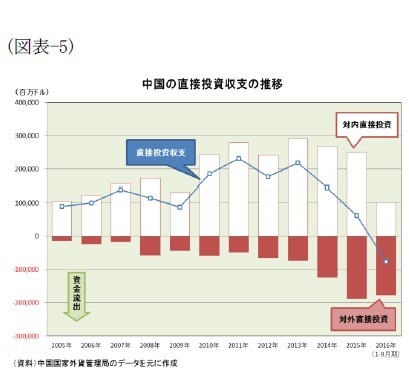

経常収支の内訳をみると、貿易収支は2014年が4350億ドル黒字、2015年が5670億ドル黒字と黒字基調が続いている。2016年(1-9月期)も3669億ドル黒字だが、前年同期比で見ると1割減となっている。一方、サービス収支は2013年が1236億ドル赤字、2014年が1724億ドル赤字、2015年が1824億ドル赤字と徐々に赤字が増える傾向にある。

2016年(1-9月期)も1830億ドル赤字で、前年同期比では3割弱の増加である(図表-4)。その背景には中国人の海外旅行が急増したことがあり、2016年(1-9月期)の旅行収支は1684億ドルの赤字となった。こうして、貿易黒字が減り、サービス収支の赤字が増えたことで、経常黒字の増加傾向には陰りが見られるようになってきた。

なお、2016年(1-9月期)の第一次所得収支は67億ドル赤字、第二次所得収支は45億ドル赤字と小幅な赤字に留まっている。

◆直接投資の動向

次に直接投資の動きを確認してみよう。中国から海外への対外直接投資は、2013年は730億ドル、2014年は1231億ドル、2015年は1878億ドルと増加傾向が続いており、2016年(1-9月期)も1766億ドルで前年同期比45.2%増となっている。一方、海外から中国への対内直接投資は、2013年の2909億ドルをピークに、2014年は2681億ドル、2015年は2499億ドルと減少傾向が続いており、2016年(1-9月期)は1010億ドルで前年同期比42.5%減となっている。

以上のように対外直接投資が増加傾向にある一方、対内直接投資が減少傾向になってきたことから、2016年(1-9月期)の直接投資収支は757億ドル赤字となり、海外への資金流出のひとつの要因となっている(図表-5)。

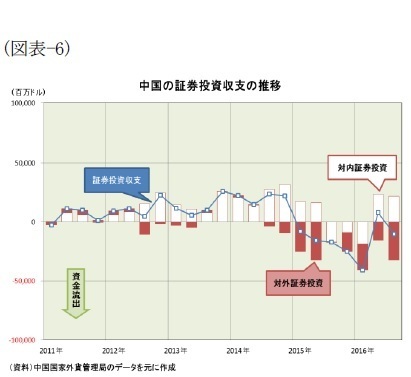

◆証券投資の動向

次に証券投資の動きを確認してみよう。中国から海外への対外証券投資は、2013年は54億ドル増、2014年は108億ドル増、2015年は732億ドル増と増加ペースが加速、2016年(1-9月期)も698億ドル増で前年同期比21.8%増と増加傾向にある。そして、海外への資金流出のひとつの要因となっている。

一方、海外から中国への対内証券投資は、2015年4-6月期までは増加していたが、同年7-9月期には171億ドル減、同年10-12月期は93億ドル減、2016年1-3月期も189億ドル減と3四半期連続で減少した。この3四半期は中国株が急落した時期とちょうど重なる。その後は再び増加に転じて、2016年4-6月期には234億ドル増、同年7-9月期も215億ドル増となっている(図表-6)。

そして、この時期の中国株は底打ちして持ち直している。以上のように対内証券投資は基本的には資金流入要因だが、資金流出に転じると株価への影響が大きい。但し、厳しい資本規制が残ることから、内外で移動する資金の規模はまだ小さい。

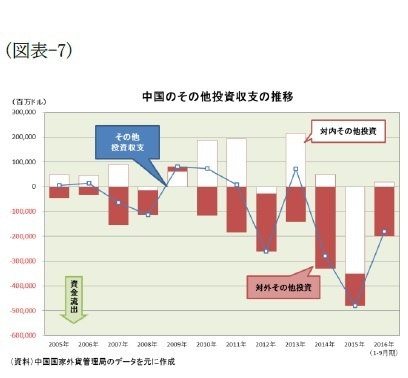

◆その他投資の動向

最後にその他投資の動きを確認してみる。中国から海外への対外その他投資は、2013年は1420億ドル増、2014年は3289億ドル増、2015年は1276億ドル増、2016年(1-9月期)は1991億ドル増と、増加額は大きく変動しているが基本的には増加傾向にあり、資金流出のひとつの要因となっている。

一方、海外から中国への対内その他投資は、2013年は2142億ドル増、2014年は502億ドル増、2015年は3515億ドル減、2016年(1-9月期)は184億ドル増と、増加したり減少したりの変動が激しい(図表-7)。

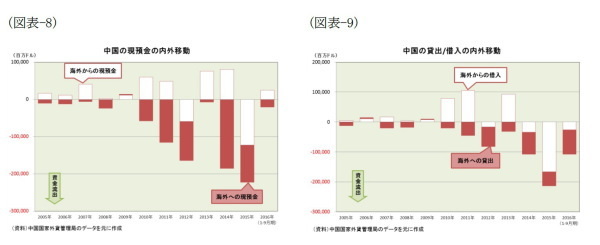

その他投資の内訳を見ると、対外・対内ともに現預金と貸付/借入が8割前後を占めるため、この両者に焦点を当ててみる。まず、現預金の動きを見ると、中国から海外への現預金については、2013年が74億ドル増、2014年は1856ドル増、2015年は1001億ドル増、2016年(1-9月期)は210億ドル増と、増加額は大きく変動しているが基本的に増加傾向にある。そして、資金流出のひとつの要因となっている。

他方、海外から中国への現預金については、2013年が758億ドル増、2014年は814ドル増、2015年は1226億ドル減、2016年(1-9月期)は251億ドル増と、増加・減少の変動が激しい。また内外で移動する資金規模も大きいので為替レートへの影響も大きい(図表-8)。

次に、貸付/借入の動きを見ると、中国から海外への貸出は、2013年が319億ドル増、2014年は738ドル増、2015年は475億ドル増、2016年(1-9月期)は812億ドル増と、基本的に増加傾向にあり、資金流出のひとつの要因となっている。

他方、海外から中国への貸出(中国の借入)は、2013年が934億ドル増、2014年は343ドル減、2015年は1667億ドル減、2016年(1-9月期)は265億ドル減と、増加・減少の変動が激しい。また内外で移動する資金規模も大きいので為替レートへの影響も大きい(図表-9)。

外貨準備は十分にあるのか?

◆資金流出と外貨準備

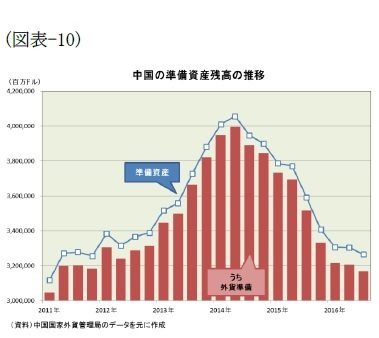

準備資産の動きを振り返ると、資金流入が続いていた2014年上期までは準備資産は右肩上がりで増加し6月末には4兆558億ドルでピークを付けた。その後は資金流出に転じたため準備資産は減少、2016年9月末には3兆2641億ドルとピークから7917億ドル減少した(図表-10)。また、準備資産の約97%を占める外貨準備は、中国人民銀行の統計によれば2016年末時点で3兆105億ドルとピークから約1兆ドルも減少した。

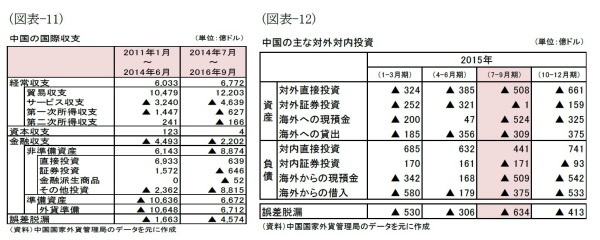

外貨準備が増加していた2011年1月から2014年6月までの国際収支を集計すると、経常収支、資本収支、直接投資、証券投資を合わせて1兆4661億ドルの資金が流入し、その他投資、誤差脱漏を合わせて4025億ドルの資金が流出し、市場で余った外貨を中国人民銀行が購入したことなどから準備資産は1兆636億ドル(外貨準備は1兆648億ドル)増加した。

一方、ピークアウト後の2014年7月から2016年9月までの国際収支を集計すると、経常収支、資本収支、直接投資を合わせて7415億ドルの資金が流入し、証券投資、金融派生商品、その他投資、誤差脱漏を合わせて1兆4087億ドルの資金が流出して、市場で不足した外貨を中国人民銀行が供給したことなどから準備資産は6672億ドル(外貨準備は6712億ドル)の減少となった(図表-11)。

また、株価が急落するとともに人民元が切り下げられた2015年7-9月期を見ると、直接投資で67億ドル、証券投資で172億ドル、その他投資で1373億ドル、誤差脱漏で634億ドルの資金流出となり、外貨準備残高は1797億ドル減少した。また、対外対内投資の動きを見ると、海外への現預金や誤差脱漏が増加するなど国内主体の海外への資金逃避が見られたのに加えて、国内主体の海外からの借入の返済も加速した。また、海外からの現預金が減少するなど海外主体の資金回収も見られた(図表-12)。

日本のように資金移動を自由化し完全変動相場制を採用する国々では、資金の流出入で外貨の需給バランスが崩れても、為替レートが変動して市場が自動的に調整するため、外貨準備の変動は比較的小規模に留まる。

しかし、資金移動を制限し管理変動相場制を採用する中国では、資金の流出入で外貨の需給バランスが崩れると、市場での自動的な調整に加えて、中国人民銀行による外貨準備を使った介入も入るため、市場が均衡点を探り当てる過程で生じる激しい為替レート変動はマイルドなものになる。従って、今後中国の外貨準備が十分でなくなると、人民元はこれまで以上に乱高下しやすくなり、変動性(ボラティリティ)は高まると考えられる。

◆外貨準備はどのぐらい必要なのか?

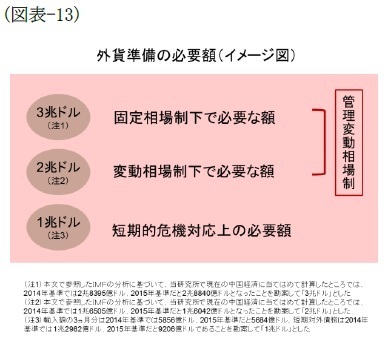

それでは、外貨準備はどのくらい必要なのだろうか。今のところ必要額についての統一的な見解は無いようだが、実務的には「輸入額の3ヵ月分」、「短期対外債務」を用いることが多い。グローバリゼーションが進展した世界経済の中で、中国が短期的な危機に直面しても国際貿易や国際金融から退去させられないためには、一定規模の外貨準備を持つ必要があるからだと思われる。

現在の中国経済に当てはめると、「輸入額の3ヵ月分」はここ数年6000億ドル前後(2014年基準では5856億ドル、2015年基準だと5684億ドル)で、「短期対外債務」は1兆ドル前後(2014年基準では1兆2982億ドル、2015年基準だと9206億ドル)で推移しており、この基準では1兆ドル前後の外貨準備が必要ということになる。他方、国際通貨基金(IMF)は2011年に公表したレポート(1)の中で、輸出額、広義流動性、短期対外債務、その他投資(負債)に係数を掛け合わせて外貨準備の必要額を試算している。

当研究所で現在の中国経済に当てはめて計算したところ、「変動相場制」の場合は2兆ドル弱(2014年基準では1兆6505億ドル、2015年基準だと1兆6042億ドル)、「固定相場制」の場合は3兆ドル弱(2014年基準では2兆8395億ドル、2015年基準だと2兆8840億ドル)が必要となった。現在中国が採用している「管理変動相場制」は「固定相場制」と「変動相場制」の中間に位置するため、現在の3兆ドルという外貨準備は必要額を上回っているということになる。

以上でご紹介した分析は誰もが認める基準ではなく中国人民銀行がどれだけ重視しているかは不明だが、これらの分析を知らないとは考えにくい。筆者の見方としては、外貨準備が3兆ドルを多少下回った程度では、外貨準備の取り崩しで資金流出に対応する現在のスタンスを続けるが、2兆ドルが近付いてくるようだと、「管理変動相場制」から「完全変動相場制」への移行が視野に入ってくるだろうと見ている(図表-13)。

----------------------------

(1)INTERNATIONAL MONETARY FUND, Assessing Reserve Adequacy, Prepared by Monetary and Capital Markets, Research, and Strategy, Policy, and Review Departments, In consultation with other departments, Approved by Reza Moghadam, Jonathan D. Ostry and Robert Sheehy, February14, 2011

----------------------------

人民元レートの展望

◆人民元の下落は続く

まず、中国政府が打ち出した流出防止策では人民元の下落を止めることはできないだろう。中国政府は、大口の外貨購入・海外送金・対外直接投資、それにビットコイン取引などに対する監督管理を強化して、資金流出を止めようとしている。地下銀行などに蓄積した資金が不正な取引を通じて海外へ流出するのを取り締まるためとされる。

しかし、こうした対策では不正取引は排除できても正常取引は排除できない。不正取引の排除である程度は資金流出を阻止できるだろうが、根本的な原因は残ってしまう。そもそも資金流出は、人民元安の「原因」ではなく、むしろ「結果(資金流出≒人民元安)」であり、根本的な原因は別にある。その根本的な原因としては挙げられるのが“中国の構造改革”(2)と“米中金利差の縮小傾向”の2点である。

“中国の構造改革”に関しては、貿易黒字の減少という資金面での流入減少と対外直接投資の増加という資金面での流出増加に結び付いている。“高速成長期”を終えた中国経済は、中高速成長で十分とする“新常態”へ移行するとともに、付加価値の低い製品を大量生産する“製造大国”から付加価値の高い製品を生産できる“製造強国”への構造転換を進めている。

“製造大国”を卒業するべく、中国企業は国内で製造していた工場を製造コストの安い後発新興国へ移転し始めている。従って、貿易黒字の減少は一時的なものではなく長期トレンドになるだろう。また、“製造強国”への新たな発展の礎を築こうと、先進国企業への直接投資を積極的に増やして技術やスキルを取り入れ始めている。従って、対外直接投資の増加も一時的なものではなく長期トレンドになるだろう。

また、“米中金利差の縮小傾向”も根本的な流出要因である。米国では緩やかな景気拡大が続いており今後も段階的に追加利上げが実施される見込みである。一方、中国では住宅バブルが深刻化、政府はバブル退治に乗り出しており、今後は景気にブレーキが掛かってくる見込みである。また人民元の下落を阻止すべく米国に追随して同様のペースで利上げすれば住宅バブルが崩壊する恐れがある。

従って、米中金利差は今後も縮小する可能性が高い環境にあり、国内主体が国内から海外へ資金を移したり、海外主体が中国にあった資金を回収したり、さらに国内主体が海外からの借入の返済を急いだりすることで、不正取引か正常取引かを問わず資金流出しやすい。

----------------------------

(2)中国経済の構造改革に関する詳細は「

中国経済 静かに進む〝抜本的改革″

」ニッセイ基礎研所報 Vol.60(2016年7月)

----------------------------

◆急落する可能性は低い

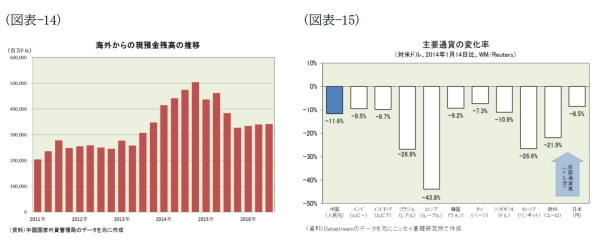

しかし、人民元が急落する可能性は低いだろう。ここもと最大の資金流出要因となってきた海外からの現預金の減少や海外からの借入の返済に関しては、もう既に大分減少している。対外資産負債残高統計を見ると、海外からの現預金残高は2014年12月末の5030億ドルをピークに2016年9月末には3406億ドルと3割強減少、2013年に急増する前の2500億ドル前後の水準に近付いている(図表-14)。

また、海外からの借入に関しても2014年6月末の6775億ドルをピークに2016年9月末には3142億ドルと半分以下に減少、2013年に急増する前の3000億ドル前後の水準に戻っている。また、外貨準備は約3兆ドル残っており、完全変動相場制への移行が視野に入ってくる2兆ドルにはまだ余裕があるため、資金流出が加速した場合には中国人民銀行が介入して急落を防ぐと見ている。

前述のとおり人民元は2014年1月14日の最高値から米ドルに対して約12%下落したが、中国人民銀行が介入して急落を防いだことなどから、ユーロの半分程度、アジア新興国通貨と同程度の下落率に留まっている(図表-15)。

従って、当面は米中金利差の縮小を背景に人民元は売られやすいものの、資金流出のマグマは小さくなっており、外貨準備もまだ十分にあると見ていることから、人民元が急落する可能性は低いと予想している。

なお、人民元が急落するとすれば欧州政治の混乱が契機となる可能性がある。極右・ポピュリスト政党が躍進する欧州では2017年中に各地で選挙が実施される。当面は3月のオランダ総選挙が焦点となりそうだ(3)。その後も、4・5月にはフランスで大統領選挙、秋にはドイツで連邦議会選挙と大きな政治イベントが目白押しである。

その選挙結果を受けて、英国に続いてユーロ圏でもEU離脱の動きがでてくれば、ユーロに対する信認が揺らいで、ユーロが米ドルに対するパリティ(1米ドル=1ユーロ)を割り込む恐れもある。その場合は、人民元も追随して急落するだろう。人民元が米ドルに対して安定したままだと、ユーロに対しては大幅高となってしまうからだ。

----------------------------

(3)当面の人民元レートの見方に関しては「

最近の人民元と今後の展開(2017年1月号)~トランプ相場の反動と欧州政治に揺れる人民元

」ニッセイ基礎研究所 経済・金融フラッシュ2017-01-05

----------------------------

◆構造改革に成功すれば人民元レートは再び上昇

一方、構造改革に成功すれば人民元は再び上昇に向かうだろう。“高速成長期”から“新常態”へ移行した中国では、生産設備が過剰になるとともに、調達した債務も過剰となっており、しばらくは“高速成長期”の負の遺産の処理に追われる。また、過剰設備・過剰債務を調整する過程では不良債権も発生しやすいため、円滑に調整するには金融緩和環境の維持が必要となる。

しかし、“中国の構造改革”に目処が立てば、金融政策の自由度が増し“米中金利差の縮小傾向”も解消、資金流出のふたつの根本的な原因が同時に無くなる。そして、人民元は再び上昇に向かうだろう。従って、人民元レートの下落に歯止めを掛けるには、構造改革を着実に進めることが何よりも重要だと思われる。

三尾幸吉郎(みお こうきちろう)

ニッセイ基礎研究所 経済研究部

上席研究員

【関連記事】

・

中国経済-静かに進む〝抜本的改革″

・

最近の人民元と今後の展開(2017年1月号)~トランプ相場の反動と欧州政治に揺れる人民元

・

トランプノミクスと中国経済-中国は「為替操作国」に認定されて深刻な打撃を受けるのか?

・

図表でみる中国経済(人民元国際化編)

・

【中国】拡大する債券市場について-日本の機関投資家にとっても重要性が増す可能性