2016年10-12月期の実質GDP成長率は前年同期比4.5%増(1)と前期の同4.3%増から上昇し、Bloomberg調査の市場予想(同4.4%増)を上回った。

なお、2016年通年の成長率は前年比4.2%増(前年:同5.0%増)と、2年連続で低下し、16年1月の補正予算発表時に政府が公表した成長率予測4.0-4.5%の範囲内の結果となった。

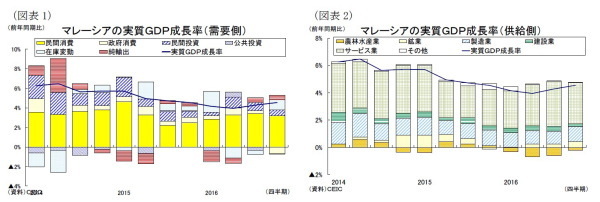

需要項目別に見ると、民間部門が堅調な伸びを続けるなかで在庫の積み増しが成長率を押し上げたことが分かる(図表1)。

民間部門を見ると、まず民間消費は前年同期比6.2%増と、前期の同6.4%増から若干低下したものの、食料・飲料や住宅・共益、情報通信を中心に高めの伸びを維持した。低インフレ環境が続くなか、低所得者向けの現金給付策(BR1M)の支給額引上げや最低賃金の10%超の引上げといった政策要因によって可処分所得が向上したことが消費の支えとなった。また民間投資は同4.9%増と、前期(同4.7%増)から小幅に上昇した。インフラ開発計画や製造業とサービス業の設備投資の拡大が続くなか、7月に中央銀行が0.25%の利下げに踏み切るなど緩和的な金融政策も投資の追い風となった。

政府部門を見ると、まず政府消費は前年同期比4.2%減と、財政赤字抑制に向けた支出の合理化の影響で前期の同2.3%増から低下した。また公共投資も同0.3%減(前期:同3.8%減)と、公営企業による投資の拡大によってマイナス幅こそ縮小したものの、2期連続で減少した。

外需は、輸出が同1.3%増と、世界経済の緩やかな回復を受けて前期の同1.3%減から上昇した。もっとも2016年は周辺国に比してリンギ安が進んだことを考慮すれば、輸出の伸びは勢いを欠いているといえる。また輸入も同0.7%増(前期:同2.3%減)と上昇した結果、純輸出の成長への寄与度は+0.5%ポイントとなり、前期(+0.5%ポイント)から横ばいとなった。

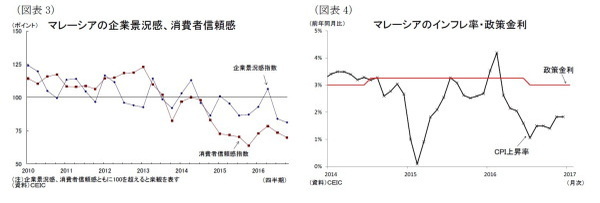

供給側を見ると、鉱業と製造業の回復が成長率の上昇に繋がったことが分かる(図表2)。

全体の5割強を占めるサービス業は前年同期比5.5%増と、引き続き景気の牽引役であるものの、前期の同6.1%増から低下した。卸売・小売(同6.2%増)、情報・通信(同7.7%増)、不動産・ビジネスサービス(同8.2%増)が堅調を維持する一方、金融・保険(同3.2%増)と政府サービス(同4.1%増)は低めの伸びに止まった。

第二次産業をみると、鉱業は同4.9%増(前期:同3.0%増)と、コモディティ価格の上昇を背景として生産が緩やかに回復してきており、主に天然ガスを中心に4期連続の上昇となった。また製造業も同4.8%増(前期:同4.2%増)と、2期連続で上昇した。前期に続いて輸送用機器等(同3.1%減)が低迷したものの、動植物性油脂・食品加工(同6.6%増)が大きく上昇したほか、主力の電気・電子製品(同7.5%増)と石油、化学、ゴム・プラスチック製品(同5.1%増)も堅調な伸びを維持した。一方、建設業は同5.1%増と、土木工事や住宅建築を中心に堅調な伸びが続いているものの、前期の同7.9%増から低下した。

一方、農林水産業は同2.4%減(前期:同6.1%減)とマイナス幅こそ縮小したものの、エルニーニョ現象の影響でパーム油の減産が続いて4期連続のマイナスを記録した。

マレーシア経済は2014年の原油価格が下落して以降の減速局面が終わり、回復に向かい始めている。成長ドライバーは引き続き民間部門となるだろう。BR1Mの支給額の引上げや最低賃金の引上げなど政策要因により、GDPの5割強を占める民間消費は堅調な伸びを維持するだろう。またエルニーニョ現象の影響で減産していたパーム油の生産量が回復することも景気をサポートするだろう。

また昨年、原油価格が上昇に転じていることも、資源輸出国であるマレーシア経済にはプラスに働く。コモディティ価格の上昇は、インフレ率の上昇を通じて民間消費の重石となるものの、資源関連産業の企業収益の改善を通じて設備投資の拡大や雇用・所得環境の改善に繋がるほか、政府の資源関連収入の増加を通じて財政政策の発動余地が生まれるためだ。このほか、コモディティ価格の上昇は景気回復や経常収支の改善を通じて通貨リンギの安定化にも寄与する意味でも好材料といえよう。

もっとも、こうしたコモディティ価格上昇による経済へのプラス効果が顕在化するまでには時間がかかるため、2017年も本格的な景気回復には至らないだろう。実際、景気の先行き不透明感を反映して、消費者と企業のマインドは冷え込んだままとなっており(図表3)、住宅や自動車など高額商品の購入意欲は依然として弱い。また足元の輸出を押し上げた電気・電子製品も半導体の不需要期に入るなかで一段と上昇するとは見込みにくい。

また米大統領選挙後のドル高・新興国通貨安が進んだ局面においても、他の新興国通貨に比してリンギの下落幅は大きく、国際金融市場におけるリンギの評価は依然として低い。米国のトランプ新大統領の経済政策とFRBの利上げペースの加速、英国のEU離脱など外部環境の不確実性が高い状況では、いくら現在の低インフレ環境が続いても追加的な金融緩和に踏み切るとは考えにくい(図表4)。従って、マレーシア経済は徐々に明るみが増してきたものの、もう暫くは辛抱の時期が続くことになりそうだ。

-------------------------------

(1)2月16日、マレーシア統計庁は2016 年10-12月期の国内総生産(GDP)を公表した。前期比(季節調整済)で見ると、実質GDP成長率は1.4%増と、前期(同1.4%増)から横ばいとなった。

-------------------------------

斉藤誠(さいとう まこと)

ニッセイ基礎研究所 経済研究部

研究員

【関連記事】

・

【東南アジア経済】ASEANの貿易統計(2月号)~2ヵ月連続の二桁増を記録

・

【インドネシア10-12月期GDP】前年同期比4.94%増~税収不足で景気回復の足踏み続く

・

【フィリピンGDP】10-12月期は前年同期比6.6%増~7期ぶりの減速

・

【マレーシアGDP】10-12月期は前年同期比+4.5%-消費持ち直しも、投資鈍化

・

【インドGDP】7-9月期は前年同期比+7.4%~3期連続の投資加速で景気回復