要旨

- 東南アジア5カ国およびインド経済は国毎にバラつきがあるものの、輸出の好調と底堅い消費を支えに堅調な景気が続いている。輸出は昨年後半から電子製品や農産物などを中心に好調に推移している。また消費は企業業績の回復や農業生産の改善を通じた雇用・所得環境の改善、またインフレも鎮静化していることから堅調を維持している。投資はインフラ整備計画が進展する一方、企業の設備投資は回復が遅れ気味になっている。

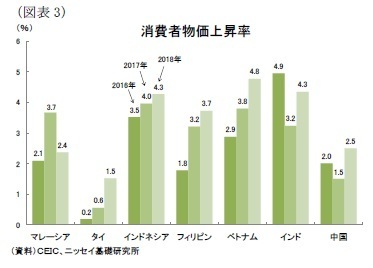

- 消費者物価上昇率は、年内まで足元の新興国通貨高の影響で横ばいで推移するが、18年に入ると堅調な内需の拡大に通貨安やエネルギー価格上昇などの物価押し上げ要因が加わって緩やかに上昇すると予想する。

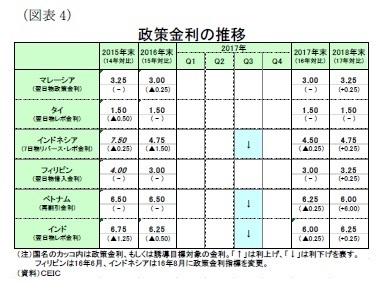

- 先行きの金融政策は、欧米の金融政策正常化を背景に新興国からの資本流出圧力が高まるリスクを警戒し、年内は金融政策を据え置くだろう。18年は中国経済が減速に向かうと共に各国では物価上昇が続くなか、通貨と物価の安定に向けた調整的な利上げを行なう国もあるだろう。

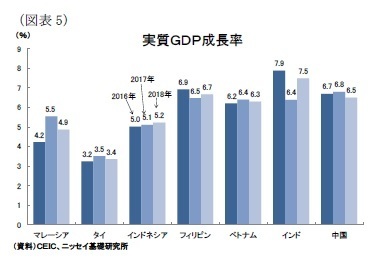

- 経済の先行きは、景気の回復ペースこそ落ちるものの、安定した成長は続くと予想する。輸出は海外経済の鈍化やITサイクルの頭打ちなどから増勢が鈍化するものの、伸び率はプラスで推移しよう。民間消費が底堅く推移するなかで企業業績の改善が続き、回復が遅れていた設備投資も上向くだろう。このほか、政府のインフラ整備の着実な進展も引き続き景気をサポートするだろう。

東南アジア・インド経済の概況と見通し

◆経済概況:輸出の好調と底堅い消費を支えに堅調な景気

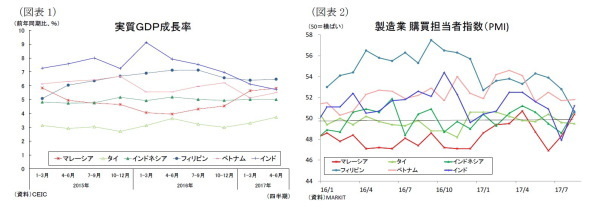

東南アジア5カ国およびインド経済は国毎にバラつきがあるものの、輸出の好調と底堅い消費を支えに堅調な景気が続いている(図表1)。世界経済の回復を受けて昨年後半から電子製品や農産物など一次産品の需要が増加し、各国の輸出は好調に推移している。こうした輸出企業の業績回復や農業生産の改善を通じて雇用・所得環境が改善、インフレも鎮静化しており、民間消費は堅調な伸びを維持している。このほか、低インフレを背景に各国が緩和的な金融政策を維持したことも景気をサポートしている。一方、総固定資本形成は政府のインフラ整備計画が着実に進展する一方、企業の設備投資の回復は遅れ気味で、全体としては伸び悩んでいる。

7-8月の製造業購買担当者指数(PMI)はやや上下に振れているものの、8月はタイを除く5カ国が50を上回り、景気の拡大傾向は続いている模様だ(図表2)。総じて昨年、景気が好調だったインドやフィリピン、ベトナムに対し、軟調だったマレーシア、インドネシア、タイが持ち直しており、これら6カ国間の景気格差は縮小傾向にある。

◆物価:年内は安定推移、18年から緩やかに上昇

消費者物価上昇率(以下、インフレ率)は足元で鈍化傾向にある。昨年から続いたガソリン価格や電気・ガス料金などのエネルギー価格の値上げの影響が足元で和らいでいること、農業生産が回復して食品価格が下落したこと、そして年初からの新興国通貨高が輸入物価を通じて押し下げ要因になっている。

原油価格(WTI先物価格)は16年初に上昇したが、年半ばからは概ね1バレル50前後で推移し、明確な上昇基調は見られない。先行きについては、原油価格が足元の50.6ドルから17年末が49ドルで横ばい圏の推移、18年末が53ドルと緩やかな上昇を見込んでいる(当研究所予測)。従って、18年1-3月まではエネルギー価格の上昇率がマイナスとなる局面もあるが、その後は18年末にかけてエネルギー価格が物価上昇圧力となるだろう。

コアインフレ率は安定しており、現在のところ内需に過熱感は見られない。しかし、輸出の増加傾向と底堅い消費によって企業業績が回復し、賃金上昇や雇用拡大、設備投資へと結びついていくなかで、コアインフレ率も緩やかに上昇するだろう。

アジア新興国通貨は、世界経済の回復を背景に国際金融市場では年初からリスクオンの相場展開が続く中で上昇傾向が続いてきたが、今後は欧米で金融政策を正常化する動きが加速して緩やかな新興国通貨安に転じると予想する。米連邦準備理事会(FRB)は9月にバランスシートの縮小を決定すると共に年内1回の追加利上げの方針を維持、来年には年3回の利上げが予想される。また欧州中央銀行(ECB)は量的緩和の縮小を10月に決断すると示唆しており、資産買い入れは18年初から段階的に縮小し、18年9月に買い入れ停止、19年には利上げに向かうと見込まれる。こうしたなか資金の流れが新興国から欧米に向かう展開が見込まれ、東南アジアおよびインドの通貨は軟調に推移するだろう。

以上の結果、先行きのインフレ率は年内まで足元の新興国通貨高の影響で横ばいで推移するが、18年に入ると内需の拡大に通貨安やエネルギー価格の上昇といった押し上げ要因が加わり、インフレ率は緩やかに上昇すると予想する(図表3)。

◆金融政策:年内は中立維持、18年に利上げも

東南アジア5カ国およびインドの金融政策は、低インフレ環境と海外経済の回復傾向が続いたことから米国の利上げが着実に進むなかでも緩和的な金融政策を中立で維持してきた(図表4)。しかし、国内経済が勢いにかける国では足元のインフレ圧力が後退したほか、自国通貨も安定して通貨防衛の必要性が薄れていたこともあり、追加の金融緩和に踏み切る動きが見られた。ベトナムは7月に、インドとインドネシアは8月に、それぞれ政策金利を0.25%引き下げている。

先行きは、欧米の金融政策正常化が進むなかで新興国からの資本流出圧力が高まるリスクを警戒し、各国中銀は金融政策を当面据え置くだろう。なお、ベトナムは中銀が物価と通貨の安定に加えて経済成長の後押しという時に矛盾し合う複数の目標の達成が求められているだけに、追加的な金融緩和に踏み切る展開が想定される。そして18年に入ると、中国経済の減速によって通貨が更に不安定化しやすくなる一方、各国ではインフレ率が上昇することから、通貨と物価の安定に向けてマレーシアやフィリピンといった国で調整的な利上げ(年内1回程度)を予想する。

◆経済見通し:輸出の増勢鈍化も底堅い消費と投資の復調で安定成長へ

東南アジア5カ国およびインド経済の先行きは、輸出が伸び悩むなかで景気の回復ペースが鈍化するも、底堅い消費と回復が遅れていた投資の復調で緩やかな成長が続くと予想する(図表5)。

世界経済は回復傾向が続いているが、18年は米国経済が拡大する一方、中国経済が減速に向かうと共に欧州・日本経済も鈍化すると予想される(当研究所予測)。またITサイクルもピークアウトしつつあり、米アップルの新型スマホ発売の影響が薄れるなかで電気電子機器の需要鈍化が明確になり、輸出の増勢は鈍化するだろう。もっともIoTやAI、車載電子などの需要は中期的に見込まれるほか、アジア地域で進む中国からの生産拠点の移転や外国人観光客の増加も輸出をサポートすることから、輸出の伸び率はプラスで推移するだろう。結果、純輸出の成長率寄与度は年内までプラスに働くものの、18年は内需拡大で輸入の伸びが輸出を上回ることから寄与度が縮小すると予想する。

内需は引き続き堅調な伸びが見込まれる。輸出の増加傾向が続くなか、民間投資は底堅い消費や資源価格の緩やかな上昇を追い風に企業業績が改善し、先行き不透明感が払拭されるなかで回復が遅れていた設備投資が徐々に上向くだろう。もっとも過剰設備を抱える一部の国では稼働率が低迷し、不良債権問題の解消も遅れていることから、投資の回復ペースは国によって差が出るだろう。また民間消費は継続的な賃金上昇と良好な雇用環境を背景に中間所得層が増加することから底堅く推移を予想する。インフレ率は当面安定して推移するが、18年には緩やかに上昇して実質所得が目減りすることから民間消費の伸びは17年と比べて若干鈍化するだろう。

公共部門はインフラ整備の進展によって公共投資が拡大を続ける一方、財政余力の乏しさから政府消費は伸び悩むと予想する。また金融政策は中立的な姿勢を続けることから更なる景気押上げ効果は期待できないだろう。

先行きの下方リスクについては、前回の見通しで懸念していた米国の保護貿易主義の動きは和らいできたものの、足元では欧米の金融正常化が本格化している。欧米の長期金利が上昇すれば、アジアなど新興国から資金流出の恐れがあるだろう。

また北朝鮮と米国の戦争リスクも警戒レベルが上がっている。国連の制裁に対して北朝鮮の挑発はエスカレートしており、仮に戦争が勃発すれば巻き込まれる可能性の高い韓国や日本などとの貿易取引に悪影響が出る可能性がある。

このほか、ASEAN各国ではテロの危険度が高まっている。5月にフィリピンのミンダナオ島で国軍とIS系組織が衝突し、ミンダナオ島では戒厳令が発動された。その後は国軍の掃討作戦により、IS系組織は劣勢にさらされてフィリピン国外に活動を広げようとしており、周辺国ではテロリスクが高まるだろう。テロ発生後の消費の減少を通じて設備投資が減少、そして所得が減少するといった負の連鎖を防げるかどうか、各国経済が依然として力強さに欠けるだけに重要なポイントとなる。

各国経済の見通し

◆マレーシア

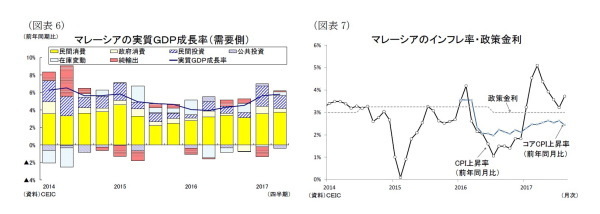

マレーシア経済は昨年半ばに底打ちし、17年前半の成長率は5%台後半まで加速している(図表6)。この景気回復は、輸出の好調が内需に波及したことが主因と見られる。昨年からの世界的なIT需要の拡大や中国との貿易取引の拡大により、マレーシアの輸出は電子製品(プリント基板や半導体等)、パーム油や原油、石油製品といった資源関連を中心に2四半期連続で+10%弱の高成長を続けている。こうした輸出の拡大を背景に企業の景況感が改善し、民間投資は+10%前後の高い伸びを記録している。インフレ率はガソリン価格の値上げによって年明けから+3%を上回って推移しているものの(図表7)、こうした輸出と投資の回復を背景に雇用・所得環境が改善しているほか、低所得者向けの現金給付策(BR1M)や消費者心理の回復も追い風となって、民間消費は+7%成長まで加速している。一方、緊縮財政を続けているために公共投資は低調に推移している。

17年後半以降のマレーシア経済は、当面は5%台の高めの成長ペースを維持するものの、18年末にかけて4%台後半まで減速すると予想する。世界経済は緩やかな回復を続けるものの、世界的な半導体需要は年末にピークアウトすると共に中国経済も減速に向かうなかで一次産品需要も落ち着いていくだろう。従って、輸出は当面好調を続けるものの、18年から増勢が鈍化しよう。従って、民間投資は輸出関連企業を中心に当面は増加傾向を続けるものの、18年は徐々に鈍化するだろう。

一方、民間消費は高水準の家計債務が重石となって一段の上昇こそ見込めないものの、BR1Mや雇用・所得環境の改善によって当面高めの水準を維持するだろう。また昨年からの原油価格の小幅上昇による原油関連収入の増加や景気回復による税収の増加を受けて、政府部門は漸く支出の拡大余地が生まれることになりそうだ。18年8月までに実施される総選挙を前に、政府はインフラ投資や低所得者対策などの支出を拡大させるものと予想され、これが18年の消費をサポートしよう。

金融政策は昨年7 月以降、据え置かれている。コアCPIは景気回復を受けて小幅に上昇したものの、概ね安定的に推移しており、現行の金融政策を当面維持することになりそうだ。もっとも今後は欧米の金融政策正常化で資本流出圧力が高まるなか、為替介入で対応しきれるほどの外貨準備を保有していないため、金融政策や為替取引・資本規制などで通貨の安定化を図る展開が予想される。

実質GDP成長率は、16年の4.2%から17年が5.5%と上昇するが、18年は輸出の増勢が鈍化して4.9%まで低下すると予想する。

◆タイ

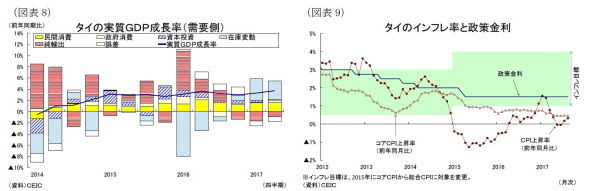

4-6月期の成長率は前年同期比3.7%増と、1-3月期の同3.3%増から上昇ペースが加速した(図表8)。直近2四半期の成長加速については在庫積み上がりの影響が大きく、一定程度割り引いて考える必要があるが、タイ経済は総じて財貨・サービス輸出の増勢拡大と底堅い民間消費を中心に緩やかな成長が続いている。まず財貨輸出は中国向けに農産品やハードディスク等の電子機械を中心に堅調に拡大しており、サービス輸出は昨年実施した違法格安ツアーの取締りの悪影響が和らいで外国人観光客数は拡大傾向にある。民間消費は、こうした観光業の回復や農業生産の拡大を背景に所得が向上したこと、また低インフレ環境が続いたことから底堅く推移している(図表9)。投資は、これまで低迷していた民間投資が4期ぶりにプラス転化する一方、景気の牽引役である公共投資が前期からの反動減で落ち込み、全体として低調に推移している。

17年後半以降のタイ経済は、横ばい圏の成長が続くと予想する。まずITサイクルのピークアウトと主要輸出先の中国経済の鈍化、バーツ高による輸出競争力の低下等を受けて、財貨輸出は年末ごろから鈍化しよう。従って、漸く回復の兆しが見えてきた民間投資は公共投資の呼び水効果によって回復傾向こそ続けるだろうが、輸出の増勢鈍化に製造業の稼働率の低さが加わって大幅な伸びは見込みにくい。

一方、公共投資は2.2兆バーツの大型インフラ整備事業計画の進展によって再び拡大傾向を続けるほか、サービス輸出も外国人観光客数が10%成長まで拡大することから、これらは引き続き景気の牽引役となりそうだ。また民間消費は高水準の家計債務が重石となるものの、ファーストカーバイヤー制度で需要の先食いが生じた自動車販売は5年間の転売禁止期限が終了して回復傾向を続けるほか、政府が打ち出しているコメ農家や低所得者向けに打ち出している支援策、バーツ高による低インフレの継続などが下支えとなって底堅く推移しよう。

金融政策は15年4月の利下げ以降、政策金利が据え置かれている。インフレ率は依然として中銀目標(2.5%±1.5%)の下限を下回っており、財務省からは緩慢な国内経済を刺激するためにバーツ高抑制策として金利の引下げが求められているが、中央銀行は応じない方針を示している。従って、中央銀行は政策金利を据え置き、現行の緩和的な金融政策を続けるものと予想する。

リスクは国内の政治的対立の表面化だ。コメ担保融資制度に関する職務怠慢の罪に問われていたインラック前首相は、8月の判決を前に国外に逃亡したため、有罪判決による支持者らの暴徒化は回避された。もっともタクシン派と反タクシン派の和解は進んでいない。これまで軍政が政治活動を禁止し、言論統制を強めるなど力で抑え込んできたが、18年に予定する総選挙の日程が近づくなかで対立が表面化する展開も予想される。

実質GDP成長率は16年の3.2%から17年が3.5%と若干上昇するが、その後は横ばい圏で推移して18年が3.4%と予想する。

◆インドネシア

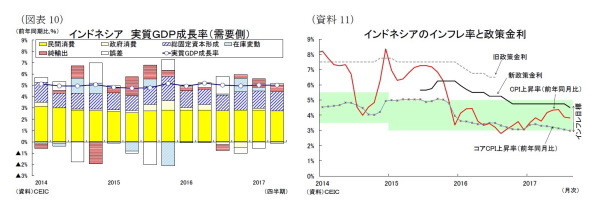

インドネシア経済は15年に下げ止まって以降、5%前後の緩やかな成長が続いている(図表10)。昨年は政府支出が拡大した後で税収不足を受けて落ち込んだほか、政府の改革ペースも失速するなど、政府部門の動向に景気が左右される面も少なくなかった。しかし、17年前半は5%成長で明確な回復傾向こそ見られないものの、中国向けの石炭やパーム油、ゴムなどの資源関連製品を中心に輸出が拡大を続けるなか、機械設備が大幅な落ち込みからプラス転化するなど、民間部門の存在感が増してきている。また政府部門は、政府消費こそ予算執行の加速で前年同期か高水準だったことの影響で4-6月期にマイナスに転じたが、政府のインフラプロジェクトが進展して建設投資は拡大している。なお、今年は断食明け大祭(レバラン)の開催時期が昨年の7月上旬から6月下旬に早まった影響もあり、インフレ率が電気料金や自動車登録料の値上げの影響を受けて上昇する中でも民間消費は堅調を維持する一方、輸出は営業日数が少ないために鈍化した(図表11)。

17年後半以降のインドネシア経済は、投資の回復が続いて5%台前半の緩やかな景気拡大を予想する。インフラ整備計画は大幅に拡充された17年度予算(16年補正予算対比22%増)に続いて18年度予算案(17年度補正予算対比2%増)でも重点配分されているほか、政府が土地収用を迅速化するための法令の施行によってインフラ事業を進展させやすくしており、公共投資の拡大が期待できそうだ。さらに5月には格付大手S&Pがインドネシア長期債を投資適格級に引き上げたほか、7月には政府がネガティブリストの改正でインフラ事業の外資規制緩和を発表するなど、海外資本が流入しやすくなっていることも民間投資の拡大に寄与しそうだ。

輸出は当面好調に推移するものの、主要輸出先である中国経済が今後減速に向かうなかで資源輸出が鈍化するだろう。もっとも輸出の増加傾向と投資回復が後押しとなり、建設業を中心に雇用・所得環境が改善するだろう。堅調な内需と通貨安を背景に物価が緩やかに上昇することは実質所得を押し下げるだろうが、GDPの約6割を占める民間消費は堅調を維持すると予想する。

政府消費は、一次産品価格の上昇によって歳入が伸びたことから今年後半の歳出拡大が見込まれる。2019年には議会選と大統領選を控えているだけに、18年後半には政治的な思惑からタックス・アムネスティ制度に継ぐ財源確保策を打ち出すなど支出拡大に向けて動くだろう。

金融政策は、中央銀行が8月に政策金利を0.25%利下げに踏み切った上、更なる利下げを示唆した。勢いを欠く景気に梃子入れを図るために年末にかけて0.25%の追加利下げを打ち出す可能性も高まっている。もっとも当研究所では、欧米の金融政策正常化を受けて資本流出圧力が強まることを踏まえて金融政策が据え置かれると予想する。

実質GDP成長率は16年の5.0%から17年が5.1%、18年がインフラ投資の進展によって5.2%と緩やかに上昇すると予想する。

◆フィリピン

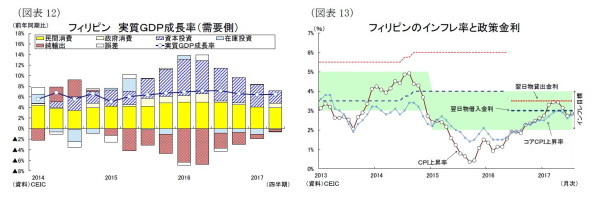

フィリピン経済は、16年の大統領選挙の関連特需からの反動減や政権移行に伴う予算執行の遅れにより、17年前半の成長率は6%台半ばまで鈍化した(図表12)。もっとも輸出は半導体需要の拡大と米国の景気回復によって電子部品やBPO(ビジネス・プロセス・アウトソーシグ)を中心に二桁成長が続いている。また民間消費は直近2四半期で鈍化しているものの、雇用・所得環境の改善傾向や海外出稼ぎ労働者からの送金の増加、緩和的な金融政策などが追い風となり、底堅く推移している。こうした輸出の好調と底堅い民間消費を背景にビジネス信頼感指数が高水準で推移しており、投資は民間部門を中心に高めの伸びを維持している。

17年後半以降のフィリピン経済は、投資主導で6%台後半まで成長率が上昇しよう。まずインフラ開発予算は17 年度予算で前年比13.8 %増に拡充されている上、18年は一段とインフラ投資が拡大し、公共投資は景気の牽引役となるだろう。政府は税制改革第一弾(間接税の増税と所得税の減税)を18年1月から施行する予定であり、インフラ整備計画「ビルド・ビルド・ビルド」の実行可能性は高そうだ。もっともインフラ整備計画で必要となる財源は税制改革と経済成長による税収増だけでは不足するため、政府債務は拡大するだろう。また建設資材や機械の輸入が増加して経常赤字が拡大、欧米の金融正常化も進むなかでペソ安が進むだろう。同国にとってペソ安は財・サービス輸出や海外送金の増加をもたらす一方で、輸入インフレが物価の上昇圧力になる。

民間消費は建設業やBPO産業を中心に雇用・所得環境の改善が続くこと、また海外経済の回復とペソ安の進行で海外出稼ぎ労働者の送金の増加が続くことから堅調な伸びを維持するだろう。もっともインフレ率は堅調な内需とペソ安による輸入コストの増大を受けて上昇するため、一定程度消費の重石となるだろう。18年に入ると、税制改革によって物価上昇が強まるほか、政策金利の引上げも予想され、消費の増勢は鈍化しよう。民間投資は公共投資の呼び水効果と旺盛な消費需要、輸出の増加傾向を受けて好調を維持するだろう。

外需は、財・サービス輸出がペソ安と海外経済の回復を受けて増加基調を続ける一方、力強い内需の拡大によって輸入が輸出の伸びを上回るものと見込まれる。結果、純輸出の寄与度は再びマイナス幅が拡大すると予想する。

実質GDP成長率は17年が6.5%と、大統領選挙関連の特需で押し上げられた16年の6.9%から低下するものの、18年が6.7%と上昇し、インフラ投資を中心に内需主導の力強い成長が続くと予想する。

◆ベトナム

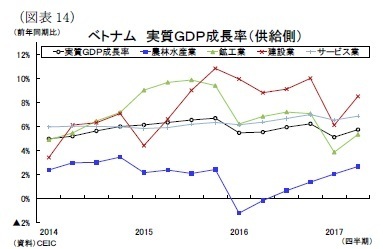

ベトナム経済は16年の成長率が前年比6.2%増と、15年の同6.7%増から低下し、当初の政府目標6.7%を下回るなど軟調に推移していたが、17年4-6月に入って回復ペースが加速した(図表14)。1-6月期の成長率は前年比5.7%増と、前年同期(1)の同5.5%増を上回り、1-3月期の同5.1%増からの回復が鮮明となった。景気の牽引役は二桁成長まで加速した製造業だ。海外経済の回復を背景に電子製品やアパレルなどの輸出が拡大、主にサムスン電子の新型スマホの製造が始まった影響が大きい。また同国は戦略的な生産拠点として外資系製造業の進出が多く、この対内直接投資が良好な雇用・所得環境をもたらしている。1-3月の月額平均給与は前年比8.4%増の高水準、4-6月の失業率は2.3%の低水準で推移しているほか、インフレ鎮静化も家計の実質所得向上に寄与しており、サービス業は卸売・小売や情報通信業を中心に堅調な伸びを続けている。さらに建設業は農業開発や交通インフラなどの投資拡大を受けて経済全体を大きく上回る成長が続いているほか、農林水産業も低水準ながら干ばつや塩害などで落ち込んだ前年からの回復が続いている。一方、鉱業は原油価格下落を受けて生産コストが割高な国内の油田が減産を続けており、経済全体を押し下げている。

17年後半以降のベトナム経済は、年内は前年を上回る成長が続くものの、18年に入ると成長ペースが若干ダウンするだろう。まず製造業は1-8月累計の対内直接投資の認可額が前年比45.1%と高水準であることから当面堅調に推移するだろうが、18年に入ると海外経済の減速を受けて輸出関連企業を中心に徐々に生産が伸び悩むと予想する。もっとも18年には欧州との自由貿易協定(FVFTA)発行が予定される。アパレルなどの軽工業品の投資は中期的な拡大が見込まれ、製造業は引き続き景気の牽引役となるだろう。また建設業は中銀の緩和的な金融政策を追い風に当面好調が続くものの、18年は政府が不動産バブル抑制策を打ち出す展開を予想しているほか、政府債務残高が法的上限に迫っており、公共投資が伸び悩むことから成長ペースが落ちるだろう。

一方、サービス業は製造業の生産能力拡張や賃金上昇(18年の最低賃金は約6.5%増)によって雇用・所得環境の改善が続くことから堅調を維持し、景気を下支えるだろう。もっとも先行きのインフレ率が上昇して家計の実質所得が目減りすることはサービス業の押下げ要因となるだろう。

農林水産業は前年の落ち込みからの回復局面が終わり、安定成長へシフトする。18年には欧州向けの農産品輸出に向けた増産傾向が強まり、前年を上回る緩やかな成長を予想する。

金融政策は、中央銀行が7月に14年3月以来となる0.25%の利下げと優遇分野への短期貸出金利の上限を0.5%引き下げた。さらに政府は中銀に対して年内までに貸出金利0.5%引下げ、年間の融資目標を従来の18%から21%に引上げるよう求めている。なお、上半期の貸出残高は前年比9.1%増に止まる。中銀は物価と通貨の安定に加えて経済成長の後押しという時に矛盾し合う複数の目標の達成が求められているために追加的な金融緩和や銀行への貸出指導を強化すると見込まれる。従って、通貨ドンは金融緩和による物価上昇や貿易赤字の拡大などから通貨安が進むだろう。

実質GDP成長率は、17年が6.4%と政府目標の6.7%を下回るものの、16年の6.2%からは上昇し、18年が6.3%(政府目標6.4~6.8%の方針)と小幅に低下すると予想する。

-----------------------------------

(1)ベトナムの成長率は例年年末に向けて上昇することから、ここでは前年同期の成長率と比較する。

-----------------------------------

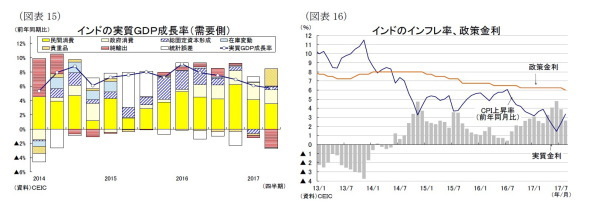

◆インド

インド経済は2015-16年が7%以上の力強い成長が続いたが、17年1-3月期は高額紙幣廃貨の悪影響が顕在化して成長率は前年同期比6.1%増まで低下、その後も回復が遅れるなかで今年7月に導入した物品サービス税(GST)導入に伴う混乱により4-6月期の成長率は同5.7%増となり、過去3年間で最も低い水準まで低下した(図表15)。民間消費はインフレの鎮静化(図表16)と農業生産の増加による農家の所得向上により底堅く推移していたが、4-6月期はGST導入を控えて企業が5~6月に節税目的で在庫削減を進めて一部で商品不足に陥ったほか、また消費者も自動車など値下がりが見込まれる商品を買い控えたことにより消費が鈍化した。また輸出は海外経済の回復によって1-3月期に同10.3%増まで急伸したものの、4-6月期に同1.2%増まで急速に低下した。また設備投資も景気の不透明感や銀行の不良債権問題、製造業の過剰設備などから回復が遅れた。一方、政府部門は支出の拡大を急ぎ、景気下支えを図っている。

17年後半以降のインド経済は、高額紙幣廃止とGST導入によって下振れた景気の持ち直しが続く。今年の南西モンスーンの雨量が不足気味であることから労働人口の約半数を占める農業従事者の所得向上は見込みにくいが、民間消費はGST導入前の買い控えの反動で7-9月期に持ち直し、その後も農民向け債務免除や消費者心理の改善から堅調に拡大しよう。18年は通貨安に伴う輸入インフレが押下げ要因となる一方、建設部門を中心に雇用が拡大して、消費は底堅く伸びを続けるだろう。

また民間投資は金融緩和による借入コストの低下やGSTや外資規制の緩和等のビジネス環境の改善が投資の追い風となるが、製造業の過剰設備や不良債権の問題が解消していないために当面伸び悩むだろう。18年にはGST導入に伴う物流コスト削減効果が顕在化し、投資は回復に向かうだろう。

一方、政府部門は高い伸びを維持すると予想する。GST導入によって政府の税収が増加しており、歳出拡大余地が出てきたかに見える。政府は17/18年度予算でインフラ整備の促進や地方経済の支援を中心に予算を拡充しており、引き続き景気を下支えるだろう。18年に入るとGST制度の国民への浸透や景気回復による税収増も見込まれ、政府は支出の拡大姿勢を更に強めるだろう。

輸出は短期的には増勢を強めるが、海外経済の成長ペースが鈍化するなかで伸び率が徐々に低下しよう。一方、堅調な内需により輸入が拡大し、純輸出は成長率に対してマイナスに働くだろう。

金融政策は、8月に追加利下げを実施したが、先行きは欧米の金融政策正常化によって金融市場が不安定化しやすくなるほか、物価も上昇傾向を続けることから政策を当面据え置くと予想する。

実質GDP成長率については、17年度は廃貨とGST導入の混乱によって16年度の7.1%から6.8%まで低下するが、18年度に7.5%まで回復すると予想する。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

斉藤誠(さいとう まこと)

ニッセイ基礎研究所 経済研究部

研究員

【関連記事 ニッセイ基礎研究所より】

・

【東南アジア経済】ASEANの貿易統計(9月号)~輸出はレバラン休暇に伴う下振れから再上昇

・

10年越しのGST導入 インド経済どう変わる?

・

【アジア・新興国】タイの生命保険市場(2016年版)

・

【アジア・新興国】東南アジア・インドの経済見通し~輸出の好調と投資の復調で回復が続く

・

【アジア・新興国】東南アジア・インドの経済見通し~当面は底堅い消費と金融・財政政策が支えに、輸出は徐々に回復へ