要旨

- 昨年9月以降、日銀金融政策は現状維持が続いており、市場で大きく材料視されることも無くなった。ただし、今後1年程度を見据えた場合、注目点は数多く存在する。

- 政策面で特に注目されるのは「長期金利目標の引き上げ、ETF買入れ減額はあるか?」という点だ。長期金利誘導目標は、「ゼロ%程度」で据え置かれているが、今後は米利上げ継続に伴う金利上昇圧力が高まることが予想される。さらに、超低金利に伴う副作用への警戒も高まりつつある。物価上昇率もプラスを維持するとみられることから、来年には誘導目標が引き上げられるとの観測もある。筆者の予想としては、よほど急速な円安が進むか、銀行収益等への副作用が増大しない限り、明確な目標の引き上げは実施されないと見ている。ただし、誘導目標の許容レンジ引き上げは十分有り得る。「ゼロ%程度」という目標は、範囲が明示されているわけではない。金利上昇局面で指値オペを見送るなどして、市場に許容範囲の上限拡大を織り込ませる方法を採ると予想している。

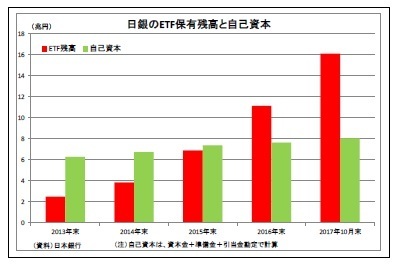

- ETF買入れの動向も注目される。現在のETF保有額は日銀の自己資本の2倍に達している。株価が順調に上昇しているなかでその必要性も薄れていると考えられ、近い将来、買入れペース減額に向かう可能性は十分ある。減額の有無に加えて、減額の際の方法も注目されるが、単純な減額は株価への悪影響が危惧されるため、メドに格下げしたうえで「未達でも問題ない」とのスタンスに変更する可能性が高いと見ている。

- 体制面では、日銀正副総裁人事が注目される。来年2月にかけて人事が本格化する見通しだ。金融緩和に前向きな人物が選ばれることは規定路線だが、緩和スタンスの強弱や緩和策の理想形は人によって多少差がある。大方の予想に反して、現執行部メンバー以外から総裁に選ばれた場合は、現行政策の継続性に不透明感が発生することになる。

トピック:不動の日銀、次の見どころは?

昨年9月に長短金利操作付き量的・質的金融緩和が導入されて以降、日銀金融政策は現状維持が続いている。景気が堅調に推移し、物価もプラス圏を維持するもとで日銀が現行政策を粘り強く継続するスタンスを示していることもあり、市場で日銀金融政策が大きく材料視されることも無くなった。ただし、今後1年程度を見据えた場合、注目点は数多く存在する。

◆物価上昇率は2%に向かうか?

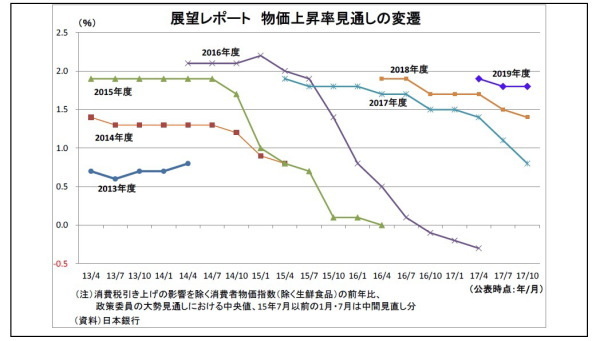

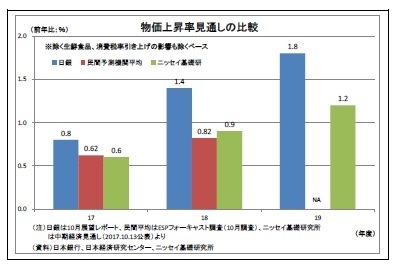

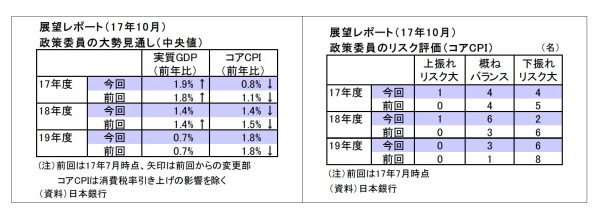

まず、金融政策の前提となる日本の物価上昇率が、日銀の見込み通り、2%に向けて順調に上昇していくのかという点については、2%からほど遠い状況が続きそうだ。日銀は10月の展望レポートにおいて17・18年度の物価上昇率見通しを下方修正する一方、19年度分は2%近辺に維持したが(結果、2%達成時期も19年度頃で据え置き)、各年度ともに民間予測機関などの一般的な見方と比べて明らかに高い。日銀は前向きな期待に働きかける狙いがあることや物価上昇のメカニズムを強く見る傾向があることなどから、これまでも当初は高い見通しを示し、実現性が乏しいことが明らかになるにつれて下方修正を繰り返すというパターンを続けてきた(表紙図表参照)。

今後も物価見通しを下方修正する可能性は高く、来年の7月か10月には達成時期も先送りせざるを得なくなりそうだ。

◆政策目標の変更はあるか?

日銀が物価目標達成の先送りを続けざるを得ないのは、そもそも2%という目標がわが国にとって高いことが影響している。目標を修正したり、複数化したりすることで実質的にハードルを下げれば、短期での達成も視野に入る。従って、その可能性はあるのかという点も注目されるが、現実的には難しいだろう。今更の目標変更は、日銀が「低い物価上昇率を許容した」、「緩和姿勢を後退させた」と見なされ、急激な円高・株安が進む可能性が高いためだ。そうなれば、再びデフレ圧力が高まることになる。

◆金融緩和の強化はあるか?

では、物価目標達成が見通せないなかで、日銀が目標達成に向けて緩和の強化(追加緩和や政策の枠組み変更)を行うかという点が次のポイントになるが、こちらも基本的にはなさそうだ。

既に緩和の余地が限られていることがその理由となる。量的緩和拡大のためには、買うものを探さなければならないが、国債は市中保有分の減少に伴って、現時点でもメドとする年間80兆円増のペースで買えていない。ETFも既に大規模(年6兆円増ペース)に買入れており、企業ガバナンスや日銀財務面での弊害が指摘されているため、さらに買入れペースを上げることは考えにくい。それ以外に日銀が買うべき大規模な資産は見当たらない。

また、政策金利の引き下げ(マイナス金利の引き下げor長期金利誘導目標の引き下げ)については、昨年の総括的な検証において、金利を下げすぎることの副作用を日銀自身が認めている(「長期や超長期の金利低下によって、保険や年金などの運用利回りの低下や退職給付債務の増加などの影響が出ており、経済活動に悪影響を及ぼす可能性には留意する必要がある」と指摘)ことから難しい。かといって、小幅に引き下げても効果は見込めない。

片岡委員が今回主張した15年国債利回りの引き下げについても、上記同様、総括的な検証の中で、日銀自身が金利を下げすぎることの副作用を認めていることに加え、「年限の長い金利の低下は効果が小さい」とも指摘していることから、支持が広がる可能性は低い。

残る手段としては、ヘリコプター・マネー(政府が永久国債を発行して日銀が買うなど)や外債購入といった劇薬に限られる。前者の場合は日銀の信認低下や過度な物価上昇、後者の場合は海外からの強烈な批判など様々な副作用が懸念されるだけに、実現のハードルは高い。

従って、日銀は、物価目標達成時期を先送りしても、「物価目標に向けたモメンタム(勢い)は維持されている」という理屈で、「追加緩和は不要」とのスタンスを続けそうだ。

◆長期金利目標の引き上げ、ETF買入れ減額はあるか?

むしろ、今後は金融緩和の縮小方向への変更、具体的には長期金利誘導目標の引き上げやETF買入れペースの減額が実施されるかどうかが注目される。政策面では、これが当面の最大の注目点になる。

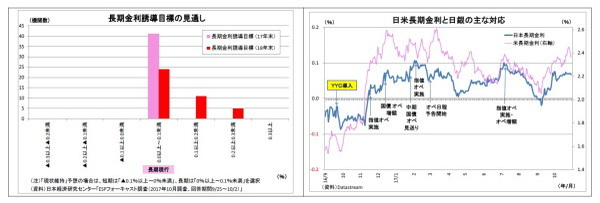

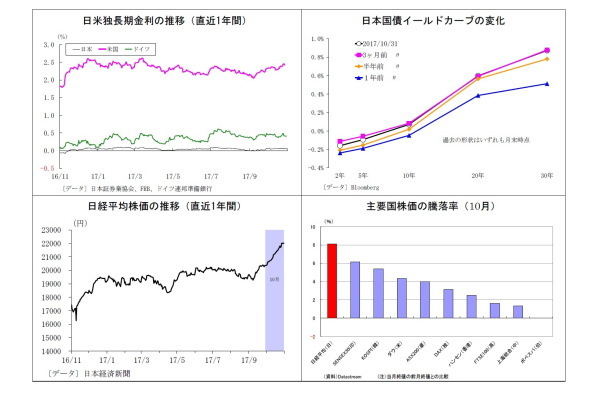

長期金利誘導目標は、現在「ゼロ%程度」で据え置かれているが、今後は米利上げ継続に伴う金利上昇圧力が高まることが予想される。さらに、超低金利に伴う副作用(銀行収益の悪化など)への警戒も高まりつつある。物価上昇率も2%には全く届かないが、プラスで推移することが予想される。従って、来年には日銀が長期金利誘導目標を小幅に引き上げるとの観測もあり、動向が注目される。

筆者の予想としては、よほど急速な円安が進むか、銀行収益等への副作用が増大しない限り、明確な目標の引き上げは実施されないと見ている。誘導目標を引き上げることは「利上げ=金融引き締め」と見なされるリスクが高いためだ。その場合、市場で円高・株安が進むことでデフレ圧力が高まり、物価目標から遠のくことになりかねない。政府が2019年度に消費税率引き上げを予定するなか、直前の景気の逆風となりかねないという意味でも目標引き上げにはリスクがある。

ただし、長期金利誘導目標の許容レンジを引き上げるという展開は十分有り得る。「ゼロ%程度」という目標は、具体的に何%から何%までと明示されているわけではない。現在は上限0.1%と見なされているが、それは直近の指値オペが0.1%を超えたタイミングで実施されたことを市場がそのように解釈しているためだ。誘導目標を小幅に引き上げるよりは、金利上昇局面で指値オペを見送るなどして、市場に許容範囲の上限拡大を織り込ませる方法の方がより安全だ。0.2%~0.3%までの上限引き上げであれば、「ゼロ%程度」の範囲内としても説明がつくだろう。

ETF買入れ(現在は年6兆円増のペースで買入れ)も近い将来に減額される可能性があり、その動向が注目される。

黒田総裁は、ETF買入れ総額は「株式市場の時価総額の3%程度」に過ぎないと述べているが、むしろ気になるのは日銀財務への影響だ。現在のETF保有額は自己資本の2倍に到達している。国債とは違い、ETFには満期がないため、一度購入してしまうと市場への悪影響を抑えながら保有額を圧縮することが難しい。株価が順調に上昇しているなかでその必要性も薄れていると考えられ、近い将来、買入れペースの減額に向かう可能性は十分ある。

ETF買入れ減額の有無に加えて、減額の際の方法も注目されるが、単純な減額は株価への悪影響が危惧されるため、メドに格下げしたうえで「未達でも問題ない」というスタンスに変更する可能性が高い。

◆日銀正副総裁人事はどうなるか?

日銀の体制面も節目を迎えるだけに注目度が高い。黒田総裁(~2018.4.8)、岩田・中曽両副総裁(~2018.3.19)の任期終了が迫っており、来年1月から2月にかけて、次期執行部を決める人事が本格化する見通しだ(ちなみに、前回の政府人事案が国会に提出されたのは2013年2月28日)。

市場では、安倍首相の信認が厚い黒田総裁の再任が本命視されているが、現執行部メンバーの中曽副総裁や雨宮理事のほか、本田駐スイス大使、伊藤コロンビア大教授などの名前が有力候補として挙がっている。

いずれにせよ、先月の総選挙で自民党が大勝し、安倍首相の指導力が維持されたため、今後もアベノミクスを支えるべく、金融緩和に前向きな人物が選ばれることは規定路線となった。しかしながら、緩和スタンスの強弱や緩和策の理想形は人によって多少差がある。とりわけ、大方の予想に反して、現執行部メンバー以外から総裁が選ばれた場合は、現行政策の継続性に不透明感が発生することになる。

日銀金融政策(10月):来年度にかけての物価見通しを下方修正

◆(日銀)現状維持

日銀は10月30日~31日に開催された金融政策決定会合において、金融政策を維持した。長短金利操作(マイナス金利▲0.1%、10年国債利回りゼロ%程度)、資産買入れ方針(長期国債買入れメド年間80兆円増、ETF買入れ年間6兆円増など)ともに変更はなかった。前回、長短金利操作に反対し、その動向が注目された片岡委員は、今回も反対を表明。「長期の金利を引き下げる観点から、15年物国債金利が0.2%未満(現在0.3%程度)で推移するよう長期国債買入れを行うことが適当である」と主張した。

会合終了後に公表された展望レポートでは、景気の総括判断を前回同様、「緩やかに拡大している」に据え置いた。同レポートにおける政策委員の大勢見通しでは、2017年度の実質GDP成長率を前回(7月)から小幅に上方修正する一方、17・18年度の物価上昇率を下方修正した。2%目標の達成時期については、「19年度頃」で維持している。

会合後の総裁会見では、これまでの金融政策について、「その時の実情やその先の見通しを踏まえて決定したものであり、それぞれ実体経済に対してポジティブな効果があった」、「最も適切な金融緩和をしてきた」と前向きに自己評価。出口の議論については、「あくまでもその時点での経済・物価・金融情勢を踏まえて行っていく」、「適切な時期に適切なコミュニケーションをするということは必要だと思うが、それを今の時点で行う段階ではない」と、これまで同様否定的な考えを示したうえで、「非伝統的な政策を行うと出口が必然的に難しくなるとか、大変なことになるというのも如何なものか」と、出口への懸念の高まりをけん制した。

また、物価目標達成前にイールドカーブを調整する可能性については、「達成する前に調整するのか、達成した後に調整するのかについては、その時の経済・物価・金融情勢による」と明言を避けたが、達成前の調整の可能性を否定しなかった。

株価が大幅に上昇するなかでも継続されているETF買入れを調整する可能性についての質問に対しては、具体的な手掛かりを示さなかった。一方で、最近、ETFの買入れペースが鈍っていることに関しては、「実際の買入れ額は市場の状況に応じて変動する」、「残高増加目標は「約6 兆円」と幅のある表現となっているし、目標の達成期間について特定の時点を定めているわけではない」と買入れペースの変動をある程度許容する姿勢を見せた。株式市場については、「過度な期待の強気化を示す動きは観察されていない」と述べ、特段問題視していないとの見方を示した。

なお、総裁は次期総裁の資質について問われ、「経済の状況、実態をよく踏まえること」、「経済や金融に関する理論的な理解を有していること」、「国際的な人的ネットワークを有していること」という3点を挙げた。

金融市場(10月)の振り返りと当面の予想

◆10年国債利回り

10月の動き

月初0.0%台後半スタートし、月末も0.0%台後半に。

月初、0.0%台後半でスタートした後、日銀オペで良好な需給が確認され、4日に0.0%台半ばへと低下。さらに、5日には衆院選への小池氏不出馬の報を受け、財政懸念後退から0.0%台前半に低下。その後は、良好な米経済指標や北朝鮮リスクへの警戒緩和によって10日に0.0%台後半へと上昇。中旬以降は、米予算決議案可決を受けて金利上昇圧力が高まったものの、衆院選での与党勝利に伴う現行緩和継続観測の高まりが上昇抑制に働き、0.0%台後半での膠着した推移に。次期FRB議長人事への思惑も定まらないなかで、月末にかけて0.0%台後半での推移となった。

当面の予想

足元は0.0%台半ば付近で推移。米経済指標は事前予測に対し上振れるものが目立っており、当面は利上げ観測の高まりに伴う米金利上昇が日本の金利上昇圧力になりそうだ。一方、北朝鮮による核・ミサイル実験やカタルーニャの独立問題など地政学リスクへの警戒は続くとみられ、金利の上昇抑制要因になる。また、0.1%が近づくと日銀の金利抑制策発動への警戒も高まるため、上昇余地は限定的にならざるを得ない。0.1%をやや下回る水準での推移となりそうだ。

◆ドル円レート

10月の動き

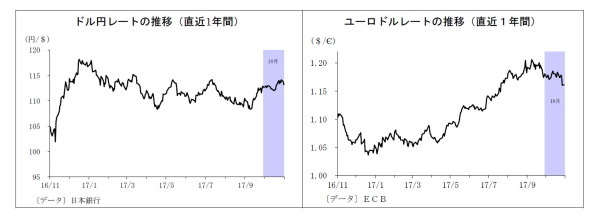

月初112円台後半でスタートし、月末は113円台前半に。

月初、好調な米経済指標や税制改革への期待から6日に113円台に乗せたが、北朝鮮情勢への警戒や米税制改革の不透明感の高まりから円が買われ、11日に112円台前半に下落。その後しばらく膠着した展開が続いたが、世界的なリスク選好や米上院での予算決議案可決を受けて20日には113円台前半に上昇。さらに23日には衆院選での与党大勝を受けて、金融緩和長期化観測から114円台となった。以降は、FRB次期総裁人事や税制改革の動向を睨んで様子見姿勢が強まり、月末にかけて113円台を中心とする一進一退の展開が続いた。

当面の予想

今月に入り、好調な米経済指標を受けてドルが強含んだが、次期FRB議長にパウエル理事が選ばれるとの観測からドル売りが入り、足元は113円台後半で推移。米経済指標は事前予測に対し上振れるものが目立っており、当面は利上げペース加速観測の高まりからドル高圧力が高まり安い。一時的に115円台乗せも有り得る。ただし、投機筋の円売りポジションは既に高水準に積み上がっているうえ、米税制改正や北朝鮮情勢の不透明感も強く、当面の円安余地は限定的になりそうだ。なお、次期FRB議長が今夜発表され、最有力と目されるパウエルFRB理事が正式に決定される見通しになった。ハト派のイメージから決定後にドル安に振れる可能性があるが、既に大方織り込まれているうえ、緩やかな利上げ路線は踏襲されるとの見立てから、反応は限定的に留まるだろう。

◆ユーロドルレート

10月の動き

月初1.17ドル台前半からスタートし、月末は1.16ドル台前半に。

月初、カタルーニャ住民投票での独立派勝利を受けて、ユーロが下落して始まった後、ユーロ圏の良好な経済指標を受けて4日に1.17ドル台後半に上昇。さらにECBの量的緩和縮小が意識されたことで12日には1.18ドル台後半まで上昇した。その後は1.17ドル台半ばから1.18ドル台前半で方向感のない動きが続いたが、ECB理事会とその後のドラギ総裁会見を受けて量的緩和の縮小が緩やかになるとの見方が強まり、27日に1.16ドル台前半へと急落。カタルーニャ情勢への警戒も重石となり、月末にかけて1.16ドル台での推移が継続した。

当面の予想

足元はややドル安圧力が高まり、1.16ドル台後半で推移。先月のECB理事会を経て、ユーロ圏の量的緩和は長引くとの観測が市場に浸透しつつあるほか、カタルーニャ情勢緊迫化への警戒も燻っており、ユーロを積極的に買う理由は特に見当たらない。しばらくユーロの上値が重い状況が続くとみられ、むしろ米利上げ観測の高まりに伴うドル高圧力によって、ユーロドルはやや弱含む可能性が高いと見ている。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野剛志(うえの つよし)

ニッセイ基礎研究所 経済研究部

シニアエコノミスト

【関連記事 ニッセイ基礎研究所より】

・

導入から1年、イールドカーブ・コントロールの評価~金融市場の動き(9月号)

・

日銀は物価目標の位置付けを再考すべき~金融市場の動き(7月号)

・

日銀、「6度目の正直」も困難か~金融市場の動き(5月号)

・

株価の過熱感がドル円上昇のハードルに~マーケット・カルテ11月号

・

ドル円、115円突破の条件~金融市場の動き(10月号)