シンカー:日銀が遂行している「長短金利操作付き量的・質的金融緩和」による超低金利政策の効果と副作用の評価はまだ定まっていない。日銀当座預金の残高にマイナス金利が付され、長期金利もかなり抑制されているため、金融機関は貸出や投資により積極的になり、景気刺激効果と円安効果があるというのが日銀の目論見であろう。一方、マイナス金利で日銀当座預金残高からの収入が減少し、超低金利環境で貸出利鞘の縮小するため、金融機関の収益構造が弱体化し、財務悪化が貸出や投資を消極的にしてしまう悪影響があり、かえって金融緩和の効果が反転(リバーサル)するという指摘もある。最終的に効果と副作用の評価を決するのは、企業が金融機関の貸出態度が緩和したとみるのか、引き締まってしまったとみるのかである。金融機関の経営状態が厳しいと企業が見れば、実際の貸出態度に変化はなくても、将来的に引き締まっていく不安が生まれ、企業活動は弱体化してしまう。信用サイクルの動きを示し、内需の動向を最も敏感に反映する日銀短観中小企業金融機関貸出態度DIが決することになる。中小企業貸出態度DIが上昇すると、信用サイクルが上向き、企業活動が活性化し、失業率が1年程度のラグをもって低下していくことが確認できる。確かに、現在のところ、中小企業貸出態度DIは上昇トレンドを継続しており、信用サイクルは上向き続け、日銀の現行の政策は副作用より効果の方が大きく、デフレ完全脱却への動きは順調であると判断できる。しかし、その上昇の勢いは既にかなり弱くなっているようにも見える。超低金利環境の期間が長ければ長いほど、金融機関の収益構造が弱体化し、財務悪化が問題となる副作用のリスクが大きくなる。よって、できるだけ早期に2%の物価目標に到達し、超低金利環境から脱却する必要がある。短観貸出態度DIの上昇を維持し、失業率の更なる低下とそれにともなう賃金上昇が物価上昇を加速させる状態につなげるためには、金融緩和政策の限界や副作用もマーケットなどで意識されていることを考えると、財政による景気対策や構造改革などによって企業のビジネス環境の改善を促進し、企業が楽観的な見通しが持てるようにする必要があろう。このDIは、金融機関の客観的な融資条件の変化ではなく、企業が主観的に貸出態度をどう見るのかを計るもので、その主観的な判断にはビジネス環境の改善が重要だからだ。

11月13日の講演で、黒田日銀総裁は「リバーサル・レート」について言及した。

「金利を下げすぎると、預貸金利鞘の縮小を通じて銀行部門の自己資本制約がタイト化し、金融仲介機能が阻害されるため、かえって金融緩和の効果が反転(リバース)する可能性があるという考え方です。」

日銀が遂行している「長短金利操作付き量的・質的金融緩和」による超低金利政策の効果と副作用の評価はまだ定まっていない。

日銀当座預金の残高にマイナス金利が付され、長期金利もかなり抑制されているため、金融機関は貸出や投資により積極的になり、景気刺激効果と円安効果があるというのが日銀の目論見であろう。

一方、マイナス金利で日銀当座預金残高からの収入が減少し、超低金利環境で貸出利鞘の縮小するため、金融機関の収益構造が弱体化し、財務悪化が貸出や投資を消極的にしてしまう悪影響があり、かえって金融緩和の効果が反転(リバーサル)するという指摘もある。

実際に、マイナス金利政策の評判は、金融機関だけではなく、金利収入が奪われる国民の間でも芳しくない。

最終的に効果と副作用の評価を決するのは、企業が金融機関の貸出態度が緩和したとみるのか、引き締まってしまったとみるのかである。

金融機関の経営状態が厳しいと企業が見れば、実際の貸出態度に変化はなくても、将来的に引き締まっていく不安が生まれ、企業活動は弱体化してしまう。

信用サイクルの動きを示し、内需の動向を最も敏感に反映する日銀短観中小企業金融機関貸出態度DIが決することになる。

上昇すれば日銀の勝ち、低下すれば日銀の負けとなる。

負けは、政府・日銀の共同目標である2%の物価上昇に向けて「長短金利操作付き量的・質的金融緩和」という手段はうまく働いていないことを意味し、枠組みを大きく変更する必要が出てくることになる。

景気・マーケットが持続的に好転していくための国内の必要条件は、総賃金が拡大し、内需回復の実感が生まれることである。

総賃金が拡大するためには、企業活動が活性化していかなければならない。

日本経済は既にサービス業中心になってきており、IT技術の進歩により製造業も在庫調整を短期間に行うことができるようになり、景気は在庫より信用サイクルが主導するようになってきていると考えられる。

雇用の過半を占め、雇用拡大を牽引するサービス業の中心でもある中小企業が事業の拡大に動き出すことができれば、失業率も改善していくことができるようになる。

よって、内需関連の指標の中で圧倒的に重要なのは、信用サイクルを鮮明に表す、日銀短観の中小企業金融機関貸出態度DIだと考える。

キャッシュ・リッチである大企業よりも中小企業の方が信用に敏感であるため、中小企業に対する貸出態度の方が信用サイクルの現状をうまく捉えることができると考えられる。

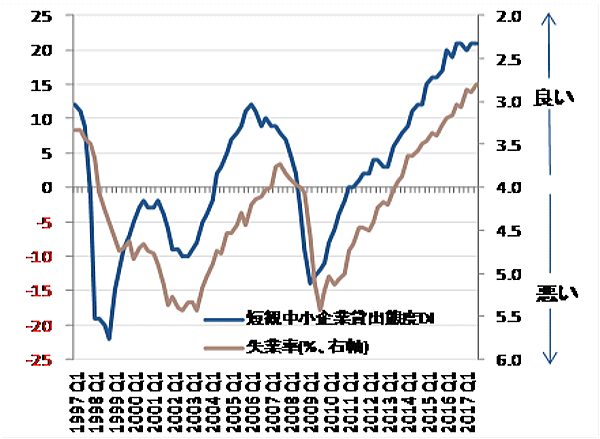

中小企業貸出態度DIが上昇すると、信用サイクルが上向き、企業活動が活性化し、失業率が1年程度のラグをもって低下していくことが確認できる。

デフレ完全脱却への動きが順調であるかは、中小企業貸出態度DIが持続的に改善し、失業率の更なる低下により総賃金が強く拡大して行くかにかかっている。

現在のところ、中小企業貸出態度DIは上昇トレンドを継続しており、信用サイクルは上向き続け、日銀の現行の政策は副作用より効果の方が大きく、デフレ完全脱却への動きは順調であると判断できる。

この議論に対する最も多い反論は、そもそも資金需要がないのに金融機関の貸出態度が緩和しても、景気やマーケットへの影響は限られるのではないかというものだろう。

内需の回復にとって重要である理由は三つある。

一つ目は、企業活動の回復には資金調達の安心感が不可欠だからだ。

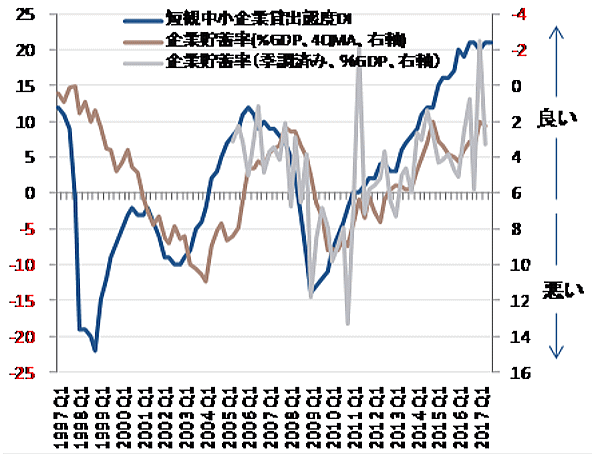

確かに、企業のデレバレッジを示し内需低迷やデフレの長期化の原因となっている企業貯蓄率がプラスという状況は、企業の資金需要がほとんどないことを意味する。

しかし、内需回復やデフレ緩和の循環的な動きが生まれるためには、企業の予備的貯蓄(いざという時のための流動性の備え)がより前向きな活動に取り崩され、企業活動が活性化(企業貯蓄率が低下)していかなければならない。

そのために必要なのが、金融機関や資本市場からいつでも資金調達ができるという安心感であると考えられる。

よって、その安心感が出てきたことは、厳しいといわれる中小企業(大企業に対して遅行するアンカー)でさえも貸出態度が緩いという実感が出てきた(中小企業貸出態度DIがプラスになった)ことで確認される。

実際に、企業貯蓄率は中小企業貸出態度DIがプラスになったところでピークアウトし、需要破壊の力である予備的貯蓄が衰え始め、内需回復が強くなる傾向が確認される。

資金繰りの容易さを背景に企業活動の回復が続き、いずれ企業貯蓄率がマイナスに正常化すれば、資金需要の復活とデフレ完全脱却となる。

二つ目は、企業間信用を拡大させるからだ。

取引先の資金繰りが厳しいと考えれば、貸し倒れのリスクがあるため、当然ながら企業は取引の現金決済を要求するだろう。

しかし、金融機関の貸出態度が全般的に緩和的で、取引先の資金繰りも安定しているという安心感があれば、企業は手形での取引を許容するだろう。

仕入れも手形ですることができるため、事業規模の拡大も容易となる。

企業間信用が拡大すれば、経済全体の取引量も拡大し、企業収益も拡大することになる。

中小企業貸出態度DIが上昇していくにつれて、企業は目先のキャッシュより売上高と投資の拡大に目を向けるようになると考えられる。

三つ目は、消費活動にも好影響があるからだ。

リスクテイク力が著しく衰えた日本経済の最後のリスクテイカーは、やはり中小企業のオーナー達であると考えられる。

雇用拡大を牽引するサービス業の中心は中小企業であり、高額消費や不動産投資のメインプレーヤーも中小企業のオーナー達であろう。

中小企業のオーナー達はバランスシートの大きさに比例する形でキャッシュフローも大きいことが多い。

中小企業貸出態度DIがプラスになったところで消費や住宅投資が回復するのも、中小企業のオーナー達の動きが活発になるからだと考えられる。

中小企業貸出態度DIが上昇していくにつれて、従業員の賃金や福利厚生、そしてオーナー達自信の交際費や消費・投資活動が拡大していくと考えられる。

黒田総裁は、「日本の金融機関は充実した資本基盤を備えているほか、信用コストも大幅に低下しており、現時点で、金融仲介機能は阻害されていません」と述べ、現時点では副作用は小さいことを指摘している。

確かに、中小企業貸出態度DIは上昇トレンドを継続しているように見え、黒田総裁の発言を裏付けている。

しかし、その上昇の勢いは既にかなり弱くなっているようにも見える。

黒田総裁は、「低金利環境が金融機関の経営体力に及ぼす影響は累積的なものであるため、引き続き、こうしたリスクにも注意していきたい」と警戒感も示している。

「長短金利操作付き量的・質的金融緩和」による超低金利環境の期間が長ければ長いほど、金融機関の収益構造が弱体化し、財務悪化が問題となる副作用のリスクが大きくなる。

よって、できるだけ早期に2%の物価目標に到達し、超低金利環境から脱却する必要がある。

1980年代後半のバブル期も、失業率が1987年の3%からその後の2%に低下していく局面で賃金上昇が強くなっていった。

デフレ完全脱却には、現在の3%程度の失業率を更に低下させていく必要がある。

短観貸出態度DIの上昇を維持し、失業率の更なる低下とそれにともなう賃金上昇が物価上昇を加速させる環境につなげるためには、金融緩和政策の限界や副作用もマーケットなどで意識されていることを考えると、財政による景気対策や構造改革などによって企業のビジネス環境の改善を促進し、企業が楽観的な見通しが持てるようにする必要があろう。

このDIは、金融機関の客観的な融資条件の変化ではなく、企業が主観的に貸出態度をどう見るのかを計るもので、その主観的な判断にはビジネス環境の改善が重要だからだ。

一方、副作用を恐れて、拙速に「長短金利操作付き量的・質的金融緩和」から離脱してしまい、企業やマーケットに金融引き締めと誤解されてしまえば、DIの低下に拍車をかけ、デフレ完全脱却の動きを阻害してしまうリスクが大きい。

図)日銀短観中小企業貸出態度DIと失業率

図)日銀短観中小企業貸出態度DIと企業貯蓄率

ソシエテ・ジェネラル証券株式会社 調査部

チーフエコノミスト

会田卓司

【編集部のオススメ記事】

・「信用経済」という新たな尺度 あなたの信用力はどれくらい?(PR)

・資産2億円超の億り人が明かす「伸びない投資家」の特徴とは?

・会社で「食事」を手間なく、おいしく出す方法(PR)

・年収で選ぶ「住まい」 気をつけたい5つのポイント

・元野村證券「伝説の営業マン」が明かす 「富裕層開拓」3つの極意(PR)