要旨

12月1日、ブラジル地理統計院(IBGE)が公表した7-9月期の実質GDP成長率は前期比0.1%増(季節調整値)と、3四半期連続のプラス成長となった。需要項目別では、前期から好調の続く民間消費が牽引するとともに、総固定資本形成が15四半期ぶりのプラス成長に転じた。

ブラジル経済は緩やかに回復しており、2017年は3年ぶりのプラス成長に転じることは確実である。2018年は民間消費が引き続き堅調に推移するとともに、総固定資本形成の回復によって成長ペースが加速すると予想するが、今後ブラジルが継続的に成長していくには、現在テメル政権が推し進めている構造的課題の解消が重要である。その意味では2018年10月に予定されている大統領選挙において、改革志向を引き継ぐ大統領が選出されるかどうかが注目される。

経済概況・見通し

◆(経済概況) 7-9月期の実質GDP成長率は3四半期連続プラス成長

12月1日、ブラジル地理統計院(IBGE)は、2017年7-9月期のGDP統計を公表した。7-9月期の実質GDP成長率は前期比0.1%増(季節調整値)と、前期の同0.7%増からは低下したものの、3四半期連続のプラス成長となった。

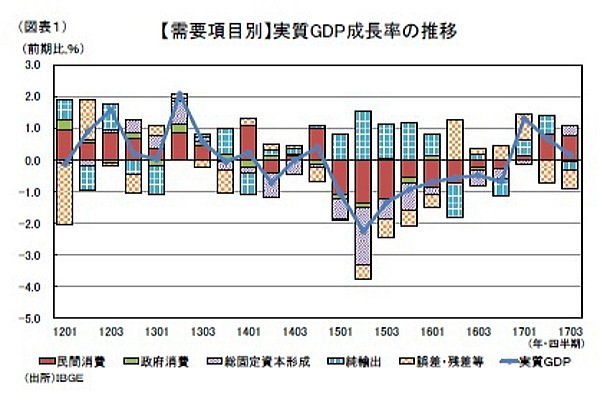

需要項目別に見ると、外需寄与度はマイナスに転じたものの、内需は前期から好調の続く民間消費が牽引した(図表1)。

GDPの約3分の2を占める民間消費は前期比1.2%増と3四半期連続のプラス成長となった。インフレ率の低下と金融緩和によって消費者のセンチメントが改善し、好調を維持している。

政府消費は同0.2%減と前期の同0.1%減からさらに悪化した。過去2年の景気後退による税収不足と16年末に成立した歳出上限法によって政府は歳出の抑制を余儀なくされており、低調が続いている。

総固定資本形成は同1.6%増と前期の同0.0%減から改善し、15四半期ぶりのプラス成長に転じた。公的部門においては政府消費同様、緊縮的な財政政策が足かせになったと見られるが、民間部門では住宅市場の活況が牽引したと推測される。

純輸出は輸出が同4.1%増、輸入が同6.6%増となった結果、成長率寄与度が▲0.3%ポイント(前期:同0.6%ポイント)と大きく悪化した。国内需要の回復が財輸入の増加につながった。

通関ベースで見ると、輸出は、前期に引き続きコモディティ価格の回復と数量ベースの増加による一次産品輸出額の増加が輸出総額を押し上げた。輸入は、内需の回復を背景に、資本財を中心に数量ベースで増加し、輸入総額を押し上げた。結果として、9月までの貿易収支黒字は1989年の統計開始以来最大の水準に達したが、足元では黒字幅は縮小している。

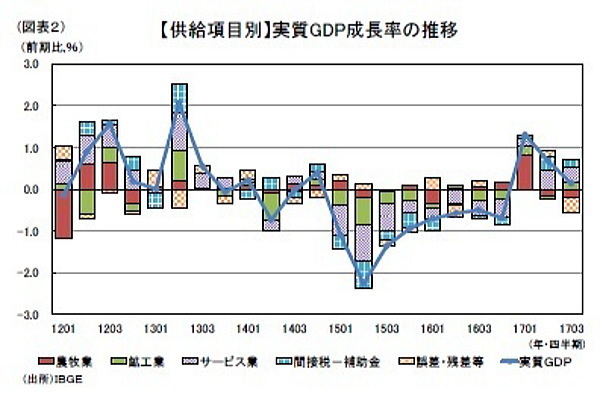

供給項目別に見ると、前期に引き続き農牧業がマイナス成長となったが、サービス業は引き続きプラス成長、鉱工業はプラス成長に転じた(図表2)。

農牧業は前期比3.0%減と前期の同2.3%減からさらに悪化した。米国産穀物の豊作による大豆やとうもろこしの価格低下が影響したと考えられる。

鉱工業は前期比0.8%増と前期の同0.4%減から改善した。鉱業が同0.2%増(前期:同0.2%減)、製造業が同1.4%増(前期:同0.2%増)、電気・ガス・水道が同0.1%増(前期:同2.0%減)、建設業が0.0%増(前期:同1.9%減)と全部門で改善した。

GDPの約6割を占めるサービス業は前期比0.6%増と前期の同0.8%増から悪化したものの、3四半期連続のプラス成長となった。保健衛生・教育が同0.2%増(前期:同0.2%減)、情報通信が同0.1%減(前期:同2.2%減)と改善した以外は、小売が同1.6%増(前期:同2.2%増)、不動産が同0.9%増(前期:同1.3%増)、金融・保険が同0.1%増(前期:同0.3%増)、運輸・倉庫・郵便が同0.0%減(前期:同0.9%増)、その他サービスが同0.2%増(前期:同0.9%増)と悪化した。

◆(今後のポイント) 18年は成長ペースが加速するも、大統領選挙が今後のブラジルの行方を左右する

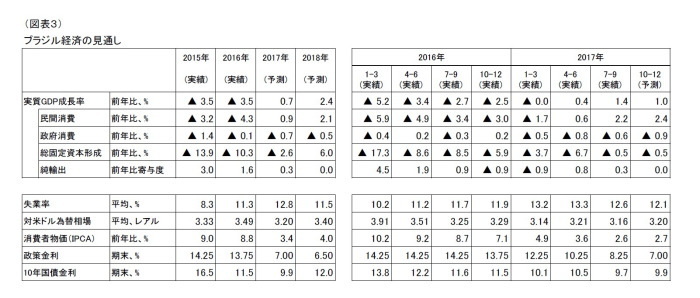

ブラジル経済は緩やかに回復しており、2017年は3年ぶりのプラス成長に転じることは確実である。また2018年は民間消費が引き続き堅調に推移するとともに、総固定資本形成の回復によって成長ペースが加速すると予想する(図表3)。しかし、2015年と16年の景気後退による影響で、2018年の実質GDPは2012年の水準にも及ばない見通しである。今後ブラジルが継続的に成長していくには、現在テメル政権が推し進めている構造的課題の解消が重要である。その意味では2018年10月に予定されている大統領選挙がブラジルの今後の行方を左右する大きな鍵となるだろう。

ブラジルは「ブラジルコスト(1)」に代表される構造的課題を多く抱えており、世界銀行が公表するビジネス活動の容易度ランキングにおいても190ヵ国中123位(2017)(2)となるなど、経済活動にも悪影響を与えている。

現行のテメル政権以前は2003年から16年にかけて、左派の労働者党(PT)政権が続いた。労働者党政権はポピュリズム的手法によって大衆の支持を確保し、政権を維持したが、その結果財政状況は大きく悪化した。2016年には、ルセフ元大統領が国家会計の不正に関わったとして罷免されると、当時副大統領であったブラジル民主運動党(PMDB,中道)のテメル氏が大統領となった。テメル大統領は緊縮財政と構造改革を掲げ、これまでに歳出上限法の成立と労働法の改正を実現した他、現在コンセッション方式のインフラ投資プログラムや年金制度改革に着手している。これらの痛みを伴う改革によって、テメル政権の支持率は低空飛行が続いているものの、海外投資家は期待を高めており、対内直接投資は堅調に推移している。

しかし、17年5月にテメル大統領の収賄疑惑が浮上して以降、改革は停滞しており、特に財政状況の改善に不可欠な年金制度改革の行方は不透明となっている。現在、テメル大統領の失職の可能性は低下しているものの、2018年10月の大統領選挙には出馬しない意向を表明しており、大統領選挙までに年金改革を実現できるか、また次期大統領が改革志向を引き継ぐか、注目されている(*3)。

-----------------------------

(1)複雑な税制、労働・雇用面での過剰な保護措置、不十分なインフラ整備などビジネス面での障害となるブラジルの制度や構造の総称。

(2)BRICsのその他国のランキング(2017)はロシア(40位)、中国(78位)、インド(130位)となっている。なお、日本は34位。

(*3)採決の日程が12月5日、6日に決まったものの、採決にまで至るかは不透明となっている。

-----------------------------

実体経済の動向

◆(民間消費) 低インフレによって、堅調に推移。今後は改正労働法による労働市場の底上げに期待

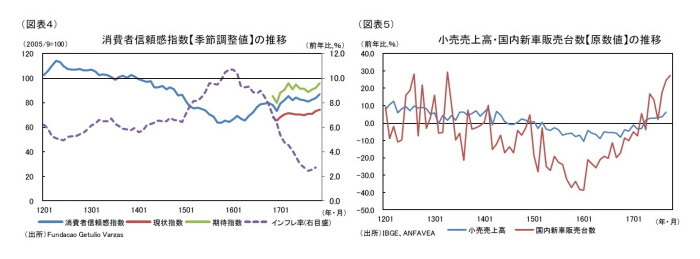

7-9月期の民間消費は前期比1.2%増となった。17年3月に引き出しが開始されたFGTS(勤続期間補償基金)(*4)による消費の押し上げ効果は4-6月期から若干剥落したと考えられるが、前期と同水準の前期比プラス成長(前期:同1.2%増)を維持しており、消費の回復は明確となった。その原因はインフレ率の低下に伴う消費マインドの改善である。2016年始から続くインフレ率の低下は2017年も続いており、8月には前年比+2.5%と1999年以来の低水準を記録した。消費者信頼感指数は、政治不安によって一時的に下落したが、足元では上昇傾向が続いている(図表4)。消費者の購買意欲の低下も底を打ち、小売売上高と国内新車販売台数は前年比増へと転じている(図表5)。

今後は、低インフレの継続と労働市場の改善によって民間消費は引き続き堅調に推移するだろう。

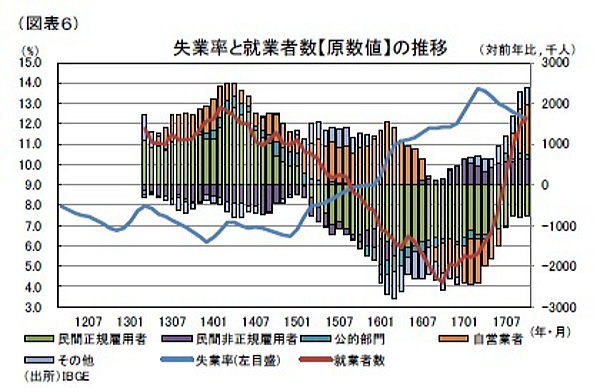

労働市場では、インフレ率の低下によって実質賃金は緩やかに上昇している。また、失業率についても17年3月をピークに低下が続いている(図表6)。ただし、就業者数の増加は主に民間非正規雇用者数の増加によるもので、失業率の低下による消費の押し上げは限定的なものだと考えられる。非正規雇用者数の増加は3月末に採決された改正労働者派遣法による影響が考えられる。同法によって派遣労働者の対象業務が従来より拡大されており、非正規雇用者数の増加に寄与していると推測される。

今後の注目点は、11月中旬に施行された改正労働法(*5)による影響である。従来の労働法は過度に雇用者に配慮した内容であり、その点では雇用者に有利に作用した側面もある。一方で、その内容から雇用者のモチベーションや生産性の低下を招いていたとの指摘もある。また従来の労働法は「ブラジルコスト」の代表事例として挙げられることも少なくなく、国内外の企業が雇用を躊躇する要因になっていたとも言われている。今回の改正は、雇用者の生産性向上や企業の雇用促進につながると考えられ、労働市場の底上げが期待される。そして、18年平均の失業率は11.5%まで低下すると予想する。

-----------------------------

(4)FGTSとは、労働者を不当な解雇から保護する制度であり、企業に労働者の前月の賃金の8%を退職手当として積み立てることを義務付け、労働者は正当な理由なく解雇された場合等に引き出しが可能となる。従来、自己都合退職の場合はFGTSを3年間引き出せなかったが、連邦政府は自己都合退職の場合でも3年以内の引き出しを認めるなど要件を一時的に緩和した。

(5)勤務時間の上限の拡大や解雇要件の緩和、パートタイムの残業が可能となるなどの改正が行われた。

-----------------------------

◆(総固定資本形成) 足元では底打ちの兆し。18年以降はインフラ投資プログラムの効果に期待

7-9月期の総固定資本形成(*6)は前期比1.6%増と15四半期ぶりのプラス成長となり、底打ちの兆しが見られる。これはSelic(政策誘導金利)の引下げに伴う貸出金利の低下と景況感の改善によって、民間部門の住宅投資と設備投資が回復していると考えられる。

今後は、Selicの引下げ幅の縮小や据え置きによって、貸出金利の低下も鈍化していくと予想されるが、景況感の改善によって、引き続き民間部門の投資は堅調に推移していくだろう。またテメル大統領の収賄疑惑等によって大幅に遅れているコンセッション方式のインフラ投資プログラムの効果が18年以降顕在化し、総固定資本形成を押し上げると期待される。

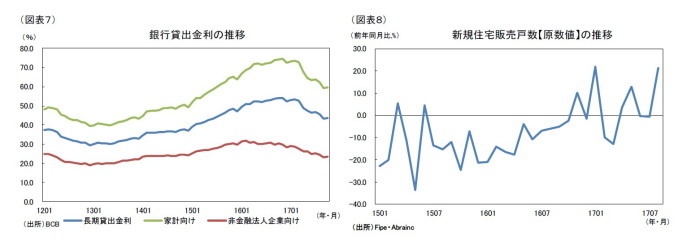

中央銀行がSelicの引下げを継続している中、銀行の貸出金利は、17年初をピークに低下傾向が続いている(図表7)。住宅市場では、過去2年の景気後退による住宅価格の下落と、貸出金利の低下、景況感の改善もあいまって、新規住宅販売戸数は活況となっている(図表8)。

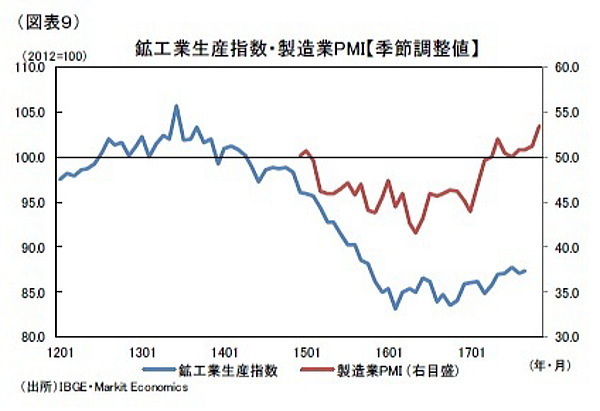

企業の設備投資についても、足元の経営者信頼感指数が景気判断の目安である50を上回っており、鉱工業生産は17年始以来増加傾向が続いている(図表9)。また、対前年比減少が続いていた資本財の輸入も8月・9月の2ヵ月連続で対前年比増加に転じるなど、底打ちの兆しが見られる。

一方で、公的部門については、過去2年の景気後退による税収不足と16年末に成立した歳出上限法(*7)が足枷となり、政府による投資は伸び悩んでいると見られる。また政府が16年9月に発表したコンセッション方式のインフラ投資プログラムの多くは、当初17年中に入札が実施される予定であったが、5月に発覚したテメル大統領の収賄疑惑等によって入札が大幅に遅れている。しかし、11月に連邦政府が再発表したAvancarプログラムによると、2018年末までに総額1309億7000万レアル規模のインフラ投資を予定しており、18年以降に総固定資本形成を押し上げることが期待される。

-----------------------------

(6)総固定資本形成の内訳は公表されていない。

(7)17年度から20年間にわたって歳出の伸びを前年の消費者物価上昇率以下に抑制する必要がある。

-----------------------------

◆(政府消費) 年金制度改革の行方次第では、景気に水を差す懸念も

政府消費は前期比0.2%減と5四半期連続で減少している。政府は深刻な財源難に陥っており、中央政府の9月までの基礎的財政収支赤字は1997年以降最悪の水準となった。今後は、財政悪化に伴う緊縮的な財政政策が景気に水を差す懸念がある。

政府は、歳入の増加に向けて7月に燃料税を大幅に引上げたほか、8月には中央政府の17年度(1-12月)及び18年度の基礎的財政収支の目標を下方修正、連邦公社の民営化を進めている。しかし、財政赤字の主因である年金制度改革の審議は停滞している。さらに法案の成立には上下院で2回ずつ5分の3以上の賛成を得る必要があるため、採決にあたって当初案からの譲歩を迫られており、実効性の低下が懸念されている。

また大手格付会社S&Pは、現在ブラジルのソブリン格付けを格下げ方向のクレジットウォッチ(*8)に指定しているが、改革が遅れた場合、格下げを行う文書を10月に送付したと報道されている。格下げとなった場合、金利の上昇を通じて利払費が拡大し、財政悪化に拍車がかかるだろう。そして、さらなる緊縮的な財政政策を迫られることになれば、政府支出による景気の下支えは期待できなくなるだろう。

-----------------------------

(*8)短期的(通常は90 日以内)に格付けに影響を及ぼす重大な出来事が予定されている時に、クレジットウォッチへの指定が行われ、状況や動向が見極められる。

-----------------------------

◆(純輸出) 輸出が好調に推移するも、今後は純輸出の寄与度は下落

純輸出の寄与度は前期比▲0.3%ポイントとマイナスに転じた。前期比の伸び率で輸入が輸出を上回り、その結果寄与度は低下した。今後は内需の回復に伴い、輸入がさらに伸びることから純輸出の寄与度は減少するだろう。

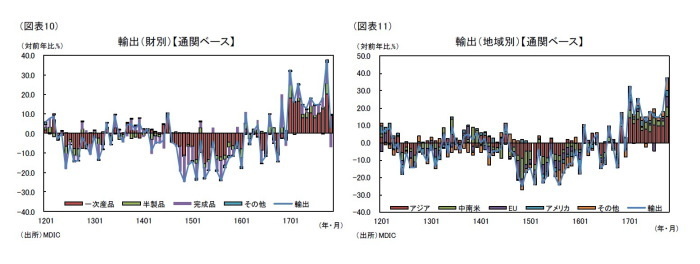

通関ベースで見ると、輸出は一次産品を中心に前年比で大きく増加している(図表10)。一次産品の輸出は、鉄鉱石や石油などのコモディティ価格の上昇と最大の輸出先である中国経済が堅調であるため、好調を維持している(図表11)。一方、輸入についても内需の回復に伴い、資本財や燃料・潤滑油を中心に前年比で大きく増加している。

貿易収支は大幅な黒字となっており、1-9月累計は統計開始以来最大の水準に達しているが、足元では黒字幅が縮小している。今後は内需の回復によって、さらに輸入が増加することが予想されるため、黒字幅はさらに縮小していくだろう。なお、3月中旬に発覚した食肉偽装事件による輸出への悪影響は予想通り、限定的であった。

物価・金融政策等の動向

◆(為替)米国の追加的な金融引締め策も、大きな変動はなし

為替は14年半ばから15年にかけて財政収支の赤字化や国営石油公社ペトロブラスを巡る汚職発覚等の内部要因と米国の利上げ観測の高まりや資源価格の下落といった外部要因によって、大きくレアル安が進行した。16年以降はテメル新政権への期待や、米国の利上げ観測の後退と資源価格の上昇によってレアル高が進行した(図表12)。17年以降も5月にはテメル大統領の収賄疑惑浮上で一時的にレアル安が進行したものの、その後は落ち着きを取り戻している。

今後は改革の動向と米国の追加的な金融引締め策(*9)次第ではレアル安が進行する懸念もあるが、ブラジルは世界でも有数の外貨準備残高を有しているため、中央銀行による為替介入によって大幅なレアル安とはならないだろう。17年平均は3.2レアル/米ドル、18年平均は3.4レアル/米ドルと予想する。

-----------------------------

(*9)当研究所では、17年は12月、18年は年3回ペースの追加利上げを予想している。

-----------------------------

◆(物価・金融政策・長期金利)インフレは鈍化し、金融緩和は継続へ

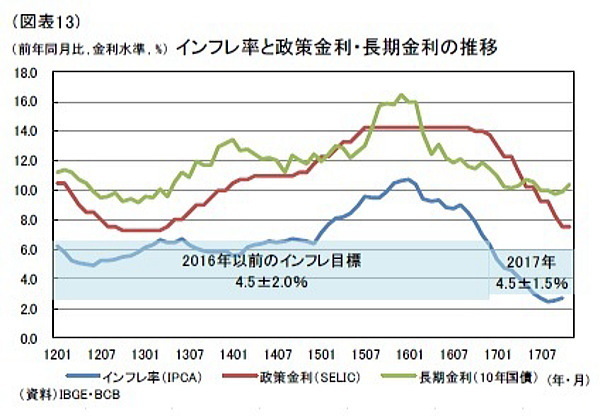

インフレ率は、15年にレアル安による輸入物価の上昇や天候不良による食料品の価格高騰、公共料金の値上げ等によって大きく上昇した。しかし16年以降は、これらの要因が徐々に解消されたため、インフレ率は大きく低下している。特に、17年は低インフレが進行しており、1月にはインフレ目標の上限である6.0%を、7月以降は下限である3.0%を下回っている。その要因は多くの品目で低インフレが進行していることであり、特に飲料・食料品が前年比マイナスとなっていることが大きい。足元では、10月の電気料金や燃料価格の値上げによって、一部品目にインフレ率上昇の気配が見られるものの、その影響は限定的で低インフレは継続し、17年平均は3.4%と予想する。18年はレアル安による輸入物価の上昇によってインフレ率は上昇するものの、大幅な上昇にはつながらず、18年平均は4.0%と予想する。

金融政策は16年10月以降、金融緩和が続いている。中央銀行はインフレ率の低下を背景に、11月にかけてSelicを9回にわたって計6.75%(14.25%→7.5%)引き下げている。Selic の継続的な引下げにも関わらず、低インフレは継続していることもあり、当初の予想より引下げ幅が拡大された。

10月のCopom(通貨政策委員会)では、経済状況が堅調に推移した場合、今後の金利引下げ幅の縮小を示唆している。12月のCopomでは引下げ幅は縮小するものの、2012年10月から13年4月まで適用された史上最低金利(7.25%)を下回る7.0%になると予想する。18年のSelicは1回もしくは2回の引下げによって6.5%になった後は据え置かれ、18年末は6.5%と予想する。

長期金利(国債10年利回り)は、16年以降低下傾向が続いており、17年5月にはテメル大統領の収賄疑惑浮上後によって急騰し、その後落ち着きを取り戻した。17年平均の長期金利は9.9%と、12年以来の10%を下回ると予想する。しかし、今後ブラジルのソブリン格付けが引き下げられた場合、長期金利が上昇することが懸念される(図表13)。18年平均の長期金利は財政悪化による影響と米国の追加的な金融引締めによって、12.0%まで上昇すると予想する。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

神戸雄堂(かんべ ゆうどう)

ニッセイ基礎研究所 経済研究部 研究員

【関連記事 ニッセイ基礎研究所より】

・ブラジルの4-6月期GDPは前期比0.2%増~民間消費の回復で景気拡大~

・ブラジル経済の見通し-緩やかな回復基調も政治リスク再燃懸念あり

・ブラジルの10-12月期GDPは前期比0.9%減~8四半期連続のマイナス成長~

・中国経済の見通し:2012年は8.7%、2013年は9.2%

・中国経済の見通し:2010年は9.8%、2011年は8.2%