要旨

金相場の上昇基調が鮮明だ。NY金先物価格は、昨日時点で1320ドル台と昨年年初から約170ドルも高い水準にある。本来、「安全資産」である金は株高局面で売られやすいが、昨年来、市場の利上げに対する懐疑的な見方を背景とするドル安と米長期金利低迷が追い風となってきた。また、市場に燻るリスクへの根強い警戒も金買いを促した。具体的には、北朝鮮や中東を巡る地政学リスクのほか、欧米の政治リスク、中国経済の減速、新興国からの資金流出懸念などだ。実際、世界の経済政策不確実性指数は高止まりしている。また、米国株は割高感を示す指標も多く、調整入りへの警戒も燻っているとみられる。世界最大の金ETFによる金保有量は、世界的な株高にもかかわらず横ばい圏を維持しており、投資家による「いざという時の保険」としての根強い金需要を示している。

一方、今後の金相場はやや下落する可能性が高いと見ている。今後も米経済は堅調に推移する可能性が高い。税制改革も成長率の押し上げに働くはずだ。物価が持ち直すことで利上げ観測も持ち直し、米長期金利上昇・ドル高を通じて金価格が押し下げられる。ただし、大幅な下落には至らないだろう。地政学・政治リスクは根が深く、容易に解消しない。また、米利上げ観測が高まる際には、株価の調整や新興国からの資金流出といった副作用が生じるリスクもある。これらリスクへの警戒感が下支えに働くだろう。春にかけて水準を切り下げた後、1250ドルを中心とする展開が続くと予想している。

ちなみに、最近注目度が高まっているビットコインと金はともに「無国籍通貨」の側面を持つが、「安全資産」という点では、金が圧倒的な優位性を持っていると考えられる。金は比較的価値が安定しており、長い歴史上「最高級の価値を持つ金属」という位置付けを維持してきたという信頼感もある。現物の裏付けがあるため、実際に手元に置いておくことも可能だ。今後も金の安全資産としての重要性は変わることはないだろう。

トピック:金相場の上昇は何を意味するのか?

金相場の上昇基調が鮮明になっている。NY金先物価格は、昨年12月20日から今年1月5日にかけて11日続伸し、昨日の終値は1320ドル台と直近底値である昨年12月12日の1241ドル台を約80ドルも上回る。また、期間をより長めにとって、昨年年初時点(1151ドル台)と比べた場合には、現在の水準は約170ドルも高い水準にある。

ドル安・米長期金利低迷が追い風に

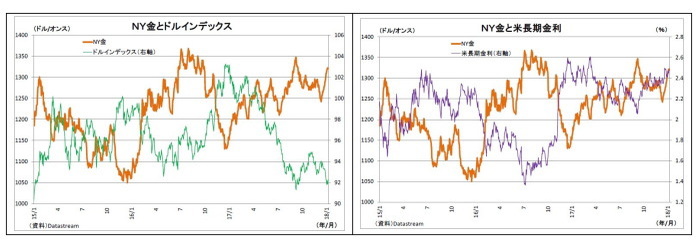

本来、「安全資産」である金は金融市場がリスクオフ(回避)に傾く際に買われやすい一方、リスクオン(選好)に傾く際には売られやすいという側面がある。従って、従来は米株価とNY金価格は逆相関の関係、すなわち、株価上昇局面では金が下落し、株価下落・調整局面では金が上昇するという関係性がみられたのだが、昨年以降は株価上昇にも関わらず金価格も上昇基調にある(表紙図表参照)。その理由は、金相場に追い風が吹き、その影響が株高という逆風を上回ったためと考えられる。

まず大きな追い風となったのはドル安だ。国の信用力に依存しない「無国籍通貨」である金は、世界の基軸通貨であるドルが下落する際には代替資産として買われる傾向が強い。また、国際金価格(NY金)はドル建てで取引されるため、ドル安になると割安感が強まって価格が上がりやすい。昨年来、FRBの段階的な利上げにもかかわらず、ドルの総合的な価値を示すドルインデックス(ドルの複数通貨に対する強弱を指数化したもの)は大きく下落し、金の価格を押し上げた。

また、米金利の低迷も金価格の支援材料となった。金は利子や配当といった収益(インカムゲイン)を全く生まない資産であるため、金利が上昇すると相対的な魅力が低下し、価格に下落圧力がかかる。昨年来、FRBの段階的な利上げにもかかわらず、米長期金利は低迷し、金の魅力が保持された。

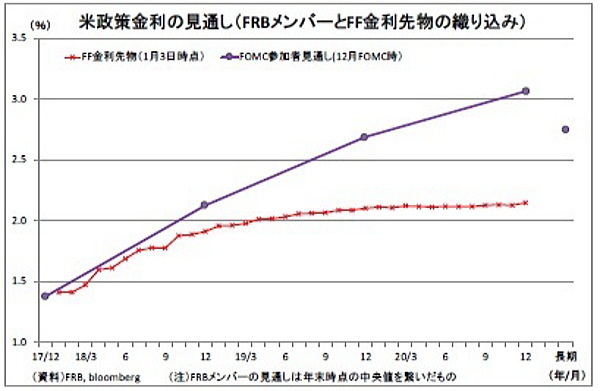

そして、これらドル安と米長期金利低迷の共通の背景にあるのは、米利上げ観測の低迷だ。FRBは今後2020年にかけてあと7回近くの利上げを示唆しているが、マーケット(FF金利先物)の織り込みは3回程度に過ぎない。「利上げは極めて緩やかだろう」という市場の観測が米長期金利の低迷に繋がり、金価格の支援材料となるとともに、長期金利低迷がドル安に繋がることを通じて、金価格の押し上げ圧力となった。

リスクへの警戒も金買いを促進

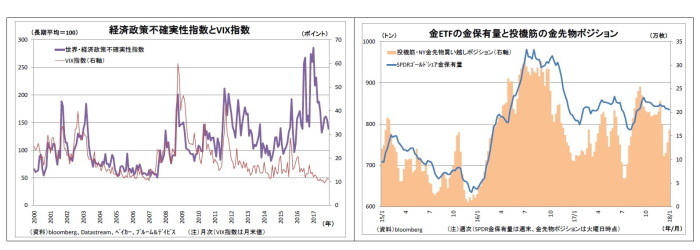

また、市場に燻るリスクへの根強い警戒も金買いを促したと考えられる。世界経済の回復ペースは持ち直しつつあり、株式市場は好感しているが、下振れリスクも数多い。具体的には、北朝鮮や中東を巡る地政学リスクのほか、トランプ政権の政権運営(極端な自国第一主義など)、欧州政治の混迷、英国のEU離脱、中国経済の減速、新興国からの資金流出懸念などが挙げられる。

実際、米株式市場の警戒感を示すVIX指数は低位で安定しているが、新聞報道などから経済政策の影響による先行き不透明感を算出した世界の経済政策不確実性指数は依然として高止まりしている。

また、米国株は史上最高値付近にあるが、既に割高感を示す指標も多いだけに、一部では調整入りへの警戒も燻っているとみられる。

世界最大の金ETFであるSPDRゴールドシェアの金保有量は、世界的な株高にもかかわらず横ばい圏を維持しており、投資家による「いざという時の保険」としての根強い金需要を示している。

金相場の行方

このように上昇してきた金相場だが、今後の展開はどうなるだろうか?

筆者は、先行き一年程度の期間を念頭に置くと、やや下落する可能性が高いと見ている。なぜなら、これまで金価格を押し上げてきた。ドル安・長期金利低迷という環境に変化が現れると見ているためだ。

これまで、米国では物価の低迷が続き、FRBが重視するPCEデフレーター(食料品・エネルギーを除いたコア)は直近11月で前年比1.5%に過ぎない。ただし、今後も米経済は堅調に推移する可能性が高い。昨年末に成立した税制改革も成長率の押し上げに働くはずだ。景気の加速を受けて物価上昇率が持ち直すことで市場の利上げ観測も持ち直し、米長期金利上昇・ドル高が進むだろう。これらは金価格の押し下げに作用する。

ただし、大幅な下落には至らないと見ている。地政学リスクや政治リスクは根が深く、容易に解消しない。また、米国の利上げ観測が高まる際には、株価の調整や新興国からの資金流出といった副作用が生じるリスクもある。これらリスクへの警戒感が、金価格の下支えに働くだろう。

具体的な金価格のイメージとしては、春にかけて水準を切り下げた後、1250ドルを中心とする展開が続くと予想している。

補足:金とビットコイン

ちなみに、最近注目度が高まっているビットコインと金はともに国の信用力に依存しない「無国籍通貨」での側面を持つという点で一致している。ただし、「安全資産」という点では、金が圧倒的な優位性を持っていると考えられる。ビットコインは値動きがあまりに激しく、価値の保蔵に適していない。また、市場のリスク回避局面で価値が保たれる保証もない。一方、金も値動きこそあるものの、さほど大きくなく、長い歴史において「最高級の価値を持つ金属」という位置付けを維持してきたという信頼感もある。また、現物の裏付けがあるため、実際に手元に置くことも可能だ。

今後も金の安全資産としての重要性は変わることはないだろう。

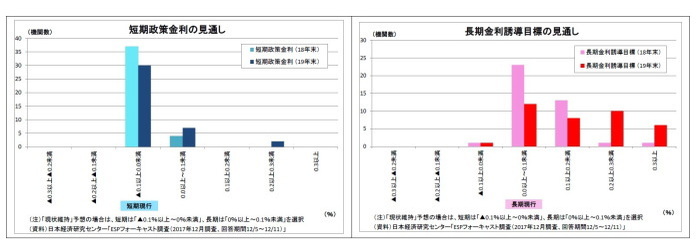

日銀金融政策(12月):政策調整の観測を打ち消し

(日銀)現状維持

日銀は12月20日~21日に開催された金融政策決定会合において、金融政策を維持した。長短金利操作(マイナス金利▲0.1%、10年国債利回りゼロ%程度)、資産買入れ方針(長期国債買入れメド年間80兆円増、ETF買入れ年間6兆円増など)ともに変更はなかった。就任以降、長短金利操作に反対している片岡委員は、今回も反対を表明。「10年以上の国債金利を幅広く引き下げるよう、買入れを行うことが適当である」と主張した。前回会合での「長期の金利を引き下げる観点から、15年物国債金利が0.2%未満(当時0.3%程度)で推移するよう買入れを行うことが適当である」との主張から表現は曖昧化したが、その主旨は変わらないとみられる。

声明文では、景気の総括判断を前回同様、「緩やかに拡大している」に据え置いたが、個別項目では、設備投資と個人消費の判断を上方修正した。

会合後の総裁会見で黒田総裁は、政策調整の観測を呼んだ11月の「リバーサル・レート」発言について、「長短金利操作付き量的・質的金融緩和という金融政策の新しいフレームワークについて、外国の人に分かりやすく説明をするうえで、(中略)色々な学者の方の理論を引用しながらご説明したのであり、何か変化があったわけではない」、「(現行緩和について)見直しが必要だとか、変更が必要だということは全く意味していない」と説明し、観測の打ち消しを図った。金融仲介機能に関しても、「現時点で問題が生じているとは全く考えていない」し、「近い将来に何か問題が生じるとは考えていない」との見方を示した。

最適なイールドカーブの考え方については、「景気がよいからそろそろ金利を上げるかとか、そうした考えはなく、2%の物価安定目標を達成することとの関連でみていく」、「経済・物価・金融情勢を踏まえて適切なイールドカーブを形成する」としつつも、「今のイールドカーブは最も適切な効果を発揮している」と評価した。

ETF買入れについては、「(買入れを通じた)リスクプレミアムへの働きかけは、これまでのところ、大きな役割を果たしてきている」と前向きに評価する一方、「現時点で金融的な行き過ぎが起こっているとか、バブルになっているという状況ではない」とし、今後の買入れ方針に関する手掛かりは与えなかった。

今後の金融政策については、2%の物価目標達成が依然として見通せない状況が長く続くため、日銀は「モメンタムは維持されている」という主張を繰り返すことで、長期にわたって現行の金融政策を続けるとみられる。

ただし、最近の日銀首脳部には従来よりも副作用に配慮する姿勢が感じられる。従って、副作用を事前に防止し、粘り強くイールドカーブ・コントロールを続けるために、今年の春以降、長めの金利の上昇を促す微調整を行う可能性が高いだろう。長期金利目標を「0%程度」に据え置いたまま、従来よりも長期・超長期金利の上昇を許容する方法や、目標の対象を10年債から5年債等に変更することで長期・超長期金利の上昇を促す方法を採ると考えられる(メインシナリオは前者と予想)。たとえ日銀が名目金利の上昇を許容したとしても、予想物価上昇率の持ち直しを強調することで、「実質金利は上がっておらず、金融引き締めにはなっていない」との説明を持ち出してくるとみている。

また、ETFの買入れペース(年6兆円増)についても減額に踏み切る可能性が高い。その際は国債買入同様、目標を維持したままでステルス的に買入れペースを落とし、既成事実化していく手法を取ると予想している。

金融市場(12月)の振り返りと当面の予想

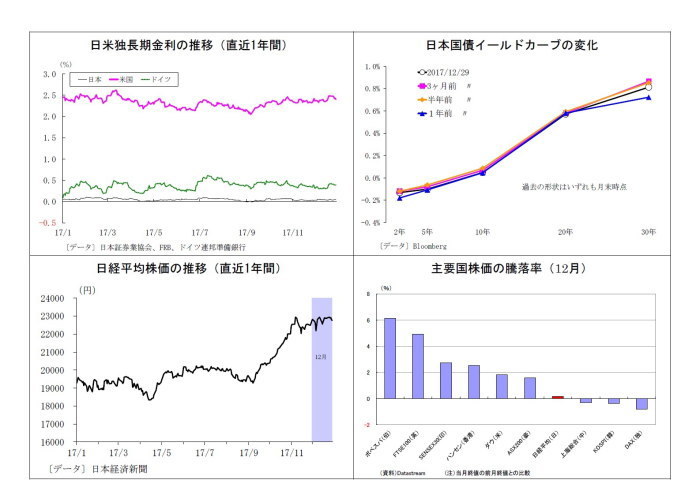

10年国債利回り

12月の動き 月初0.0%台前半でスタートし、月末は0.0%台半ばに。 月初、0.0%台前半でスタートした後、10年債の入札が弱めの結果となったことで、5日に0.0%台後半へと上昇。しばらく0.0%台半ばでの推移が続いた後、5年債入札が順調な結果となったことを受けて12日に0.0%台前半へ低下。その後は0.0%台前半から半ばでの展開となったが、米国で税制改革法案が可決され、米長期金利が上昇したことを受けて、21日には0.0%台後半に。しかし、良好な需給環境が意識され翌日には再び0.0%台半ばに低下し、月末にかけて0.0%台半ばでの推移が継続。膠着感の強い1カ月となった。

当面の予想

本日、日銀のオペ減額を受けてやや上昇し、足元は0.0%台後半にある。今後も日銀オペの動向には注意が必要だが、現時点で日銀が大幅な金利上昇を促すことは想定しづらい。また、米長期金利は税制改革法案の成立を受けて0.1%ほど上昇したが、目先にさらに大幅な上昇を促すような材料は見当たらない。従って、米国発の金利上昇圧力も限定的となり、当面は金利が上がりづらい地合いが続くだろう。0.0%台半ばから後半での一進一退の展開を予想する。

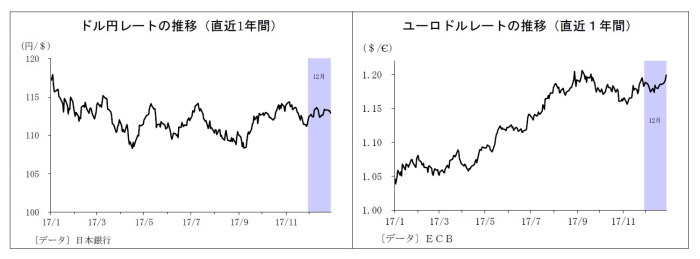

ドル円レート

12月の動き 月初112円台前半でスタートし、月末は112円台後半に。 月初、112円台での推移を経た後、米つなぎ予算の成立や税制改革手続きの進展を受けてドルが買われ、8日に113円台前半に。堅調な雇用統計結果を受けた11日には113円台後半へと一段高に。その後はFOMCで来年の利上げ見通しが据え置かれたことを受けてドル売りに転じ、14日には112円台に下落。月下旬には米税制改革が可決されたことでドルが再び買われ、21日には113円台前半に上昇、その後も113円台前半での推移となったが、月末は北朝鮮リスクへの警戒からリスク回避的に円が買われ、112円台後半で着地した。

当面の予想

今月に入り、世界的なリスク選好地合いと堅調な米雇用統計を受けてやや円安ドル高が進み、一旦113円台に乗せたが、本日、日銀オペの減額を受けて円高に振れ、足元は112円台後半にある。先月末の米税制改革法案成立は米景気・物価の押し上げ要因であるほか、米企業による米本土への資金還流を促す意味においてもドル高要因となる。ただし、効果の顕在化にはしばらく時間がかかるため、当面は様子見の時間帯になりそうだ。115円の節目はまだ遠い。株価の調整や地政学リスクの緊迫化などで市場がリスク回避に傾く場面において、一時的に円高に振れる場面も想定される。

ユーロドルレート

12月の動き 月初1.18ドル台後半からスタートし、月末は1.19ドル台後半に。 月初、英国のEU離脱を巡る不透明感や米税制改革への期待からユーロ安ドル高が進み、8日には1.17ドル台前半に。その後一進一退を経た後、FOMCで来年の利上げ見通しが据え置かれたことを受けてドルが売られ、14日には1.18ドル台半ばに上昇。以降は米税制改革の可決を受けたドル高圧力とドイツ債利回り上昇に伴うユーロ高圧力が拮抗する形で1.18ドル台での展開が継続。月末は原油高に伴い資源国通貨に対するドル売りが対ユーロにも波及したことや、良好な独経済指標を受けてユーロ高が進み1.19ドル台後半で着地した。

当面の予想

今月に入り、良好な欧州経済指標やドルの伸び悩みを受けて1.20ドル台に乗せたが、その後持ち高調整が入り、足元は1.19ドル台後半で推移。ユーロの高止まりが続いているが、ECBの政策変更はしばらく無いこと、投機筋のユーロ買いポジションが大きく積み上がっており、利益確定売りが入りやすいこと、ドイツでの連立交渉や3月のイタリア総選挙を巡って政治リスクへの警戒が燻りやすいことから、ユーロは今後弱含む可能性が高いとみている。とはいえ、ドル高圧力も限定的に留まりそうなため、ユーロが大きく下落することもないだろう。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野剛志(うえのつよし)

ニッセイ基礎研究所 経済研究部 シニアエコノミスト

【関連記事 ニッセイ基礎研究所より】

・2018年はどんな年? 金融市場のテーマと展望~金融市場の動き(12月号)

・エネルギー版エンゲル係数が上昇~原油高に圧迫される地方の家計

・導入から1年、イールドカーブ・コントロールの評価~金融市場の動き(9月号)

・金相場の先行きはどうなる?~金融市場の動き(3月号)

・ユーロ急騰、持続性はあるか?~金融市場の動き(8月号)