要旨

プラチナ価格が金(Gold)価格を下回る状況が長期化している。2015年初に両者の価格が逆転(プラチナ<金)してから、3年以上にわたって逆転現象が続いている。過去には2011年秋から2013年初にかけてもプラチナ価格が金価格を下回っていたが、一年余りで逆転現象は解消していた。また、当時は両者の価格差が最大200ドル/オンス程度であったのに対し、足元では400ドル/オンス程度(金が約1300ドル/オンス、プラチナが約900ドル/オンス)にまで拡大しており、強弱感がより鮮明になっている。

そして、このプラチナ価格と金価格の逆転長期化は、投資における貴重な教訓を示唆している。

プラチナと金の価格逆転が長期化

1|際立つプラチナの弱さ

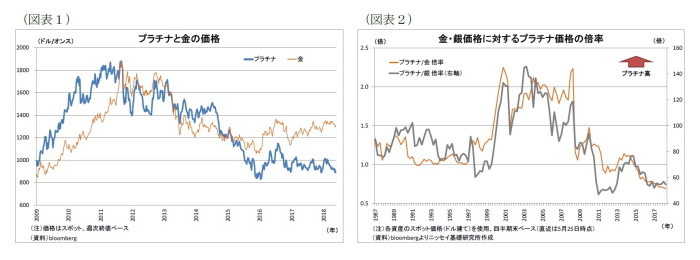

プラチナ価格が金(Gold)価格を下回る状況が長期化している。2015年初に両者の価格が逆転(プラチナ<金)してから、3年以上にわたって逆転現象が続いている(図表1)。過去には2011年秋から2013年初にかけてもプラチナ価格が金価格を下回っていたが、一年余りで逆転現象は解消していた。また、当時は両者の価格差が最大200ドル/オンス程度であったのに対し、足元では400ドル/オンス程度(金が約1300ドル/オンス、プラチナが約900ドル/オンス)にまで拡大しており、強弱感がより鮮明になっている。

近年、トランプ政権発足に伴う地政学リスクの上昇などが安全資産とされる金価格の追い風になっている面はあるが、「金が強くなった」というよりも、むしろ「プラチナが弱くなった」という側面が強い。実際、プラチナ価格を他の貴金属価格で割った倍率を計算してみると、金だけでなく銀に対する倍率も低下しているほか(図表2)、パラジウムなどに対しても低下が鮮明になっている。

2|プラチナ価格下落の背景

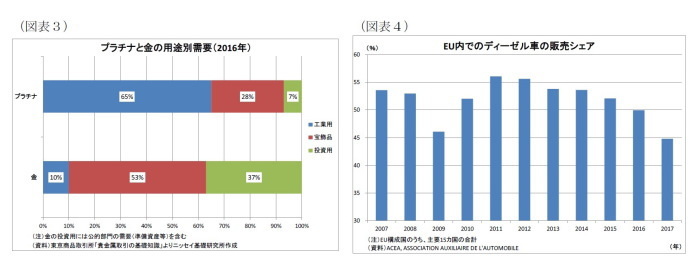

では、なぜプラチナ価格は相対的に下落したのだろうか。一つはディーゼル車の販売減少だ。日本の消費者の間では、「プラチナ=宝飾品」というイメージが強いが、プラチナ需要の65%(2016年)は工業用であり、宝飾品と投資用需要が大半を占める金とは構造が大きく異なる(図表3)。なかでもディーゼル車の排ガス触媒向け需要がその大半を占めているが、2015年に欧州の大手自動車メーカーによる排ガス不正問題が発覚して以降、不信感の広がりから主力の欧州市場で消費者のディーゼル車離れ(ガソリン車へのシフト)が起こった(図表4)。

主用途であるディーゼル車の売れ行きが鈍る中、市場ではプラチナ需要が減少するとの観測が強まり、プラチナ価格は大きく下落することになった。

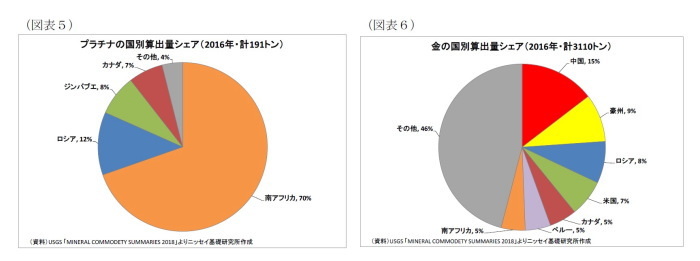

また、南アフリカの通貨であるランドの下落もプラチナ価格下落に繋がっている。産出量が多くの国に分散している金と異なり、プラチナの産出量は南アフリカだけで全体の7割を占める(図表5・6)。

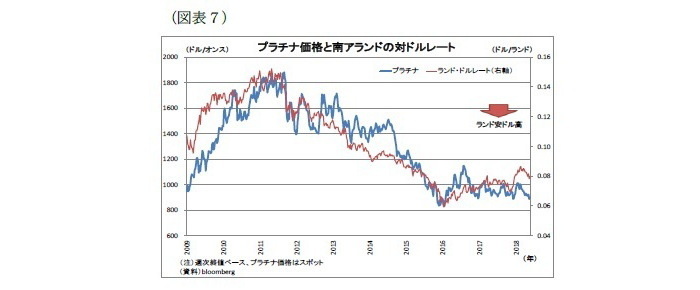

南アフリカランドの為替レートは、南アフリカ経済の低迷やズマ政権のもとでの政治の混乱を受けて、下落基調が続いてきた。足元の対ドルレートは、直近ピークであった2011年前半からほぼ半分に減価している(図表7)。ランド安ドル高が進むと、南アフリカに所在するプラチナ鉱山の輸出採算が改善することで市場の増産観測が強まり、プラチナ価格の下落に働いてきた。

以上、ディーゼル車の販売減少や南アランドの下落はプラチナ独自の下落材料であるため、プラチナ価格が金価格に対して相対的に下落し、両者の価格逆転状況の長期化に繋がっている。現在の価格差は約400ドル/オンスにまで広がっているだけに、プラチナ価格が再び金価格を上回るのは容易ではない。

“当たり前”に潜む危険性

プラチナ価格と金価格の逆転長期化は、投資における貴重な教訓を示唆している。

本来、プラチナ価格が金価格を上回っていることは“当たり前”であった。クレジットカードにおいて、一般的にゴールドカードの上位にプラチナカードが位置付けられていることや、多くの会員制サービスにおいて、ゴールド会員よりもプラチナ会員の方が高いランクとして設定されていることは、プラチナ価格が金価格を長期にわたって下回る事態が想定されていなかったためと考えられる。

そして、その大きな根拠とされてきたのは「プラチナの方が金よりも希少性が高い」という見方である。実際、プラチナの年間産出量は金と比べて圧倒的に少なく、2016年のプラチナの産出量(191トン)は金(3110トン)の16分の1に過ぎない(図表5・6)。

ただし、実際の価格は需給のバランス(に対する市場の見方)で決まる。いくら、金よりも産出量が少なくても、構造変化によってプラチナの需給バランスが大きく緩和するのであれば、価格が金を下回ることは起こり得た。「プラチナ価格が金価格よりも高くて当たり前」という見方は、この点を見逃していたと言えるだろう。

確かに、世の中で“当たり前”とされることには永遠不変の真理もある。例えば、「氷は冷たい」という事象は、世界のどこに行っても、いつ何時でも変わらない。氷が冷たくなくなったら、氷の形状を維持できないためだ。

しかし、投資の世界で“当たり前”と見なされることは、長年の経験則から来ていることが多い。例えば、バブル期まで広く信じられていた「土地神話」(土地の値段は下がらないという見方)が端的な例だが、バブル崩壊に伴う需要の急減によって神話は崩れ去った。また、「金利はマイナスにはならない」と見なされていたこともこれと似ている。

“当たり前”とされることを前提に投資を行い、その前提が崩れたとき、投資家は大きな損失を抱えることになりかねない。投資を決定する際には、「“当たり前”とされることは本当に“当たり前”なのか?」、一度立ち止まって考えてみる姿勢が求められる。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野剛志(うえのつよし)

ニッセイ基礎研究所 経済研究部 シニアエコノミスト

【関連記事 ニッセイ基礎研究所より】

・金相場の上昇は何を意味するのか?~金融市場の動き(1月号)

・金融市場を左右する原油相場~原油価格の見通しと市場への影響

・エネルギー版エンゲル係数が上昇~原油高に圧迫される地方の家計

・60 歳台は働くのが当たり前に

・サプライチェーンのCSRリスクに疎い日本企業 (その1)-“日本型CSR”に潜むリスク促進要因