今週の日本株相場はイタリア発の世界株安に足元をすくわれたが、短期のうちに落ち着きを取り戻している。

結局、日経平均は2万2000円の大台は終値で割り込まずに保っている。チャート上では75日線できれいにサポートされた格好だ。75日線は大幅安となった30日(水)をボトムに昨日から上向きに転換した。よりサポートラインとしての機能が強まるだろう。しかし、ダウ平均が391ドルの下げを306ドル高と1日でほぼ取り戻したのに比べ、昨日の日経平均は183円高と戻りが鈍い。月曜日の終値からは火曜・水曜2日続落で合計460円超も下げているので下げた分の半値も戻せていない。これはMSCIの銘柄入れ替えと浮動株比率変更の影響と思われる。

MSCIは、浮動株比率によって時価総額を調整している。固定株主保有分は時価総額ウェイトから控除する。時価総額10兆円の企業で10%が固定株主だとすると、指数に占めるウェイトの基準となる時価総額は10兆円ではなく9兆円とみなす。従来、生損保が5%を超えて保有している場合にのみ固定株主として認定されていたのが、今回から、「生損保が2%を超えて保有している場合に固定株主」と変わった。よって株主に保有割合が2%~5%の生損保がいる企業は浮動株比率が減ってしまい、自動的に売り需要が発生する。この売り需要は市場では3000億円程度と見積もられていた。そうしたことも株価の重石となった面があっただろう。

しかし、それも一時的要因だ。今日から名実ともに6月相場入りである。「月初の株高」というアノマリーは、3月4月と2カ月連続して日経平均が月初に下落したので崩れてしまったが、月初に株高となる背景と見られる定時積立の買い需要そのものが消失したわけではない。

今朝、日経平均は反落して始まった。トランプ政権が欧州連合(EU)などから輸入する鉄鋼とアルミニウムに追加関税を課す措置を発動すると発表。EUなどは対抗策をとると表明し、貿易摩擦への懸念が高まったことが背景とされるが、関係ないだろう。トランプ政権の保護主義に市場は慣れてきている。はじめから日本については適用除外にならなかったので、いまさら他の地域に関税が課されてもそれを悲観して日本株が下げるというのはおかしな話だ。そもそも高関税で困るのは米国の企業である。例えばキャタピラーは前回の決算説明会で鋼材価格の上昇が収益を圧迫するとして大幅安となった(キャタピラーショック)が、キャタピラーが使う鋼材価格の上昇は資源価格高だけでなく米国の高関税も影響している。すべての鋼材を米国内で賄うのは困難だろう。一方、強いブランド力・製品力を持つコマツは原材料価格の製品への転嫁が可能だ。決算説明会資料にも値上げの浸透を見込んで244億円の営業増益要因とはっきり示している。しかもコマツの場合、基幹部品は日本国内調達だから、関税がかからない分だけでも、キャタピラーに比べて明らかに有利である。

トランプ大統領は通商拡大法232条に基づき乗用車やトラック、自動車部品を対象に安保上の脅威の有無について調査を指示した。現行2.5%の乗用車関税に最大25%の追加関税を課す案が出ているといわれる。米紙WSJは「トランプ関税が突くトヨタの急所」という記事を掲載した。すなわち、トランプ米政権が関税引き上げの脅しを実行に移した場合、トヨタが苦戦を強いられるというのだ。トヨタ自動車が30日発表した4月の対米輸出台数は、前年同月比22%増となった。トヨタ車の中では米消費者の人気が最も高いスポーツタイプ多目的車(SUV)のRAV4は米国では作られていない。半分以上は日本からの輸入、残りはカナダで生産され、北米自由貿易協定(NAFTA)に基づき無関税で米国に輸入されている。だから追加関税はトヨタのドル箱SUVを直撃するというわけである。

本日の東京市場でトヨタは任天堂に次ぐ売買代金2位の商いを集めて大幅高となった。WSJの記事など意に介さないかのようだ。前段で「トランプ政権の保護主義に市場は慣れてきている」と書いたが、ある意味、見切ってきつつあるのかもしれない。

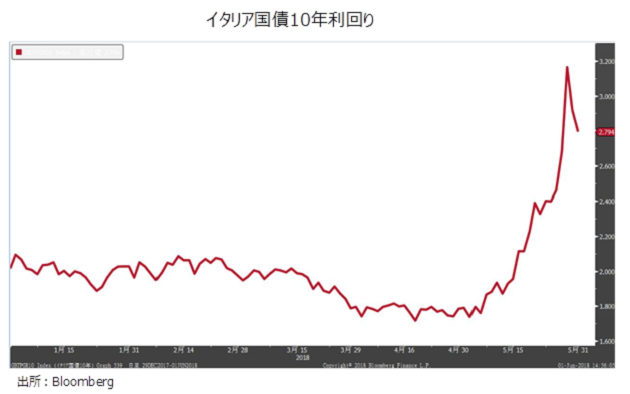

「見切る」と言えば南欧問題もそうだ。イタリアの政局など、日本株にとって本質的な問題ではない。本質的ではないが、まったく無関係でいられるかというと、これまで毎度経験してきた通り、多少なりとも影響を受ける。それはグローバルにマーケットがつながっているからだ。第一に影響を受けるのは投資家心理。いわゆるリスクオフで、何も考えずに株が売られる。次にリスクオフで ‐ これも何も考えず条件反射的に ‐ 円高になる。ユーロ安は一部外需企業の逆風であることは確かである。ただ、影響はこれまでである。そこから先は、イタリアの連立政権の組閣がどうなろうが、ユーロ懐疑派が入閣しようが、はたまたいずれ再選挙になろうが、日本の企業価値とそれを評価する場である日本株式市場にはまったく関係のないことである。

イタリアの政治的混乱は、どうしようもないことなので、いちいちそれに振り回されるのは馬鹿げている。イタリアの政治問題を材料にしたい短期の投機筋に付き合う必要はない。そうした連中だって、そもそも何が問題なのかもわからずに、ただ相場をかく乱したいだけなのだろう。

ポピュリスト政党「五つ星運動」と極右政党「同盟」の連立政権が大統領に組閣を拒まれ政治空白になったことを受けイタリアの政情は不透明になった。再選挙となれば、ポピュリズム政党が勢力を一段と拡大させる懸念も台頭、市場はリスク回避に動きイタリアの長期金利は急騰した。まさに欧州債務危機を彷彿とさせる光景であった。ところがイタリアのマッタレッラ大統領は日本時間の本日未明、大学教授のジュセッペ・コンテ氏を次期首相に任命した。同氏が提出した閣僚人事を大統領が承認した。コンテ氏を次期首相に推薦していた「五つ星運動」と極右「同盟」による連立政権が近く正式に発足することになった。政治空白にようやく終止符が打たれることを好感し、イタリア国債利回りが急低下、市場では「イタリア政治不安が後退」との声が多く聞かれるが、なにか本質的なところが間違っていないか。

政治経験のない首相とポピュリスト政党の政権は、ばらまき政策を推し進める可能性が高い。それは政府債務残高のGDP比が130%とギリシャに次いで高いイタリアの財政をさらに悪化させ、EUの財政規律に歯向かうようなものである。まさに「ばらまき政権」ができることが、イタリアのユーロ離脱、ユーロ瓦解への一歩ではないか。それを市場が好感するというのは、もはや、まともな理屈など持たずに、ドッタンバッタンやりたいだけ、という本音が透けて見える。

ざっくり言えば、欧州債務危機の再現にはなり得ない。政府債務残高のGDP比は高いが、財政赤字は改善し抑制されている。イタリアの財政赤字の対GDP比は2.3%だが、スペイン、ポルトガルは3%、フランスの2.6%より低い。イタリアがユーロを棄ててEUを出ていくか?そんなことは経済的にできるわけがない。これはギリシャ危機の時にも散々書いたが、ユーロを棄ててリラに戻した瞬間にリラの価値は暴落するだろう。そんなことはイタリア国民だってわかっているので、政治的なパフォーマンスは別として、ユーロ残留しか道がない。 最後の最後の落としどころは見えているので、その間にいかに激しい揺さぶりがあっても、しがみついていればいいだけである。

広木隆(ひろき・たかし)

マネックス証券 チーフ・ストラテジスト

【関連リンク マネックス証券より】

・3月下旬から続いてきた戻り相場も一服 調整局面入りか

・6月のマーケット動向

・南欧問題:政局やや落ち着きでも、イタリアのリスクには暫く注意

・2018年5月米国雇用統計プレビュー

・6月の株主優待銘柄 人気の高い優待も