近年、中小企業の事業承継に注目が集まっており、税制面からもそれをサポートする動きが出てきています。

この記事では、税理士が知っておくべき事業承継税制の再整理と注意点を解説していきます。

1.自社株納税猶予の特例の概要

事業承継税制という言葉からはイメージがしにくいかもしれませんが、その内容は自社株式を後継者に移転した際にかかる相続税・贈与税の納税猶予のことを指します。

ざっくりというと、同族会社を経営する父親が代表をし、かつ株式を保有していた場合にその後継者である子供に事業を引き継がせようとする場合、代表という地位だけではなく、その株式の移転も行います。

しかし株式を移転する場合には、生前における移転であれば贈与税、相続による移転であれば相続税が生じ、会社の価値次第では莫大な贈与税・相続税の負担が生じてしまい、次世代への円滑な事業移転の妨げとなってしまいます。

この税負担に対し一定の手当てをすることで、次世代への事業の移転を円滑に進めようというのが事業承継税制の趣旨です。

事業承継税制は、自社株を相続した、または贈与された後継者に対して、自社株にかかる相続税または贈与税の納税を猶予する制度です。この特例の適用は、先代経営者、後継者、対象会社、事業継続性などの要件を満たすことが必要となります。

(1)「納税猶予」だが一定の場合には免除されることもある

はじめにお伝えしたいのが、「納税猶予」という言葉の意味です。

猶予ということですので、基本的には税金を納めるのを先延ばしにするというものですが、例えば、先代経営者が死亡するまでの間、後継者が会社を存続させ事業を続けていたなどの条件がそろった場合(下記②の場合)には、その猶予された税額が免除されます。

納税猶予を考える上では、

①最初の申告で納税猶予を受ける要件に該当すること

②納税猶予が取り消される要件に該当しないこと

二点が重要になります。このあとそれぞれの要件について解説しますので、注意してください。

(2)贈与税と相続税をトータルして軽減

自社株の納税猶予には、贈与税に対する特例と相続税に対する特例がありますが、これらの特例は次のような考えのもとで一体の制度になっています。

- 基本として相続税の納税猶予の特例がある。

- 次世代への事業の計画的・早期移転を促進するため贈与税の納税猶予の特例がある。

- 贈与税の納税猶予を受けている最中に先代経営者や後継者が死亡し相続が発生した場合は、納税猶予中の贈与税が免除され、さらに、一定の要件に該当した場合には、相続税の納税猶予へ移行することができる。その他、上記(1)②の「納税猶予が取り消される要件」に該当しない限り、相続が発生したり、生前贈与をするたびに、納税猶予を受けていた税額が免除されるとともに、一定の要件に該当すれば、新たに相続税や贈与税の納税猶予に移行することができる。

2.平成30年税制改正

このように、「納税猶予が取り消される要件」に該当せず、また、一定の要件を満たし続ける限り、納税の猶予・免除が繰り返される制度設計になってはいますが、世代を超えて、長期間会社を経営し続けていく中で、このような「要件」を満たし続けることは実際問題として難しく、納税猶予制度の適用の大きな妨げとなっていることが長年指摘されていました。

そこで、平成30年度の税制改正では、この納税猶予の制度をもっと活用してもらうために、「適用対象の拡充」や「要件の緩和」をするための改正が行われました。

改正の方法としては、今までの納税猶予の制度を細かく改正する方法ではなく、平成30年1月1日~平成39年12月31日の間の相続や贈与を対象に、つまり10年間限定で「特例制度」を新たに創設する形で改正が行われました。

これにより「相続税」と「贈与税」のそれぞれに「新制度(特例制度)」と「旧制度(一般制度)」があることになるため、納税猶予は、

相続税の納税猶予(特例)

贈与税の納税猶予(特例)

相続税の納税猶予(一般)

贈与税の納税猶予(一般)

の4つの制度から構成されることになります。

また、主な改正内容は、次のようなものです。

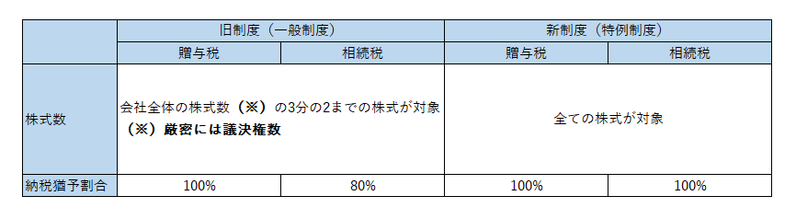

(1)納税猶予の対象となる株式数の拡大

旧制度(一般制度)では、会社のすべての株式(※)の3分の2までの部分についてしか納税猶予が認められませんが、新制度(特例制度)では、すべての株式(※)について納税猶予が認められることとなりました。

(※)厳密には、株式数ではなく議決権の数で判定します。

(2)納税猶予割合の拡大

相続税の旧制度(一般制度)では、上記3分の2までの部分の株式の評価額のうち、さらに80%部分までしか納税猶予が認められませんが、新制度(特例制度)では、100%全額の納税猶予が認められることとなりました。

また、贈与税については、旧制度(一般制度)、新制度(特例制度)ともに100%ですので、変更はありません。

つまり、旧制度(一般制度)では、最大で…

相続税:80%×2/3=約53%

贈与税:100%×2/3=約66%

までの範囲内でしか納税猶予が認められませんが、改正により、新制度(特例制度)では、相続税・贈与税ともに100%の納税猶予が認められることとなり、対象範囲が大幅に拡大されました。

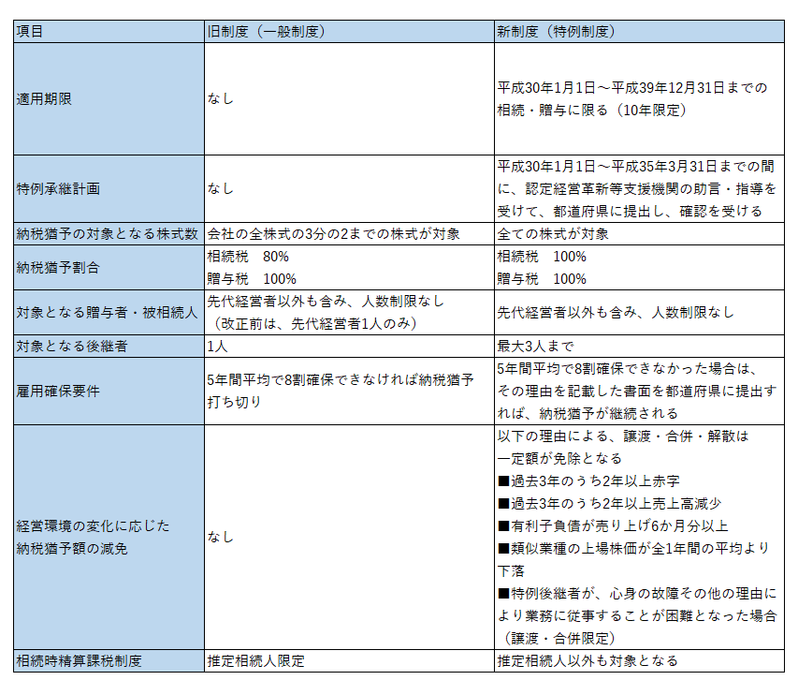

(3)贈与者・被相続人の範囲の拡大

改正前は、先代経営者からの贈与や相続で取得した株式についてしか、納税猶予の対象となりませんが、今回の改正で、先代経営者からの贈与や相続を受けた上で、先代経営者以外の人が持っている株式も納税猶予の対象となることとなりました。

これにより、例えば、先代経営者の配偶者が株式の一部を持っている場合なども、その株式が納税猶予の対象となることとなりました。また、その対象者は、先代経営者との親族関係の有無にかかわらず、第三者が持っている株式であっても対象となります。

さらに、その対象者の人数にも制限がないため、この改正でも、納税猶予の対象範囲が大幅に拡大されたことになります。 なお、この改正については、新制度(特例制度)だけでなく、旧制度(一般制度)に対しても行われています。

(4)後継者の範囲の拡大

旧制度(一般制度)では、その対象となる後継者についても1人に限定されていますが、新制度(特例制度)では、後継者となる人は、最大3人まで認められることとなりました。

(5)雇用確保要件の緩和(事実上の撤廃)

旧制度(一般制度)では、納税猶予の適用を受けてから5年が経過した時点で、その5年間の平均の従業員数が贈与や相続当時の8割未満となった場合、納税猶予が打ち切りとなり、納税を猶予されていた相続税や贈与税を利子税というペナルティとともに納付しなければなりません。

これが、一番のネックになっていたことが指摘されていましたが、改正により新制度(特例制度)では、この雇用確保要件はそのまま残るものの、仮に8割の雇用が維持できなかった場合でも、その理由を記載した書類を都道府県に提出すれば、納税猶予は打ち切りとならず、そのまま継続されることとなりました。

つまり、書類さえ提出すれば打ち切りとならないということで、「事実上の撤廃」ということになります。

(6)経営環境の変化に応じた納税猶予額の減免

これは、旧制度(一般制度)にはなく、新制度(特例制度)で新たに創設された要件緩和策です。

旧制度(一般制度)では、納税猶予の適用を受けている最中に、後継者が株式を他人に譲渡や贈与をしたり、会社が解散したり、合併により吸収されてなくなってしまったなどといった場合には、納税猶予が打ち切りとなり、上記同様、利子税とともに猶予されていた税額を納付しなければなりませんが、次のような場合には、一定の税額が免除されることとなりました。

- 直前3年間のうち2年以上が赤字経営となった場合

- 直前3年間のうち2年以上売上高減少した場合

- 負債が売上の6か月分以上となった場合

- その会社と同じ業種の上場会社の平均株価が前年1年間の平均よりも下落した場合(つまり、同業他社の景気が悪い場合)

- 後継者が、心身の故障その他の理由により、業務に従事することが難しくなった場合(ただし、譲渡や合併の場合に限ります)

(7)相続時精算課税制度の適用範囲の拡大

ここでは詳細な説明は割愛させていただきますが、贈与税の仕組みとして、相続時精算課税制度というものがあります。

贈与税の納税猶予制度は、この相続時精算課税制度と併用することができますが、旧制度(一般制度)では、後継者が先代経営者の推定相続人(先代経営者がなくなった場合に相続人となる人)でなければ、適用を受けることができませんでした。新制度(特例制度)では、推定相続人でなくとも適用を受けられることとなりました。

(8)平成30年度税制改正のまとめ

このように、平成30年度の税制改正では、「要件の緩和」や「適用範囲の拡大」により納税猶予が格段に利用しやすくなりました。したがって、現在、旧制度(一般制度)と新制度(特例制度)の2つの制度が併存している形となりますが、基本的には新制度(特例制度)の方が納税者にとって有利ということになります。

また、この新制度(特例制度)の適用を受けるには、平成30年4月1日~平成35年3月31日までの間に「特例承継計画」という事業計画を記載した書類を都道府県に提出し、確認を受ける必要があります。

A4の用紙2枚程度の簡単な書類ですが、税理士事務所など「認定経営革新等支援機関」に登録した専門家の指導・助言を受けることが必要です。

この書類を提出した上で、仮に納税猶予の適用を受けなかったとしても特に罰則があるわけではありませんので、新制度(特例制度)適用を受ける可能性が少しでもある場合は、とりあえず提出しておくとよいでしょう。

以上の内容を、表形式で簡単にまとめると以下のようになります。

3.自社株式の贈与税の納税猶予の特例

生前に後継者を定めて自社株式を贈与する場合には、贈与税の納税猶予の特例が適用できます。ここでは、贈与税の納税猶予について詳しく解説していきます。

上記の通り、贈与税の納税猶予には、新制度(特例制度)と旧制度(一般制度)の2種類がありますが、新制度(特例制度)の方が納税者にとって有利ですので、新制度(特例制度)を中心に解説し、旧制度(一般制度)との違いは、(※)で解説させていただきます。 全体像としては、概ね次の通りです。

①適用時の要件

まず、適用を受けるにあたって、一定の要件を満たす必要があります。

②打ち切り要件

そして無事適用が受けられた後も、納税猶予を受けている最中にある一定の要件に該当してしまうと、納税猶予が打ち切りとなってしまいますので、これに該当しないように気を付ける必要があります。

③免除要件

猶予期間中、一定の要件に該当すると、猶予されていた贈与税が免除となり、納税猶予が終了となります。

このように、納税猶予は、最終的には税額が免除される設計になっていますが、その免除にたどり着くまでには様々なハードル(一定の要件)をクリアしていく必要があり、クリアできなかった場合には、利子税とともに贈与税を納付しなければならないこととなります。

そこで、ここでは、それぞれの「一定の要件」について詳しく解説させていただきます。

(1)適用時の要件

贈与税の納税猶予の特例を適用するためには、贈与者、受贈者、自社株式の発行会社のそれぞれに要件があります。

▲贈与者(先代経営者)の要件▲

贈与者(先代経営者)が下記の要件に該当すること

①過去に代表権を有していたことがある

②贈与時において代表権を有していない

③贈与者(先代経営者)とその同族関係者の議決権が50%超であり、さらに、贈与者(先代経営者)は、その同族関係者の中で筆頭株主である

▲贈与者(先代経営者以外)の要件▲

①個人

②贈与時において代表権を有していない

③最初に先代経営者が贈与を行った後に、かつ、5年以内の間に贈与を行った者

(注)したがって、過去に代表権を有していたことがない(つまり先代経営者ではない)人でも、対象となることとなります。

▲受贈者(後継者)の要件▲

①贈与時に代表権を有している

②贈与時に20歳以上

③贈与時に役員経験が3年以上

④贈与後に後継者とその同族関係者が50%超の議決権を有している

⑤贈与後に、次のいずれかに該当する

ア.後継者が1人の場合 → 同族関係者の中で筆頭株主である

イ.受贈者が2人又は3人以上の場合 → 議決権が上位2人又は3人で、かつ、10%以上である

⑥贈与税の申告書の提出期限(翌年3月15日)まで、贈与を受けた株式の全部を保有している

▲会社の要件▲

会社が下記の要件に該当すること

①都道府県知事の認定を受けた中小企業者

②非上場会社(特定特別関係会社も同様)

③従業員が1人以上(一定の外国株式等を保有している場合には5人以上)

④風俗営業会社以外の会社(特定特別関係会社も同様)

⑤資産管理会社以外の会社

⑥特定特別関係会社が中小企業者に該当する会社

⑦売上がゼロを超える、黄金株を後継者が持っていないなどの会社

▲最低贈与株式数▲

①後継者が1人の場合

贈与後に、後継者の持ち株数(議決権ではない)が会社全体の3分の2以上となるように贈与をしなければならない

(注)ただし、贈与者が保有している持ち株数の全部を贈与しても、3分の2に達しない場合は、その全部を贈与すればよい

②後継者が2人又は3人の場合

贈与後の後継者の持ち株数(議決権ではない)が会社全体の10%以上となり、かつ、すべての後継者の持ち株数(議決権ではない)が贈与後の贈与者の持ち株数(議決権ではない)を上回るように贈与をしなければならない

(※)旧制度(一般制度)には、②の要件はありません。

▲その他の要件▲

①平成30年1月1日~平成39年12月31日までの間に贈与を行ったものであること

②期限内申告をし、その申告書に一定の事項を記載し、かつ、一定の書類の添付をしていること

③納税猶予税額及びその利子税相当の担保を提供すること

④申告期限までに都道府県知事から「特例円滑化法の認定」を受けていること

⑤平成30年4月1日~平成35年3月31日までの間に、「特例承継計画」を都道府県に提出し、確認を受けること

(※)旧制度(一般制度)に①⑤の要件はありません。

<納税猶予額>

以上の要件をすべて満たした上で贈与された株式については、その全部が納税猶予の対象となり、その株式に係る贈与税が全額猶予されます。

(2)打ち切り要件

納税猶予の適用を受けた後に、一定の要件に該当してしまった場合には、その要件等に応じて納税猶予を受けている贈与税の全額又は一部を利子税とともに納付する必要があります。

主な要件は次のようなものです。

①後継者が代表者でなくなったこと(注1)

②贈与者が代表者となったこと(注1)

③後継者の議決権が同族関係者と合わせて50%以下となったこと(注1)

④後継者が同族関係社内で筆頭株主でなくなったこと(注1)

⑤雇用の8割以上を5年間平均で維持できなかったこと(※)

⑥後継者が贈与された株式を譲渡又は贈与したこと(注2)

⑦株式が非上場株式でなくなったこと

⑧会社が次のような場合に該当したこと

・売り上げがゼロとなった

・解散や合併等により消滅した(注2)

・資産管理会社や風俗営業会社に該当した など

(注1)贈与税の申告期限から5年経過すると、①~④の要件は課されなくなります。

(注2)以下の理由により譲渡・合併・解散をした場合は、一定額が免除となる場合があります。

・直前3年間のうち2年以上が赤字経営となった場合

・直前3年間のうち2年以上売上高減少した場合

・負債が売上の6か月分以上となった場合

・その会社と同じ業種の上場会社の平均株価が前年1年間の平均よりも下落した場合(つまり、同業他社の景気が悪い場合)

・後継者が、心身の故障その他の理由により、業務に従事することが難しくなった場合(ただし、譲渡や合併の場合に限ります)

(※)旧制度(一般制度)には⑤の要件と(注2)の取扱いはありません。

(3)免除要件

上記(2)の要件にも該当せずに、納税猶予が継続されたまま、次のような要件に該当することとなった場合は、納税猶予されていた贈与税が免除されます。

(※)旧制度(一般制度)では、対象となる株式は全体の3分の2までの部分に限られますので、納税猶予の対象となる税額も、その3分の2を超えた部分については、適用されません。

①先代経営者が死亡した場合(贈与された株式は、先代経営者から相続で取得したものとみなされ、一定の要件を満たした場合、相続税の納税猶予に移行します)

②後継者が死亡した場合(贈与された株式は、3代目の後継者が2代目の後継者から相続で取得したものとみなされ、一定の要件を満たした場合、相続税の納税猶予に移行します)

③贈与税の申告期限から5年経過後に後継者が3代目に贈与をし、3代目がさらに贈与税の納税猶予を受ける場合

④贈与税の申告期限から5年経過前に後継者が障害者認定(1級又は2級)や要介護認定5を受けたなどのやむを得ない理由により、代表者でなくなった場合に、3代目に株式を贈与し、3代目がさらに贈与税の納税猶予を受ける場合

⑤その他、破産手続きの開始などの法的な倒産、会社更生法の更生計画の認可、上記(2)(注2)に該当した場合など

4.自社株式の相続税の納税猶予の特例

自社株式の贈与税の納税猶予を受けていて贈与者が亡くなった場合は、贈与された自社株式は相続したとみなされ、相続税の課税対象になります。この場合は、相続税の納税猶予の特例を適用することができます。

自社株式の贈与税の納税猶予を受けていなくても、自社株式を相続して事業を引き継げば相続税の納税猶予の特例を適用することができます。

また、制度の全体像や細かい要件などは、贈与税の納税猶予とほとんど変わりませんので、ここでは、贈与税の納税猶予と異なる点に絞って解説させていただきます。

(1)適用時の要件

▲受贈者(後継者)の要件▲

①贈与時に代表権を有している → 相続開始から5か月を経過する日に代表権を有している

③贈与時に役員経験が3年以上 → 相続開始の直前に役員であること。ただし先代経営者が60歳未満で死亡した場合は、役員でなくても構いません。

▲最低贈与株式数▲

相続税の納税猶予では、最低○○株が必要という要件はありません。

(2)打ち切り要件

②贈与者が代表者となったこと → 当然ながら、相続税では「被相続人が代表者となったこと」という要件はありません。

(3)免除要件

①先代経営者が死亡した場合(贈与された株式は、先代経営者から相続で取得したものとみなされ、一定の要件を満たした場合、相続税の納税猶予に移行します)

→ 当然ながら、相続税ではこのような「先代経営者の死亡」という要件はありません。

5.自社株式の納税猶予の特例についての注意点

この章では、自社株式の納税猶予の特例に関して、主に注意しなければいけない点をご紹介します。

(1)相続税の納税猶予の特例を適用するための注意点

①相続による場合のスケジュールの確認

相続税の納税猶予を受けるためには、申告期限である10ヶ月のみを意識してはいけません。

具体的には下記の期日にも注意しましょう。

- 相続発生時:後継者が取締役に就任していること

- 相続開始から5ヶ月目:後継者が代表者に就任及び中小企業経営承継円滑化法による相続認定申請基準日(相続開始時と比べて従業員数が20%以上減少しないこと)

- 相続開始から8ヶ月目:都道府県知事による中小企業経営承継円滑化法に基づく認定の申請期限

- 相続開始から10ヶ月目:相続税の申告期限

(2)贈与税の納税猶予の特例を適用するための注意点

①贈与税の納税猶予を受けた場合の打ち切りリスク

上記で説明したとおり、納税猶予の適用を受けるためには、さまざまな要件がありますが、特に注意しなければならないのが、事業継続要件です。

もし、これらの要件に該当しないことになった場合には納税猶予が打ち切られ、贈与税の本税及び利子税の納付が必要となります。自社株式の評価額次第では、税負担が多額となることもあります。

なお、平成29年の税制改正において猶予税額の計算を相続時精算課税にて行うことが可能となりました。要件に不確定要素がある以上、打切りリスクを考慮して相続時精算課税も検討してみましょう。

②贈与におけるスケジュールの確認

贈与におけるスケジュールでは都道府県知事への認定申請期限に注意しましょう。期限は贈与年の翌年1月15日となります。

なお、申請書類作成上の基準日は、原則として贈与年の10月15日なのですが、同日後の贈与については贈与日が基準日となりますので注意しましょう。

(3)税理士として事業承継税制を顧問先に適用するための注意点

納税猶予制度は、申告後も継続届出書の提出など、継続的な関与が必須です。申告書提出後も会社のモニタリングが必要となり、税理士の負担も大きいものになります。制度の途中で顧問先が税理士を変えてしまい継続届出書の提出が漏れてしまったといったことがないように、関与先には報酬面でも納得していただいたうえで継続的に関与していく覚悟が税理士にも求められます。

6.まとめ

以上、自社株式の納税猶予の特例についてお伝えしました。自社株式の納税猶予の特例は、相続人が引き続き事業を行うことを前提に、相続税と贈与税が事実上免除される制度です。

上記でご説明した通り、平成30年度の税制改正で「適用範囲の拡大」や「要件の緩和」が行われ、納税者にとって今までより格段に使いやすくなりましたが、税理士としては、継続的なモニタリングが必要になることや適用要件の判断ミスにより納税猶予が打ち切られてしまうなど税理士側の責任リスクが多い制度でもあります。

しかしながら、中小企業の事業承継が社会問題となっている昨今、事業承継税制の知識が税理士に必須になることは間違いなさそうです。

(提供:チェスターNEWS)