2017年からiDeCo(個人型確定拠出年金)の対象となった第3号被保険者、いわゆる専業主婦・主夫の退職準備に関して、フィデリティ退職・投資教育研究所では2016年7月に「第3号被保険者1万人アンケート」を実施しました。

その結果を踏まえながら、ここからは専業主婦・主夫の退職準備と資産形成について考えます。

投資姿勢で退職準備に格差

アンケートによると専業主婦・主夫の「老後の生活で公的年金以外に必要な資金の総額」の平均値は2,679万円となっていました。これは、正社員で働く女性(サラリーマン1万人アンケートから女性のみを抽出)の平均値2,856万円とほとんど変わりません。しかし、「用意できている資産額」の平均は約661万円と必要額の1/5にとどまっていましたから、まだまだ不十分であることには間違いありません。

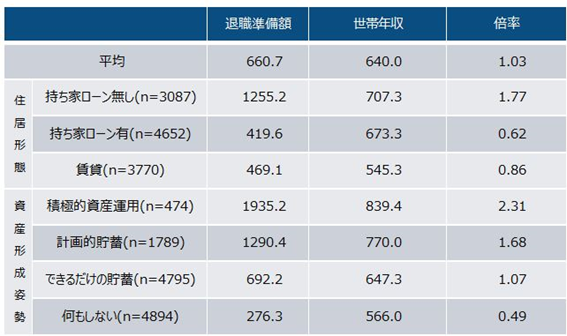

退職準備額を家計単位の平均年収に対する倍率でみると、投資の効果とその必要性がよくわかります。まず専業主婦・主夫の世帯全体の平均年収は約640万円ですから、退職準備額の年収に対する倍率は1.03倍にとどまっていることがわかりました。これは言い換えると、ほぼ年収の1年分しか準備できていないということです。

また、資産形成に対する姿勢を分析すると、退職準備額との間の相関関係が見えてきます。資産形成への取り組みについて聞いた設問では、「積極的に資産運用をしている」と回答した474人の退職準備額は年収の2.31倍でしたが、「計画的な貯蓄」を行っている1,789人では1.68倍、「できる範囲の貯蓄」を行っている4,795人では1.07倍、さらに「何もしていない」という4,894人では0.49倍となっています。

このように、資産形成への取り組みが積極的であるほど、退職準備額が年収比でみて多くなる傾向にあることがわかります。

専業主婦・主夫のお金に向き合う力

専業主婦・主夫は、家計の資産形成にかなり積極的に関与しています。資産形成に関する意思決定に関与しているかを聞いた設問では、「自分が資産形成の意思決定を行っている」と回答したのが20.6%、「夫婦で決めている」と回答したのが42.0%でした。これらを合わせると、60%以上の専業主婦・主夫が何らかのかたちで家計の資産形成に関与していることになります。

また、お金に関する情報の入手先を聞いた設問でも、「特に情報は入手していない」との回答は33.6%と全体の1/3にとどまりました。ただし、26.3%が「TVの情報番組」をお金の情報の入手先としてあげ、金融機関のウェブサイトは5.5%にとどまっていました。情報の入手先に偏りが強いことは懸念すべき点ではありますが、実は専業主婦・主夫も「お金に関する情報」を求めている姿がうかがえます。

アンケート結果からは専業主婦・主夫が資産形成に大きな力を持っていることがわかり、お金に向き合う力があることもうかがい知ることができたといえるのです。このことから、ますます資産形成が進むと考えられるでしょう。

第3号被保険者の退職準備倍率 (単位:万円、倍)

<プロフィール>

野尻哲史

フィデリティ退職・投資教育研究所 所長

国内外の証券会社調査部を経て2007年より現職。アンケート調査をもとに資産運用に関する啓蒙活動を実施。CMA、行動経済学会等の会員。『脱老後難民 英国流資産形成アイデアに学ぶ』(日本経済新聞出版)、『老後難民』(講談社+α新書)など著書多数。

(提供:フィデリティ投信)