昨今の日本社会、とくに経済状況について考える際に大きな問題となっているのが“事業承継”に関する事柄です。事業承継とは、それまで会社を切り盛りしてきた経営者が引退し、次の世代へとバトンタッチすることです。ただ、人口減少にともなう生産労働人口の縮小により、とくに中小企業を中心に「事業を承継する後継者が育っていない」という実情があります。

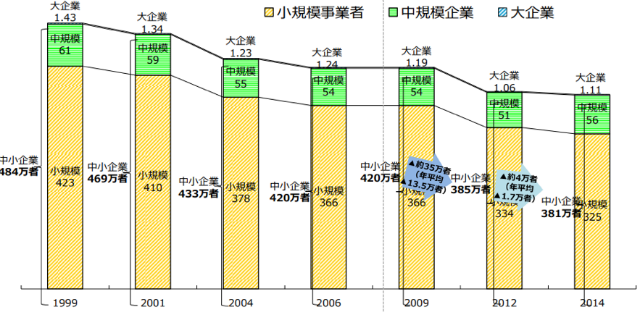

事実、中小企業庁が発表している2017年度の「中小企業白書」では、事業承継が大きく取り上げられています。その中では、近い将来、後継者不足によって廃業せざるを得ない中小企業がさらに増えていくと言及されています。事実、あまり知られていないことではありますが、日本の中小企業は、1999~2014年の15年で実に100万社も減少しているのです。

事業承継への対応は待ったなし

こうした状況をふまえて、各企業における事業承継への対応は待ったなしと言えそうです。できるだけ早い段階から次世代を担う後継者を育てつつ、経営の一環として、事業承継を適切に進めていくことが求められます。それが、結果的に会社や従業員、それまで会社を経営してきた経営者のためにもなるのです。

大切なのは、時間ができてから事業承継に取り組むのではなく、あらかじめ経営者自身が、会社の行く末について決断しておくことです。とくに将来にわたって会社を存続させていきたいと考えるのなら、現在の経営業務にあわせて、事業承継を進めていくことが望まれます。その結果、自らの会社についても、より深く考えるきっかけとなることでしょう。

事業承継と相続税について

事業承継の問題は、後継者についてだけではありません。お金の部分、とくに“相続税”についても考えておく必要があります。なぜなら、多くの中小企業は非上場株式を譲ることで事業承継を行うこととなります。その際、多額の相続税が発生するケースがあるからです。そこで、あらためて事業承継と相続税に関するポイントについて押さえておきましょう。

・「相続税の納税猶予」を活用する

法人の事業承継は、現在の経営者から後継者へと株式などを移転することで行われます。そのとき、株式の相続税評価額によって課せられる相続税も決まるのですが、一定の規模がある中小企業の場合、その相続税額が大きくなる可能性もあります。そこで、活用したいのが「相続税の納税猶予」です。相続税の納税猶予を活用すれば、文字通り、相続税の納税が猶予されることとなります。一定の要件はあるものの、ぜひ活用したい制度といえるでしょう。

※「非上場株式等についての相続税の納税猶予及び免除の特例等」国税庁

ちなみに、制度の詳細については、国税庁が発行しているパンフレットも参照してください。

※「非上場株式等についての贈与税・相続税の納税猶予・免除(事業承継税制)のあらまし」国税庁

・非上場株式の評価について

ところで、非上場株式の評価はどのようにして決まるのでしょうか。端的に表現すると、「その会社がどのくらいの価値を有しているのか」によって決まることとなります。会社の金銭的価値(資産)、会社の収益力(利益)、そして株主への還元(配当)などによって評価されます。事業承継の際には、自社の価値を見積もっておかなければなりません。

・親から子どもへの株式移転

そのような仕組みからもわかるように、実際に株式を譲渡して事業承継を行う際には、できるだけ、会社の価値(非上場株式の評価)を下げておいた方がいいでしょう。ただし、収益力を低下させてしまうのは本末転倒です。収益力ではなく、生命保険や役員への退職金、さらには投資などによって適切な支出を行い、利益を圧縮しておくことが賢明です。

相続税を加味した事業承継を検討しよう

あらかじめ相続税を考慮に入れておけば、事業承継の方向性も変わってきます。そして、事業承継について考えることによって、その後の対応もより有利に進められるのです。後回しにしていた方は、ぜひこの機会に、事業承継の準備を進めてみてはいかがでしょうか。(提供:相続MEMO)

【オススメ記事 相続MEMO】

・必ずしも相続する必要はない。相続放棄とは?

・相続税。遺産を相続できるのはどんな人?どんな割合?

・相続税対策としての贈与を上手に活用しよう

・相続対策にも有効!等価交換のメリットとは

・遺言書があったらどうなる??その効力と扱い時の注意とは