国際化の進展にともなって、海外に居住する日本人は増加の一途をたどっています。 これを背景に、被相続人あるいは相続人が海外に居住している場合の国際相続が起こる機会も多くなっています。

また、日本国内に居住しながら海外の不動産に投資する人も増えています。 被相続人と相続人が国内に居住していても、遺産が海外にある場合は国際相続特有の問題が起こります。

この記事では、

- 故人(被相続人)が海外に居住していた場合

- 相続人が海外に居住している場合

- 遺産が海外にある場合

の相続手続と相続税の課税関係について解説します。

故人(被相続人)が外国人の場合の国際相続については、下記の記事を参照してください。

1.故人が海外に居住していた場合の相続手続

1-1.国籍が日本であれば日本の法律で相続する

故人(被相続人)が海外に居住していた場合の国際相続では、関係する国のうちいずれの国の法律に従って手続をするかが問題になります。

法の適用に関する通則法第36条では、「相続は、被相続人の本国法による」と規定されています。故人が海外に居住していた場合でも、国籍が日本であれば日本の民法に基づいて相続手続をすることになります。

1-2.死亡届の提出

故人の国籍が日本であれば、日本の本籍地に死亡届を提出する必要があります。死亡したことを知った日から3か月以内に、滞在国の在外公館(大使館や総領事館)または本籍地の市区町村に届け出ます。届出には以下のものが必要です。

- 死亡届

- 現地医師の死亡診断書、現地官憲が発給した死体検案書または死亡診断書、死亡証明書のいずれか

- 上記の証明書などの訳文

- 届出者の印鑑

手続の詳細は、滞在国の在外公館または本籍地の市区町村で確認してください。

1-3.海外の遺産は現地の法律に基づく手続が必要

日本の民法に基づいて相続手続を行う場合でも、海外の遺産については現地の法律に基づく手続が必要になることが多くなります。

手続の流れは、「3.遺産が海外にある場合の相続手続」で詳しくお伝えしますが、国や地域によって制度が異なるため、国際相続に詳しい専門家や現地の専門家に相談することをおすすめします。

1-4.外国の方式で作成した遺言書の効力

故人が外国で現地の法律に基づく遺言書を作成した場合、その遺言書は日本の相続でも有効になります。

日本では遺言は民法に基づく方式に従うこととされていますが、国際相続にこの規定を適用すると、国ごとの形式の違いで遺言が無効になる虞があります。遺言方式準拠法では、国際相続の遺言について、国ごとの形式の違いのみで無効になることがないように配慮されています。

1-5.被相続人が海外に居住していた場合の相続税

相続税は遺産を受け取る相続人に課税されるものであり、被相続人が海外に住んでいても、相続人に日本の相続税が課税されます。

日本の相続税は全世界課税といって、故人の遺産が日本にあろうが海外にあろうが、一定のケースを除き、故人の全世界の遺産を合算して日本の相続税を計算しなければなりません。

仮に海外でその国の相続税を支払っていた場合には、外国税額控除といって、日本の全世界の遺産合計で計算された相続税額から、海外で支払った相続税額を控除する計算方法となっていますので、日本と海外とで二重に相続税を支払わなくても良いことになっています。

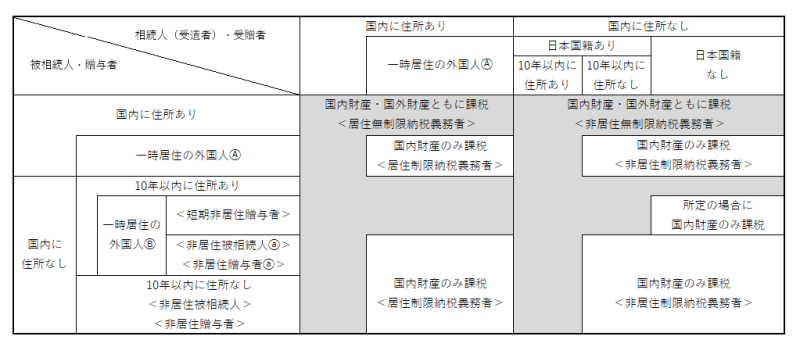

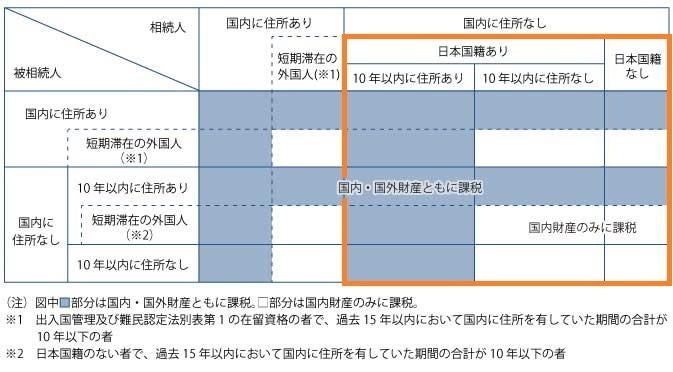

基本的には国内財産と国外財産の両方に課税されますが、一定のケースでは国内財産のみに課税されます。贈与税も含めて、詳細は下記の図を見てみましょう。

・「一時居住の外国人Ⓐ」とは、「出入国管理法別表第1の在留資格の者で、過去15年以内において国内に住所を有していた期間の合計が10年以下のもの」をいいます。

・「短期非居住贈与者」とは、「日本国籍のない者で、出国前15年以内において国内に住所を有していた期間の合計が10年超である者のうち、出国から2年を経過していないもの」をいいます。

・<非居住被相続人ⓐ>とは、「相続開始前10年以内において国内に住所を有していた期間のいずれの時においても日本国籍のない者」をいいます。

・<非居住贈与者ⓐ>とは、「出国前15年以内において国内に住所を有していた期間のいずれの時においても日本国籍のない者(短期非居住贈与者を除く)」をいいます。

・「一時居住の外国人Ⓑ」は、短期非居住贈与者、<非居住被相続人ⓐ>、<非居住贈与者ⓐ>の範囲が「一時居住の外国人Ⓐ」と異なるため、両者の範囲は一致しません。

上記の表の網掛け部分に該当すれば、国内財産・国外財産の双方に相続税が課税され、そうでない部分は、国内財産のみに課税されます。 ちなみに、贈与税についてのみ、「短期非居住贈与者」に該当すれば、出国後2年間申告が猶予され、2年以内に帰国すれば国内財産・国外財産の双方に贈与税が課税され、出国後2年を超えれば、国内財産のみに贈与税が課税されます。

2.相続人が海外に居住している場合の相続手続

被相続人が日本国籍であれば、相続人が海外に居住していても日本の民法に基づいて相続手続をします。ただし、相続人が日本で住民登録をしていない場合は、国内に居住している場合とは異なる書類が必要になります。

2-1.国内の相続とは異なる書類が必要

不動産の相続登記をする場合、遺産分割協議書に印鑑登録した実印を押印しますが、外国には印鑑登録の制度がありません。別途、署名が本人のものであることの証明が必要になります。また、住民票に代わる書類も必要になります。

印鑑証明に代わる署名証明

海外に居住している相続人が遺産分割協議書に署名する場合は、署名が本人のものであることの証明として署名証明を受けることが必要です。

署名証明を受けるには、遺産分割協議書を持参して滞在国の在外公館に赴きます。担当官の面前で遺産分割協議書に署名し、在外公館が発行する証明書と編綴し割印することで、署名が本人のものであることが証明されます。

住民票に代わる在留証明

住民票に代わるものとして、在外公館で在留証明の発給を受けます。申請者が自ら在外公館に赴いて申請することが原則で、多くの場合、署名証明と同時に申請します。

2-2.海外の相続人と連絡が取れない場合

海外に居住している相続人と長らく連絡が取れていないというケースがあります。そのような場合でも遺産分割は相続人全員で行わなければならないため、海外の相続人の捜索を扱う専門家に依頼するなどして相続人を捜し出す必要があります。

ある程度捜索しても見つからない場合は、その相続人の「不在者財産管理人」を選任して相続手続を進めることになります。遺産分割協議を行う場合は、不在者財産管理人が参加するための許可を家庭裁判所に申し出る必要があります。

連絡が取れない相続人がいるときの相続手続については、次の記事を参考にしてください。

2-3.相続人が海外に居住している場合の相続税

遺産を受け取った相続人は、海外に居住していても日本の相続税が課税されます。

課税される財産の範囲が国外財産に及ぶか国内財産のみであるかの区別については、1-5の図をご参照ください。

3.遺産が海外にある場合の相続手続

遺産が海外にある場合は現地の法律に基づく名義変更手続が必要で、時間と費用がかかる場合があります。また、相続税を計算するための財産評価も国内の財産に比べて困難になります。

遺産が海外にある場合の相続手続は、現地の専門家または国際相続に詳しい日本の専門家に相談することをおすすめします。

3-1.海外の遺産の相続手続

日本の民法に基づいて相続手続を行う場合でも、海外にある遺産については現地の法律に基づく手続をする必要があります。プロベート(検認裁判)と呼ばれる清算手続が必要になる国もあります。

プロベートはアメリカ、イギリス、香港、シンガポール、マレーシアなどで採用されていますが、終了までに1年から3年程度かかり、多額の弁護士費用などが必要になります。プロベートが終了するまで遺産を全く動かせない場合もあります。

3-2.海外の遺産の相続税評価

日本の相続税法では、海外の遺産であっても財産評価基本通達に基づいて評価することとされています。しかし、預金の残高証明書が得られなかったり、不動産の鑑定評価が必要であったりと、財産評価は国内の財産に比べて困難になります。

預金の評価

日本の金融機関では戸籍謄本など必要書類を提出すれば、預金残高の開示や相続手続に応じてもらえます。しかし、外国の金融機関では、遺産を管理する権限がなければ相続人であっても預金の残高証明書を発行してもらえなかったり、プロベートの手続でしか残高の開示に応じてもらえなかったりする場合があります。

不動産の評価

海外の不動産を評価する場合は、日本のように基準となる地価・路線価がないことや、借地権や借家権の考え方が日本と同じとは限らない点に注意が必要です。

基本的には現地の専門家に鑑定評価を依頼することになります。相続手続でプロベートが必要な場合は、その手続で鑑定評価が依頼されることがあります。また、韓国の標準地公示価格のように基準となる地価があれば、その価格を利用することもできます。

4.まとめ

ここまで、国際相続の手続と相続税の課税関係についてお伝えしました。故人が海外に居住していた場合と、相続人が海外に居住している場合では手続が異なるものの、故人の国籍が日本であれば、日本の民法に従って相続手続を行います。相続税については、国籍を問わず、日本との関係があれば相続人に日本の相続税が課税されます。

国際相続の手続は、国内で完結する場合に比べて時間を要するため、早めに着手する必要があります。また、海外に遺産がある場合は、相続手続を自己で行うことは非常に困難であり、国際相続に詳しい専門家に依頼することが現実的です。

(提供:税理士が教える相続税の知識)