こんにちは

相続税専門の税理士法人トゥモローズです。

最近の不動産市況の好調や相続税の節税効果もあり、投資用の区分マンションを購入される人が増えています。

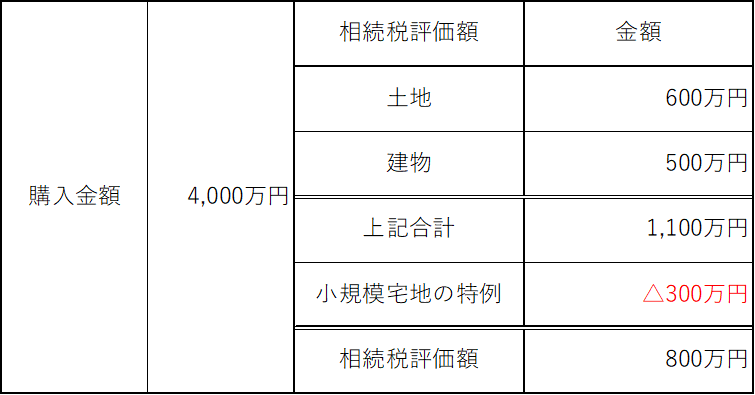

区分のワンルームマンションを購入した場合、購入金額と相続税評価額に大きな「差」が生じます。この「差」が相続税節税に繋がるのです。

例えば都心部の区分ワンルームマンションを4,000万円で購入したとします。この物件の相続税評価は800万円だったと仮定すると、3,200万円の相続財産を圧縮できていることとなります。

なお、相続税評価は本例では800万円としておりますが、総則6項により、購入価額や鑑定評価額とすべき認定がされる可能性があることにご注意ください。

ただ、このワンルームマンションを保有し続けるとその賃料が蓄積されて預金財産が膨れることとなり、相続税の節税効果が月日の経過とともに薄れていくこととなります。

例えば、先ほどの物件で利回りが4%だったとすると1年で160万円のキャシュが溜まります。20年経過すると3,200万円のキャッシュの蓄積になりますので相続税の節税効果がほぼゼロとなる計算です。

相続税節税のために投資用のワンルームマンションを購入しても購入者自身が保有し続けると節税効果が薄れてしまうので、購入した直後に子や孫にそのワンルームマンションの所有権を移転して、賃料もその子や孫に帰属させるという方法が頻繁に行われています。

子や孫にワンルームマンションを移転する方法はいくつか存在します。今回は、想定できる移転方法のメリット・デメリットをまとめてみたいと思います。

【前提】

登場人物:親と子

購入物件については上記の例と同様とします。

1. 譲渡

親がワンルームマンションを購入し、それを子に譲渡します。

譲渡対価は、相続税評価額である1,100万円とします。

なお、相続以外の所有権移転の場合には小規模宅地の特例が適用できないため、小規模宅地の特例適用前の金額を使用します。

【メリット】

● 元々4,000万円の現金が譲渡対価である1,100万円の現金に化体するため、2,900万円相続財産を圧縮できる。

● 購入金額より低い金額での譲渡のため親に譲渡所得税はかからない

【デメリット】

●子が購入資金1,100万円を用意する必要がある。

●直接子が購入する場合に比べ流通税(不動産取得税や登録免許税)が余計にかかる。

2. 暦年贈与

親がワンルームマンションを購入し、それを子に暦年贈与による贈与をします。

【メリット】

● 相続税の最高税率と贈与税の実効税率を比べ相続税の最高税率の方が低ければ相続税の節税に繋がる

(相続のときに適用できる小規模宅地の特例が贈与のときには適用できないため、その部分も加味して比較する必要がある)

● 譲渡資金が不要

【デメリット】

● 子に贈与税がかかる

※ 例のケースだと、207万円((1,100万円-110万円)×30%-90万円)の贈与税がかかる。

● 贈与してから3年以内に亡くなってしまった場合には相続税の対象になる

● 直接子が購入する場合に比べ流通税(不動産取得税や登録免許税)が余計にかかる

3. 相続時精算課税贈与

親がワンルームマンションを購入し、それを子に相続時精算課税による贈与をします。

【メリット】

● 2,500万円までは贈与税がかからない。

● 譲渡資金が不要

【デメリット】

● 相続時に1,100万円が相続税の対象となる(小規模宅地の特例は適用できない)

● 直接子が購入する場合に比べ流通税(不動産取得税や登録免許税)が余計にかかる

4. 購入資金を親が子に貸付

親がワンルームマンションを購入の購入資金を子供に貸付け、その資金で子供名義でワンルームマンションを購入します。

【メリット】

● 上記3つに比べ流通税が1回で済む

【デメリット】

● 4,000万円の現金が、4,000万円の貸付金に変わるだけのため親の相続税の節税にはならない(提供:税理士法人トゥモローズ)