みなさん、こんにちは

事業承継専門の税理士法人トゥモローズです。

事業承継税制 基本中の基本の記事に引き続き、事業承継税制のお話です。

事業承継税制の適用を受けることができる法人は、「中小企業における経営の承継の円滑化に関する法律第2条に規定する中小企業者のうち経済産業大臣認定を受けた会社で~」と租税特別措置法第70条の7第2項第1号や同法第70条の7の2第2項第1号に規定されています。

今回は、上記条文のうち「中小企業における経営の承継の円滑化に関する法律第2条に規定する中小企業者」について解説します。

もちろん、この中小企業者に該当したからといって事業承継税制の適用が受けられるわけではなく、この中小企業者に該当するかどうかというのは事業承継税制の入り口の中の入り口のようなもので一番最初に確認すべき事項となります。

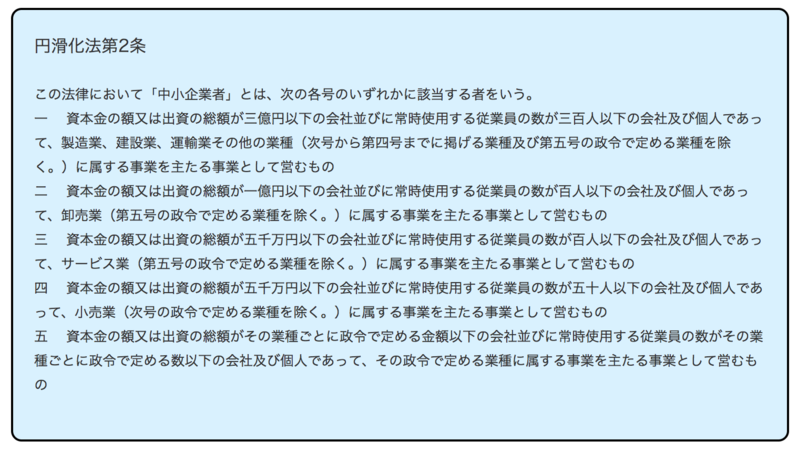

まずは、中小企業における経営の承継の円滑化に関する法律(以下、「円滑化法」)を確認してみましょう。

法律って、読みづらいですね。

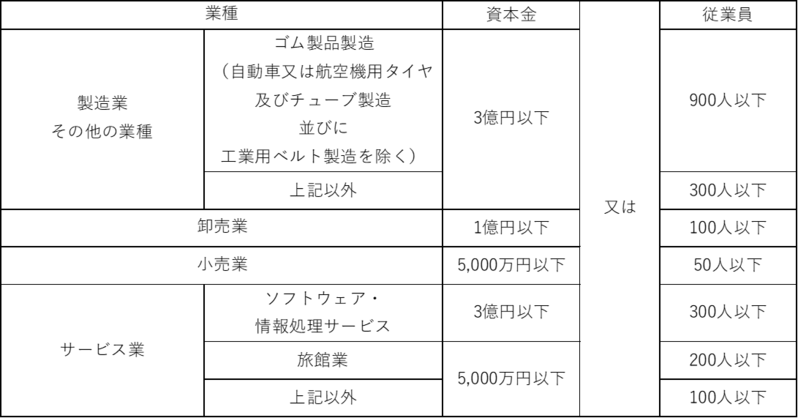

わかりやすく図解すると下記のとおりです。

こうやって見ると結構大きい会社でも中小企業者に該当することがわかると思います。

なお、その他の中小企業者判定の留意点を下記に箇所書きして締めたいと思います。

□ 上記表の業種分類は、日本標準産業分類を基礎として判定します。

□ 中小企業者に該当するのは、株式会社、合名会社、合資会社、合同会社、有限会社であり、下記の法人は、中小企業者には該当しません。

■ 特定法人等

社会福祉法人、医療法人、特定非営利活動法人、一般社団・財団法人、公益社団・財団法人、学校法人、農事組合法人、農業法人、農業協同組合、生活協同組合などの組合、有限責任事業組合(通称、LLP)

■ 士業法人

弁護士法人、監査法人、税理士法人、行政書士法人、司法書士法人、特許業務法人、社会保険労務士法人、土地家屋調査士法人(提供:税理士法人トゥモローズ)