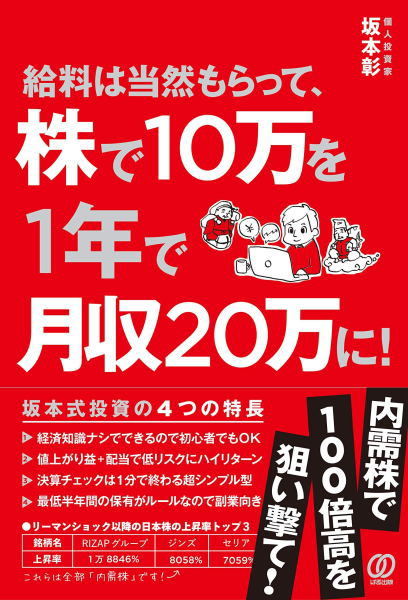

(本記事は、坂本彰氏の著書『給料は当然もらって、株で10万を1年で月収20万に!』ぱる出版、2018年12月11日刊の中から一部を抜粋・編集しています)

東証一部銘柄だけを追いかけるとボロ儲けできない

上場企業は発行済み株式数によって大型株、中型株、小型株の3つに分けられます。

2億株以上の株を大型株、6000万株~2億株未満を中型株、6000万株未満を小型株と呼びます。(東京証券取引所での解説より)

それに加えて、時価総額によっても分類されている場合もあります。

時価総額いくら以下なら小型株という基準はないのですが、時価総額100億円以下なら超小型株、1000億円以下で小型株、それ以上になれば中型株、大型株へと分類しています。

上場企業のなかでも審査基準が一番厳しい東証一部はすべての企業が目指すゴールでもあるのですが、規模が大きすぎるゆえに成長の伸びしろが少ないという側面もあります。

●強敵のいない市場を選べ

東証一部上場企業と、それ以外の銘柄(主にJASDAQ市場やマザーズ市場、東証二部等の銘柄)では、いくつかの違いがあり、中でも特徴的なのが、売買する投資家層です。

東証一部上場企業の投資家層を調べていくと、主に大口の資金を動かす機関投資家の売買シェアが70%となっています。

一方、JASDAQやマザーズ市場では、個人投資家の売買シェアが70%もあり、機関投資家の売買シェアを大きく上回っています。

東証一部上場銘柄は投資のプロである機関投資家がメインのため、当然個人投資家が集まる市場よりシビアな戦いとなっています。

アナリストによる主要企業の株価予想は頻繁に行われ、日々売買が繰り返されています。超大型株となると、各証券会社の花形アナリストやファンドマネージャーが常に監視している状況のため、値付けミスがほとんどありません。

戦うライバルとしてはぜったい選んでいけない相手を選ぶことになります。

また、大型株であるがゆえに株価の変動が日経平均株価と似てきます。NYダウや為替レート、世界情勢の悪化などの時事ニュースに大きく左右されます。

急落する局面もある一方、急上昇はほぼありません。大量の買いが入っても、時価総額が大きすぎるため、急落した株価を取り返すまでに時間がかかるためです。

投資初心者の方は、会社のブランド力や知名度の高さから安心感がある、株価も安定している、あるいは長期的に上昇トレンドが続いているというイメージを抱きがちですが、それは錯覚に近いです。

不景気時のタイミングで投資した場合、元の株価に戻るのに数年以上かかることも珍しくないのです。

たとえばコマツ(6301)。

建機メーカーとして圧倒的な存在感や競争力のある同社ですが、2007年までは業績好調で、株価4000円台をつけていた時もありました。

しかしサブプライムローンが問題化した2007年から株価は下がり始め、リーマンショックが発生した時点には株価が700円台まで下がりました。最高値から5分の1以下になっています。

業績も2008年度の純利益2087億円が、2010年には335億円まで下がります。

その後、ゆっくりではありますが、世界の建機需要が回復していったことや、2018年度は中国の需要が大きく増加したことにより、株価が再び4000円台まで回復しました。

●大型株を保有対象から外すべきこれだけの理由

不景気から好景気への流れ。転換点を上手く読むことができれば、投資額の数倍のリターンを狙うことができます。ですが10年という、かなり長期スパンで狙う必要があるのが、チャートからもわかるかと思います。

景気悪化の兆候や株価の底は誰にもわかりませんし、上手いタイミングでつかめたとしても、10年かけて株価は5倍です。

小型株や成長率の高い銘柄を同じタイミングでつかんでいたら、株価上昇率は数十倍になっていた可能性もあるのです。

その理由ですが、

1.小型株は時価総額、株式発行数ともに小さく値動きが非常に軽い

2.企業成長が景気変動以上に伸びている会社があるからです。

●小型株は個人投資家の資産形成に最適な場所

小型株は時価総額、発行株式数ともに小さく、業績以外でも好材料や流動性の少なさから株価が一気に動くタイプの株といえます。

小型株の銘柄選びの王道としては成長株になりますが、利益と株価が連動しているタイプの株が狙い目です。

業績(売上高や利益などを指します)以外のニュースや流動性で動くタイプだった場合、ブームの終焉などにより株価が下落し、そのまま半永久的に低空飛行を続けてしまうケースが数多くあります。一時的な流行、ブームで株価が急上昇する株は、あくまで一時的であることを忘れないでください。

業績の伸びがある企業に早めに目をつけ、勢いのある間は持ち続けるというスタンスで長期保有してください。

今まで大勝ちしてきた株を思い返してみると、保有していた株は大型株よりも小型株のほうがリターンは良いといえます。

私の経験談ですが、日経225、300に採用される大型株で大儲けした株は1つだけしか思い当たりませんが、JASDAQや東証2部あたりの銘柄では10銘柄ぐらい印象に残っている株があるのです。

有名な会社の株ほど儲かりにくい理由

小型成長株で成功した一つが今も保有しているアイ・アールジャパンホールディングス(6035)です。

同社は上場企業のIR活動や株主総会の運営サポート、株主名簿管理や配当金の支払い代行業務を行う会社です。

会社名は聞いたことがないという人が大半だと思いますが、株式投資をする方なら、同社のサービスを利用している可能性が高いです。

上場企業の株主になると、配当金や株主総会の通知招集が届くのですが、この名簿を管理しているのがアイアールジャパンHDです。証券代行事業の受託企業社数は60社と小さいながらも、着実に企業数は増加しているとのこと。

主力事業でもあるSR(株主対応)コンサルティング支援事業は国内・海外の実質株主判明調査が増えています。協同型アクティビストによる株主提案や持ち合い株式の解消による安定株主の減少により、実質株主判明調査の頻度は今後ますます増加すると考えられます。

Effissimo、Oasis、レノ・オフィスサポート、ストラテジックキャピタル等、日本で活動する主なアクティビストファンドは、近年いずれも資金の増加が続いています。2018年も前年を上回るペースで株主提案が発表されているため、株主総会の議決権賛否予測サービスが好調に推移するでしょう。

同社の実績で有名なものに2007年、筆頭株主であるスティール・パートナーズがブルドックソースに対し敵対的TOBを展開したことがありました。

スティールは、5月にブルドックの全株式を取得すると発表。それに対し、ブルドックは防衛策を策定しました。日本初の買収防衛策が発動されたものですが、アイアールジャパンはTOB不成立に向けて支援しています。株主と上場企業をつなげる活動を展開し、600社以上と取引実績があります。

●小型株は、わずか2年で株価5倍に!

同社の株を始めて購入したのが2016年6月14日、株価350円で300株購入しました。

このタイミングは英国EU離脱ショックが起こる前のタイミングで市場は大きく揺らいでいる局面でした。その数日後、さらに株価が下がったため333円で200株買い増しを実行。

さらに約1ヵ月後の7月29日、1Q(第一四半期)決算短信が発表され、会社の最終利益でもある純利益が前後68.7%増の3億5400万円と絶好調な数値になりました。

通期純利益予想と比べて進捗率が高かったため、利益は2016年よりさらに伸びると予想しました。そのため、さらに追加購入し、合計1000株まで保有株数を増やしました。

平均購入株価は350円でしたが、約2年後の2018年7月には2000円まで上昇し、株価は5倍となりました。

コマツのような大型株の場合、株価が5倍になるまでにはリーマンショック直後に購入し、10年近く保有を続けなければなりませんでした。

しかし、時価総額が小さくても、知名度が低くても、成長を続けている会社を見つけて先行投資すれば、短期間で大化けする株を掴むことができるのです。

知名度が上がってからではなく、知名度の低い株を、知名度アップする前に買いましょう。少しの資金流入でも、時価総額が小さい小型株は、株価が勢いよく上昇するのです。