ソフトバンクグループ <9984> の子会社で国内携帯電話事業を展開するソフトバンク <9434> のブックビルディング期間は12月7日までと直前に迫った。大型IPO案件として注目度の高いソフトバンクのIPOについて、業績や配当、株主優待などを解説する。

【ソフトバンクIPO総力特集】

▶ 過去30年の大型上場の初値騰落率には一定の法則がある?(スライド全39枚)

通信会社のソフトバンクが12月19日にIPOを予定

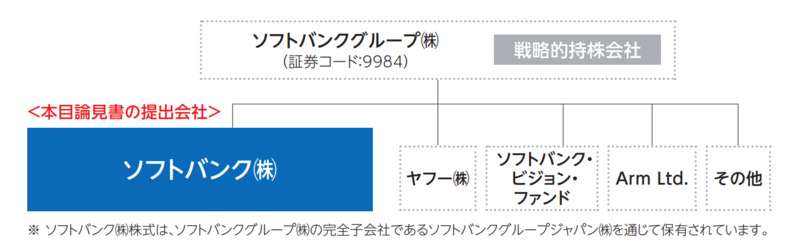

ソフトバンクの新規上場(IPO)予定日は12月19日だ。親会社のソフトバンクグループは、既に東京証券取引所の第1部に上場しており、今回上場するのは子会社のソフトバンクということになる。

「ソフトバンクグループ=携帯電話会社を中心とするグループ」というのが一般的なイメージだが、投資事業にも注力している。2017年にソフトバンクグループとサウジアラビア政府系の投資会社を中心に設立されたソフトバンク・ビジョン・ファンド(SVF)は、出資コミットメント総額917億米ドル(約10兆円)を誇る巨大ファンドだ。SVFを中心に、ソフトバンクグループは世界中の有望な企業に投資を行っている。

SVFをはじめとする投資事業は、ソフトバンクグループの主力事業として位置付けられている。というのも、ソフトバンクグループの2018年9月中間期の営業利益をみると、通信事業等の他事業合計が約7883億円であるのに対して、SVFのそれは約6324億円にものぼる。

【億り人の投資哲学 JACKが聞く「勝利の法則」】

・億り人・まつのすけさんが安定して「月250万円」を稼げるようになったキッカケ

・億り人・夕凪さんが明かす「投資資金が少ない人」が持つべき発想とは?

・逆張り投資はお金持ちの戦略? お金持ちになるには順張り投資(夕凪さん)

ソフトバンクの事業内容について

今回IPOを行うソフトバンクの事業内容および業績はどのようなものなのだろうか。

携帯電話会社として知られるソフトバンクだが、事業内容は次の3つの領域で構成されている。

1 コンシューマ事業(2018年3月期売上高2兆6332億円) 2 法人事業(同5847億円) 3 流通事業(同3210億円)

売上の大半を占めているコンシューマ事業は、「SoftBank」「Y!mobile」「LINEモバイル」の3ブランドの携帯電話(移動通信)サービスを提供している。

法人事業は、法人に対して移動通信、ネットワーク、クラウド、固定電話、AI(人工知能)、セキュリティなど様々なサービスやソリューションを提供している。

流通事業は、ソフトウェアの卸販売というソフトバンクの創業当初からの事業だ。法人および個人に向け、ソフトウェアやPC周辺機器等、様々な商品の企画・供給を行っている。

ソフトバンクの業績推移

今回上場するソフトバンクは主に国内携帯通信事業を手掛けている。ここ数年の業績推移は以下のとおり2018年3月期まで、ほぼ横ばいの状態である(国際会計基準)。

各期の売上高/営業利益/純利益 2016年3月期 3兆4106億円/6440億円/3995億円 2017年3月期 3兆4831億円/6787億円/4412億円 2018年3月期 3兆5470億円/6419億円/4127億円 2019年3月期予想 3兆7000億円/7000億円/4200億円 ※純利益=親会社の所有者に帰属する純利益

当期(2019年3月期)はこれまでの事業基盤構築の先行投資がピークを超え、またスマートフォン契約数の増加もあり、増収増益を予想している。

中間期時点での進捗率は、売上高49%、営業利益63%、純利益70%と通期予想達成に向け順調だ。

親子上場とは?親会社と外部株主で利益相反の可能性

上場会社の子会社が上場する、いわゆる“親子上場”は日本ではかつて上場会社の資本政策の一環として広く行われていたが、欧米ではほとんど見られない。なぜなら「親会社株主と子会社の外部株主間で利益相反が生じる可能性が高い」と考えられるからだ。

日本でもこの流れはあり、連結会計制度の導入や持ち株会社の解禁など、企業をグループとして捉える傾向が強まる中で、2000年代初頭から東京証券取引所は親子上場を原則的に認めないスタンスを取るようになった。それだけでなく、子会社上場を行っている上場会社に対して、親会社が子会社株式を買い取ることによる非上場化や、子会社株式の売却による独立化を促した。

その結果、親子上場の数は減り、現在では新規子会社上場に加え、親子上場中の企業グループも少ない状態である。

ただしNTT <9432> の子会社NTTドコモ <9437> の上場や、非上場会社のサントリーの飲料部門のサントリー食品インターナショナル <2587> の上場など、東証は親子上場の例外は認めている。

今回のソフトバンクの上場は、ソフトバンクグループが上場後も過半数の株式を保有したままであるため、子会社上場に位置付けられる。

【ソフトバンクIPO総力特集】

▶ 過去30年の大型上場の初値騰落率には一定の法則がある?(スライド全39枚)

ソフトバンクグループの持ち株比率

IPO前時点で、ソフトバンクグループはソフトバンクの株を99.99%持っているが、今回のIPOは全株売出で行われ、株式数は以下のようになる。

発行済株式総数 47億8714万5170株 上場前所有株式数 47億8661万3170株(所有割合99.99%) 上場後所有株式数 30億2255万0070株(所有割合63.14%)

ソフトバンクのIPOにより売出された後も、ソフトバンクグループの持ち株比率は63.14%であり、親会社であることは変わらない。

個人投資家がソフトバンクのIPO株について知っておきたいポイント

個人投資家が知っておきたい、必要投資金額や配当、引受証券会社などのポイントを確認しておこう。

株価および必要投資金額 1500円で100株

「一本値」とした仮条件の株価は1500円で売出価格を設定すると想定されている。1単元100株での取引が予定されており、投資家が実際に売買を行う際は約15万円の資金が必要となる。なお正式に株価が決まるのは12月10日だ。

全体では、2兆6000億円規模の大型IPO案件といえる。

【ソフトバンクIPO総力特集】

▶ 過去30年の大型上場の初値騰落率には一定の法則がある?(スライド全39枚)

全株が売出

IPOが行われる際、企業の株式は公募株式と売出株式の2種類に分ける事ができる。公募株式は企業が株式市場で資金調達を行い、投資家に対価として株式を発行する。IPOの最大のメリットは株式発行による資金調達機能であり、多くの新規IPO企業が公募により新株発行および資金調達を行う。

一方でIPO企業の株主が、企業のIPOのタイミングで株式を売却する場合もあり、その際の株式は売出株式と呼ばれる。売出の場合は既存株主が株式売却によりキャピタルゲイン(株式売却益)を得られるが、企業としての資金調達機能は有さない。

そして多くの場合は、公募と売出を組み合わせてIPOが行われる。

今回ソフトバンクのIPOでは、親会社ソフトバンクグループの保有株式売却のみの売出が行われる。よってソフトバンクが資金調達をするわけではない。

配当について 85%程度を目指す

ソフトバンクは純利益に対する連結配当性向について、85%程度を目安に安定的な配当を目指すとしている。

ただし当期については12月にIPOが行われることから、外部株主は最長でも3ヵ月程度の保有期間となるため、通常の2分の1程度の配当となる見込みである。

当期の予想1株当たり配当金37.5円は、通常の2分の1水準である。通常通りの配当(37.5円×2=75円)となった場合、想定株価を1500円とすると配当利回りは5%となり、比較的高い配当利回りが期待できる。

上場後の株価次第ではあるものの、配当性向85%程度は非常に高く、高配当利回りの銘柄となる可能性がある。

株主優待 グループ企業はどうか?

ソフトバンクの株主優待については、現段階では明らかになっていない。よって他のソフトバンクグループの上場会社の株主優待を参考情報として取り上げた。

ソフトバンクグループ <9984> ・ソフトバンク携帯電話株主優待……利用料金から6ヵ月間1000円(税抜き)割引 ・ワイモバイル携帯電話株主優待……利用料金から6ヵ月間500円(税抜き)割引 ・インターネット株主優待

ヤフー <4689> ・株主優待制度なし

ソフトバンクテクノロジー <4726> ・株主優待制度なし

ソフトバンクのグループ会社で上場しているソフトバンクグループ、ヤフー、ソフトバンクテクノロジーの3社の中で、株主優待制度があるのはソフトバンクグループのみである。

その株主優待内容は携帯電話の株主割引が中心であり、ソフトバンク上場後は同社に優待内容が移管される可能性もある。

引受証券会社は14社

ソフトバンクのIPOについて、国内の引受証券会社は次のとおりだ。

・野村證券 ・大和証券 ・SMBC日興証券 ・みずほ証券 ・三菱UFJモルガン・スタンレー証券 ・SBI証券 ・岡三証券 ・東海東京証券 ・岩井コスモ証券 ・水戸証券 ・西日本シティTT証券 ・松井証券 ・マネックス証券 ・あかつき証券

大手から中堅、ネット系まで、幅広い証券会社で取り扱われる予定だ。

注目を集める大型IPO

ソフトバンクは、既に上場しているソフトバンクグループの子会社として上場する。ソフトバンクグループは一般的には携帯電話会社のイメージが持たれているが、現在投資事業を大きくしている。

ソフトバンクグループは個人および法人投資家から注目されている銘柄だ。今回上場する、国内携帯電話事業を展開する子会社・ソフトバンクのIPOも2兆6000億円規模の大型IPO銘柄だ。公募価格や初値、その後の株価はどうなるのだろうか。目が離せないIPO案件といえそうだ。(ZUU online編集部)

ソフトバンクIPOについてもっと知る

ソフトバンク上場特集

「ソフトバンク」のビジネスモデル解説ほか

過去30年の大型上場の初値騰落率には一定の法則がある?(スライド全39枚)

【億り人の投資哲学 JACKが聞く「勝利の法則」】

・億り人・まつのすけさんが安定して「月250万円」を稼げるようになったキッカケ

・億り人・夕凪さんが明かす「投資資金が少ない人」が持つべき発想とは?

・逆張り投資はお金持ちの戦略? お金持ちになるには順張り投資(夕凪さん)