昨年12月の大手通信会社「ソフトバンク(以下、SB)」の新規株式公開は、その知名度の高さや規模の大きさから金融市場の注目を大いに集めました。

売り出し金額は1987年のNTT株を抜いて過去最大となる約2.6兆円、上場時の株式時価総額は三菱UFJフィナンシャル・グループに次いで6番目となる約7.2兆円で、「配当利回り5.0%」のうたい文句が個人投資家からの需要を集めて、延べ約90万人のSB株主が新たに誕生しています。

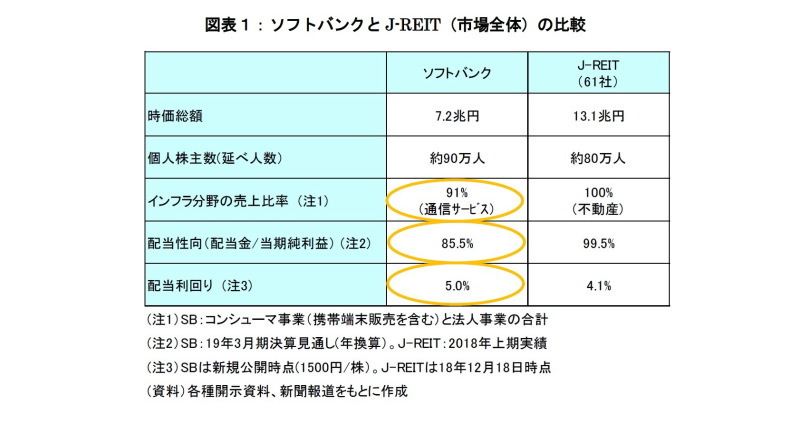

ところで、SBの事業内容や証券投資としての特性をJ-REIT(不動産投資信託)と比較した場合、いくつかの共通点を見いだすことができます(図表1)。例えば、SBの通信サービス事業(インフラ分野)の売上比率は「91%」、配当性向(配当金/当期純利益)は「85.5%(85%程度を目安)」、配当利回りは「5.0%」で、両者はよく似た特徴を持っているといえます。

つまり、事業内容では、「高い公共性を有する国内のインフラ施設(通信設備、不動産)に投資し、契約者が支払う料金(通信料金、賃貸料)を収益基盤としている」、商品特性では、「配当性向が高水準で、高い配当利回りを実現している」という共通点があり、ともに「安定高利回り株」のカテゴリーに属することになります。

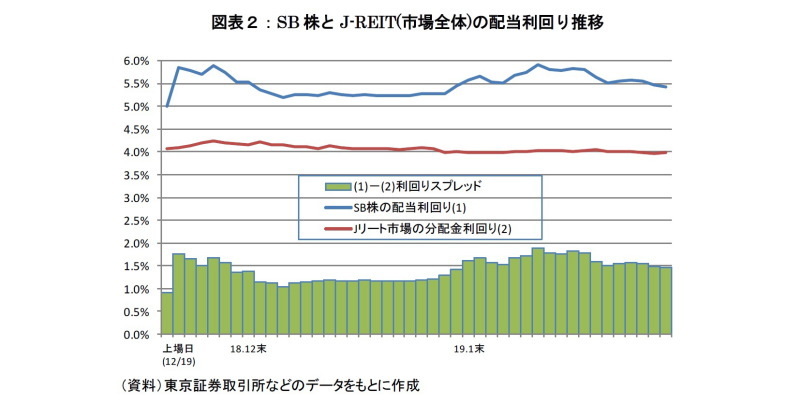

なお、SBの株価は、(1)政府による通信料金の値下げ要請、(2)新規参入による競争激化、(3)次世代通信規格(5G)への投資負担増への懸念などから下落し、配当利回りは当初の5.0%から5.4%へ上昇しています。しかし、これらの懸念が払拭されて安定配当の確度が高まれば、今後はお互いの利回り水準を意識した値動きとなる可能性もありそうです(図表2)。

もっとも、10年後、20年後の将来像は両者で随分と違うのではないでしょうか。J-REITの商品特性は恐らく10年後も変わらないと思います。これに対して、SBは現在、ビッグデータやAI、IoTを活用した非通信事業(新規事業)(1)の拡大に注力しています。また、通信サービス分野における技術革新のスピードは速く事業環境はめまぐるしく変化しています。SBの今が10年前と異なるように、10年後のSBの姿は今と大きく異なっていると思われます。

今回のSB上場で株式投資を始められた方も多いかと思いますが、これを契機に、同じく安定して高い配当利回りが期待できるJ-REITへの投資を検討してはいかがでしょうか。

---------------------------------------

(1)シェアオフィス「WeWork Japan」、モバイル決裁サービス「PayPay」、タクシー配車サービス「DiDiモビリティジャパン」、トヨタ自動車との共同出資会社「MONET Technologies」

岩佐浩人(いわさ ひろと)

ニッセイ基礎研究所 金融研究部 主任研究員

【関連記事 ニッセイ基礎研究所より】

・もし、J-REITに100万円を投資したならば~J-REITを個人の不動産投資のものさしに~

・J-REITの個人投資家への普及を願う~投資家拡大に向けて、「仮想通貨」に負けるな

・リーマン・ショックから10年。その後の不動産収益率を振り返る~不動産の生み出すインカム収益がJ-REITの本源的価値~