1.はじめに

平成31年度税制改正において、空き家発生の抑制を図るべく、「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例(以下、「空き家特例」とします。)」が拡充・延長されることとなりました。

2.空き家特例とは

(国税庁HP:№3306「被相続人の居住用財産(空き家)を売ったときの特例」)

空き家特例とは、相続又は遺贈により取得した被相続人居住用家屋(※1)又は被相続人居住用家屋の敷地等(※2)を、平成28年(2016年)4月1日から令和元年(2019年)12月31日までの間に売却した場合に、一定の要件に当てはまるときは、譲渡所得の金額から最高3,000万円まで控除することができる制度です。

※1:被相続人居住用家屋とは、相続の開始の直前において被相続人の居住の用に供されていた家屋で、次の3つの要件全てに当てはまるもの(主として被相続人の居住の用に供されていた一の建築物に限ります。)をいいます。

ⅰ)昭和56年5月31日以前に建築されたこと。

ⅱ)区分所有建物登記がされている建物でないこと。

ⅲ)相続の開始の直前において被相続人以外に居住をしていた人がいなかったこと。

※2:被相続人居住用家屋の敷地等とは、相続の開始の直前において被相続人居住用家屋の敷地の用に供されていた土地又はその土地の上に存する権利をいいます。

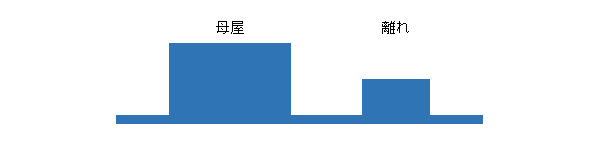

なお、相続の開始の直前においてその土地が用途上不可分の関係にある2以上の建築物(母屋と離れなど)のある一団の土地であった場合には、その土地のうち、その土地の面積にその2以上の建築物の床面積の合計のうちに一の建築物である被相続人居住用家屋(母屋)の床面積の占める割合を乗じて計算した面積に係る土地の部分に限ります。

(例)母屋の床面積が200㎡、離れの床面積が50㎡、土地が300㎡の場合

母屋と離れの床面積の合計が250㎡。

そのうち、母屋の床面積が占める割合は200/250=4/5

土地300㎡に上記割合4/5を乗じた部分は、240㎡

よって、この場合の被相続人居住用家屋の敷地等は、240㎡部分に限ります。

3.平成31年度税制改正

平成31年度税制改正において、以下のように、空き家特例措置が拡充・延長されることとなりました。

(1)特例の適用期限の延長

特例の適用期限が、令和5年(2023年)12月31日まで延長されます。

(2)被相続人居住用家屋の対象の拡充

平成28年度税制改正において、空き家特例が創設されましたが、被相続人が老人ホーム等に入所後死亡した場合には、特例の対象となる「被相続人居住用家屋」に該当しないとして空き家特例が適用されないこととなっていました。というのも、「被相続人居住用家屋」とは、相続直前において被相続人の居住の用に供されていた家屋をいうところ、被相続人が老人ホーム等に入所後死亡した場合は、相続開始直前には、既にその家屋を居住の用に供していなかったことになるからです。しかし、被相続人が相続開始直前に老人ホーム等に入所するケースが多いことから、平成31年度税制改正において、老人ホーム等に入所後死亡した場合にも一定の要件を充足すれば、相続開始直前に被相続人の居住の用に供されていたものとして、空き家特例の適用が受けられるようになりました。

一定の要件とは、次のようなものになります。

①1被相続人が介護保険法に規定する要介護認定等を受け、かつ、相続の開始の直前まで老人ホーム等に入所をしていたこと。

②被相続人が老人ホーム等に入所をした時から相続の開始の直前まで、その家屋について、その者による一定の使用がなされ、かつ、事業の用、貸付けの用又はその者以外の者の居住の用に供されていたことがないこと。

参考:国土交通省HP 空き家の発生を抑制するための特例措置

(3)平成31年度税制改正「要望」にあったが、改正事項とならなかったもの

家屋や土地を譲渡した後に家屋の除去や耐震リフォームをした場合にも、本特例の適用を認めるよう「要望」がありましたが、今回の改正事項にはなっていません。

(提供:チェスターNEWS)