人生には何かとまとまったお金が必要です。車購入、結婚、子供の養育、住宅購入、老後資金…果たして自分の今の資産状況でこれらのライフイベントを問題なくこなせるのか、現在の貯金が心もとないと、ぼんやりとした不安を感じる方も多いかもしれません。

人生の資金計画は早めに立てておくに越したことはありません。今回おすすめしたいのは、ライフプラン表を自分で作成する方法です。「ライフプラン表ってそもそも何?」という方向けに、ライフプラン表の概要と作成のメリット、そして実際に作成する方法をご紹介します。

自分の将来が一目瞭然になるライフプラン表

ライフプラン表とは、自分の将来に何が起こるのかを年単位で書き出し、家計の収支や資産状況とともに一覧表にしたものです。自分がどんな人生を送りたいのかに即して作成することで、いつ、どれくらいの収入があり、なんのために支出が必要なのかが一目瞭然になります。

収入と支出を書き留めるという意味では家計簿が思い浮かぶかもしれませんが、家計簿が1ヵ月単位の出納を見て現在の資金を管理する「過去の記録を参考とするもの」であるのに対して、ライフプラン表は「プラン」ですから、未来の計画表です。作り込めば自分が死ぬ前に貯金が尽きてしまうのかどうか、ということまで計算できます。

つまり、ライフプラン表を作り込んだときに最終的に資金がマイナスになってしまうのであれば、収支を改善するための工夫をする必要があるということがわかるのです。

ライフプラン表を作る最大のメリット――人生の三大資金に備える

未来を予測するのはなかなか難しいことですし、ライフプラン表を作るのは少し手間ではあります。その手間をかけてわざわざライフプラン表を作るメリットは何なのでしょうか。

<人生の三大資金に早期から備えられる>

住宅購入費、子供の養育費、老後資金。この3つは、「人生の三大資金」と呼ばれ、人生の中でも最も大きな支出とされています。ライフプラン表の大きな目的は、この3つの資金のために必要な額を明確にすることです。何歳までにいくら必要なのかを逆算すれば、今月から何のためにいくら積み立てればいいのか、具体的な行動につなげることができます。

人生には事故や病気をはじめとした予想外のことも起きますから、そういったリスクに対する備えとして、保険への加入が必要かどうか、加入するならいつが適切かなどについても検討できるでしょう。

<人生の目標や自己実現の計画を可視化できる>

もう一つの大きなメリットは、自分の生き方を目に見える形にできることです。上記でご紹介した三大資金は多くの方に共通する支出ですが、そのほかにその人が人生において目指したい理想像や実現したい夢があるとすれば、多かれ少なかれプラスアルファの資金が必要となることでしょう。そんな人生全体の資金計画を立てられるとともに、自分が将来どんな生き方をしたいのか、ひいては自分の生きがいを見つめ直すこともできます。

エクセル?アプリ?ライフプラン表を作る方法

人生の三大資金が実際に必要になる前に作っておきたいライフプラン表。作成方法は大きく2つです。

【オススメ】エクセルで作る

パソコンにエクセルが入っていれば、すぐに作成することができます。エクセルの基本スキルがあれば作成はさほど難しくありませんし、「ライフプラン表」で検索すると、エクセルのひな形をダウンロードできるサイトがたくさん見つかるはずです。

アプリなどのシミュレーションサービスを使う

エクセルで作るのがどうにも面倒という場合は、企業などがWebサイトなどで提供している無料のサービスでライフプランをシミュレートもできます。これは、決められた数字を入力することで人生の収支を簡単に計算してくれるものです。

入力できる項目が限られているため精密な結果を出すことは難しくなりますし、エクセルのように保存・更新はできないサービスが大半です。まずは人生の資金計画をざっくりとでもいいから確認してみたいという場合に試してみるのがいいでしょう。

実際にエクセルでライフプラン表を作ってみよう

この記事では、項目や数字を自由に設定できるエクセルでの作成方法をご紹介します。

<作成方法>

作り方1:自分で手打ちする

エクセルが得意な場合は、1から作成した方が自分にとって使いやすいライフプラン表を作成できます。基本的な項目を網羅した表を1時間とかけずに作成できるでしょう。

作り方2:ひな形をダウンロードして作成する

例えば日本FP協会などのNPO法人やフィナンシャルプランナーのホームページなどからもダウンロード可能です。ひな形を選ぶときのコツは3つ。

・シンプルなデザイン ・1シートで完結する ・値を自由に記入できるなど、カスタマイズ性が高い

一番は、自分が使いやすいものを選ぶことが大切です。

<手順>

手打ちする場合もひな形をもとにする場合も基本的な手順は変わりません。今回は手打ちのライフプラン表を参照しながら手順を追ってみましょう。

手順1:人生設計を考える

自分がどんな家庭を築きたいのか、キャリアは、人生の目標や夢は何か…。こと細かに書き出してみましょう。「幸せな家庭を築きたい」といった漠然とした内容ではなく、子供が何人ほしいか、いつ住宅を購入したいか、起業が夢なら何歳で起業し、いつまでにどんな規模にするのかなど、できるだけ具体的な内容にすることがポイントです。

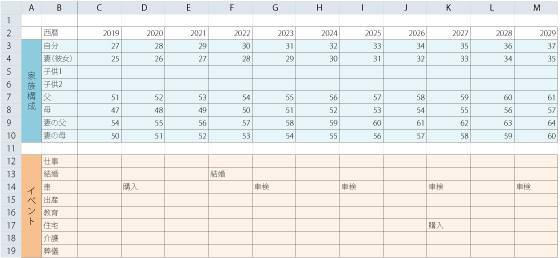

手順2:ライフイベントを表に書き込む

実際にエクセルに打ち込んでいきましょう。まずは将来の予定を含む家族構成を記入し、西暦に合わせてそれぞれの年齢を一覧にします。「人生100年時代」と言われる現在ですから、100歳まで作るといいでしょう。

家族構成が完成したら、次はライフイベントです。これも西暦に合わせて記入できるようにします。

<主なライフイベント> 仕事(就職・転職・起業・定年)、車(購入、車検、売却)、結婚、出産、教育、住宅(購入・引っ越し)、介護、葬儀 等

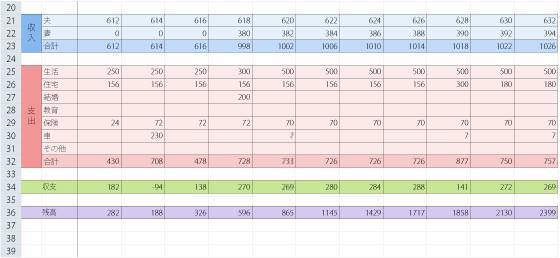

手順3:キャッシュフローを表に書き込む

ライフイベント表が完成したら、ここにキャッシュフローを追加します。日常生活やライフイベントに対してどんな収入と支出があるかを記入し、1年間の収支を算出。その数値を、現在の資産(貯金残高)と合算してください。収支や残高はグラフ化するとよりわかりやすくなります。

手打ちのエクセルは自分で好きに編集できますから、ライフスタイルに応じて項目を増やしたり減らしたりしてください。給与や保険料の増減などの見通しがある程度つくなら、上昇率を決めて計算式に組み込むなどするとより精密になります。

ライフプラン表を運用しよう

手間暇をかけて作成したライフプラン表は、活用しなければ意味がありません。プランを立てたとしても、そのとおりにいくとは限らないからです。例えば子供が予定よりも多くほしくなった、子供の進学に奨学金を利用することになった、転職がうまくいかず無収入の期間ができてしまったなど、人生に予想外の出来事はつきものです。

そういったライフプランの変化があればどんどん表を更新し、その都度資金計画を見直しましょう。予定が変わっていなくても、定期的に見直すタイミングを設けることも大切です。

自分で考えたプランだけでは不安という場合は、作成したライフプラン表をもとに、ファイナンシャルプランナーに相談してみてもいいでしょう。

まとめ

ライフプラン表を作ってみると、自分の人生を俯瞰的・客観的に見ることができます。今何が不足していて、今後何をすればいいのかが明確になれば、将来への不安が軽減されます。投資を考えているのであれば、どの程度の資金であれば投資していいのかもわかるでしょう。

一度作れば長く運用できるものですから、ぜひ作成にトライしてみてください。

【▼おすすめ記事 mattoco Lifeより】

・子育て費用は総額でどれくらいかかるのか

・資産形成の初心者に投資信託をおすすめしたい理由と注意点

・「お金が貯まる人」の多くが身につけている3つの方法

・老後の具体的な生活費を知りたい!実際にいくらかかるの?

・65歳から必要な老後資金、自分に必要なのはいくら?資産形成&運用方法を解説