日本におけるキャッシュレス化の進展状況

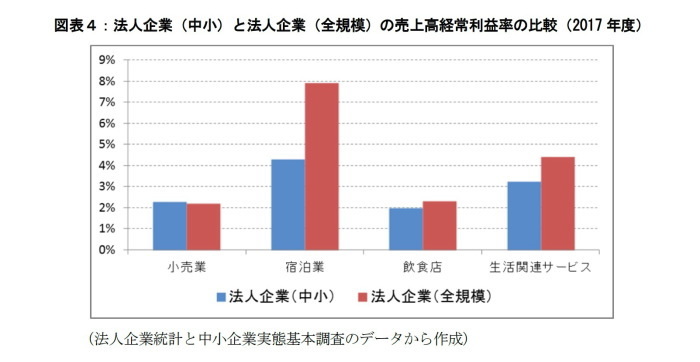

日本政府は、クレジットカード、デビットカード、電子マネーによる決済を「キャッシュレス決済」と定義し、民間最終消費支出に対するキャッシュレス決済額の比率を大阪万博が開催される2025年までに世界標準の40%を目指す(KPI:業績評価指標)としている。2015年時点で18%程度であったキャッシュレス決済比率は2018年には24%にまで上昇したと見られる(1)(図表1)。

------------------------------

(1)ただし、デビットカードについては日本銀行の公表値を採用しており、2018年の数値については、2017年から変化がないものとして計測している。

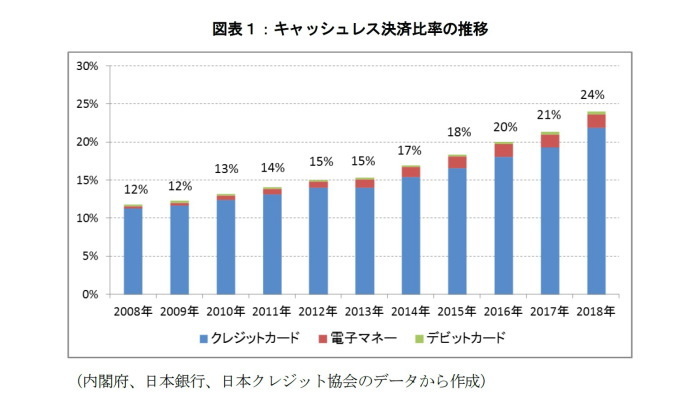

2018年時点でクレジットカードによる決済比率は22%で、日本におけるキャッシュレス決済は、クレジットカードが中心であることが分かる。しかしながら、各国の2016年時点の民間最終消費支出に対するカード決済額の割合(2)(図表2)をみると、日本における「キャッシュレス決済」比率の水準は、まだまだ世界標準とはいえない状況にある。この比較をもって「日本はキャッシュレス後進国」と呼ばれることがしばしばある。このことは、「海外と比較して、日本ではクレジットカードやデビットカードが使用されていない」ということを意味している。そもそも日本政府のKPIは、カード決済や電子マネーによるキャッシュレス化を意識している(3)。

------------------------------

(2)カード決済額のデータに法人のものを含む点に注意を要する。

(3)「物理的に紙幣や硬貨を直接交換するような決済」が占める割合は50%を割っていると考えられる。日本では家賃や公共料金などで、自動引き落とし等の銀行振込サービスが利用されることが多く、銀行振込の占める割合は20%弱と見られる。他にも、税金の支払などで利用されるペイジーなどの決済サービスがある。これらの点については、「日本のキャッシュレス化について考える」(ニッセイ基礎研究所、2018年7月10日)なども参照されたい。

日本政府によるキャッシュレス化推進の当初目的は、訪日外国人(インバウンド)対応が中心であった。当初の方策では、「海外発行クレジットカード等での現金引出しが可能なATMの普及」「外国人観光客が訪れる商業施設、宿泊施設及び観光スポットにおいてクレジットカード等決済端末の導入促進」などが謳われており、主に東京オリンピック・パラリンピックの開催、地方創生やインバウンド需要への対応を意図したものと考えられる。つまり、キャッシュレス化の進んでいる海外から来た外国人観光客が、地方も含めて日本において観光する際に、不便なくキャッシュレス決済を行えることを主眼に、外国人観光客による国内消費を喚起することを主目的として、キャッシュレス決済のインフラを日本国内において整えていく意味合いが強かった。

例えば、2018年4月に経済産業省において公表された「キャッシュレス・ビジョン」では、アンケートにおいて「もし少額でもカード払いを利用できる商業施設が増えたら、もっとお金を使うと思う」と答えた外国人旅行客が64%、「もしカード払いを利用できる商業施設がもっとあったら、もっとお金を使うと思う」と答えた外国人旅行客が66%であったことが紹介されており、政府が「カード決済に関するインフラ導入が十分でないことで機会損失が発生している」という問題を強く意識していたと見られる。

そういう意味では、海外発行カードが利用できる環境を整えるなどして「キャッシュレス後進国からの脱却」を図ろうとすることには一定の意味があった。それと同時に中国人観光客向けにQRコード決済の端末導入も都市部や観光地を中心に進められている。

さらに、2017年6月に閣議決定された「未来投資戦略2017」以降は、訪日外国人対応に加えて「キャッシュレス決済の安全性・利便性の向上」「事務手続の効率化」や「ビッグデータ活用による販売機会の拡大」も課題であるとされている。つまり、外国人観光客によるものだけではなく、ビッグデータの有効活用による消費活性化策も含めて、日本国内における民間消費全体におけるキャッシュレス化が重要視されるようになっている。日本国内におけるキャッシュレス化について具体的なKPIが初めて設定されたのもこの時期にあたる(4)。

------------------------------

(4)2017年に、2027年6月までにキャッシュレス決済比率40%を達成するとしていたが、「キャッシュレス・ビジョン」(2018年4月)において2年早められた。

キャッシュレス化に対する大手企業と中小企業の温度差

日本では主に大手企業がキャッシュレス化を進展させているとみられる。日本は少子高齢社会にあり、近い将来訪れる労働人口減少の問題に対処していく必要がある。その対応策の一つとしてキャッシュレス化が注目されている。キャッシュレス決済を導入して現金取扱業務を削減することで、人員再配置や人件費削減を行うことで業務効率化を進めようということである。具体的には、現金取扱業務がなくなれば、盗難・紛失のリスクが逓減するだけではなく、現金取扱業務の労働力をそれ以外の顧客対応などの業務に配置することも可能となる。大手流通・小売店を中心に「現金取扱お断り店舗」や「無人レジ」等の実験が行われており、業務効率化に一定の効果が認められている。

順調にキャッシュレス化が浸透していけば、金融機関も営業店舗や銀行ATMを効率化して、現金取扱業務を削減することができるようになる。2018年秋に銀行間決済が高度化され、24時間のリアルタイム送金サービスを提供することも可能になっている。金融機関はデビットカードの利用を推進するだけではなく、モバイル送金のサービスにも続々と参入し始めている。

キャッシュレス化ではビッグデータ利活用も期待されている。購買履歴データを収集することで、商品配置を最適化することや消費者個人の趣味・嗜好に合わせた広告を提供することなども可能となる。つまり、ビッグデータを利活用することで販売機会の拡大を行おうということである。特にスマートフォンは購買履歴データだけではなく位置データの収集も効率的に行えるため、大手通信業やIT企業も続々とスマートフォン決済に参入している。

また、キャッシュレス決済は「プラットフォーム」としての特徴を持つと指摘されることもある。「プラットフォーム」とは利用者と利用者をつなげるサービスのことである。プラットフォームの特徴として利用者が増えれば増えるほどネットワーク効果(5)により利便性が増してロックイン効果(顧客が特定の製品やサービスに固定されること)が働くことが挙げられる。決済ビジネスに参入する大手企業の目的に既存顧客を囲い込みたいという意図もあると思われる。

一方で、キャッシュレス化に及び腰なのは中小企業である。中小企業は大手企業と比較して人員配置の最適化やビッグデータ利活用による効果が小さく、インセンティブに乏しい。また、キャッシュレス決済を導入すると端末導入費用や決済手数料もかかるというデメリットも無視できない。しかも、決済サービス業者に対して交渉力のある大手企業とは異なり、中小企業は相対的に高い手数料を支払っている。さらに、売上金を回収するまでに半月から1ヶ月かかる決済サービスが多く、資金繰りのコストも別途かかることになる。そのため、中小企業ではあえて現金決済で対応し、現金取扱業務にコストをかけることで端末導入費用や決済手数料を負担せず、現金回収を早めようとしているところも多い。特に生鮮食品を取り扱う店舗や薄利多売の業態であればあるほど、キャッシュレス決済を導入するインセンティブはないであろう。

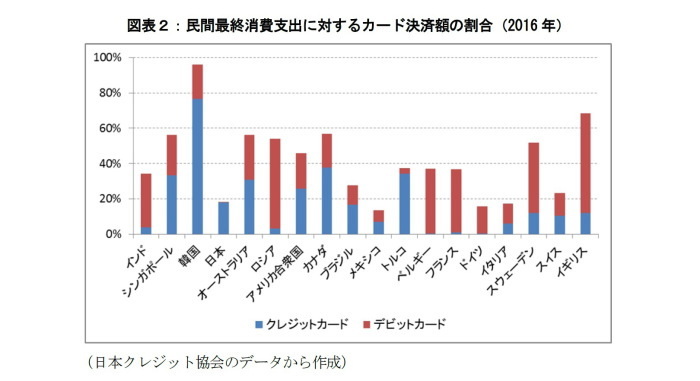

そこで、2019年10月に予定されている消費増税に伴って、中小企業においてキャッシュレス化を進めるための政策導入が予定されている(いわゆる「ポイント還元策」)(図表3)。中小企業で物やサービスを購入すると消費者に5%(フランチャイズチェーン等の場合は2%)還元されるというものである。ただし、還元の対象となるのは政府指定の決済サービス事業者経由でポイント還元策に参加する中小企業に限られる点には注意を要する。店舗に対してキャッシュレス端末の導入を義務化するわけではなく、政府方針はあくまでも消費者や中小企業がキャッシュレス決済を利用するインセンティブを高めていくような方向性である。それゆえ、政府のポイント還元策は、大手企業と中小企業で対応が分かれるだけではなく、中小企業であってもポイント還元策に参加するところと参加しないところに分かれることになる。

中小企業に対して直接的にキャッシュレス化を促進するような方策も含まれている。ポイント還元策に参加すると、決済手数料(手数料の上限を3.25%とすることを条件に、国が3分の1を補助)や端末導入費用(決済サービス事業者による3分の1負担を条件に、国が3分の2を補助)に対して補助金が支払われる。

------------------------------

(5)ネットワーク効果とは、モノやサービスの利便性がすでにそのモノやサービスに利用している利用者の数に依存して決まることを指す。キャッシュレス決済を導入している店舗数が増えれば増えるほど、顧客の利便性が増すことに繋がる。

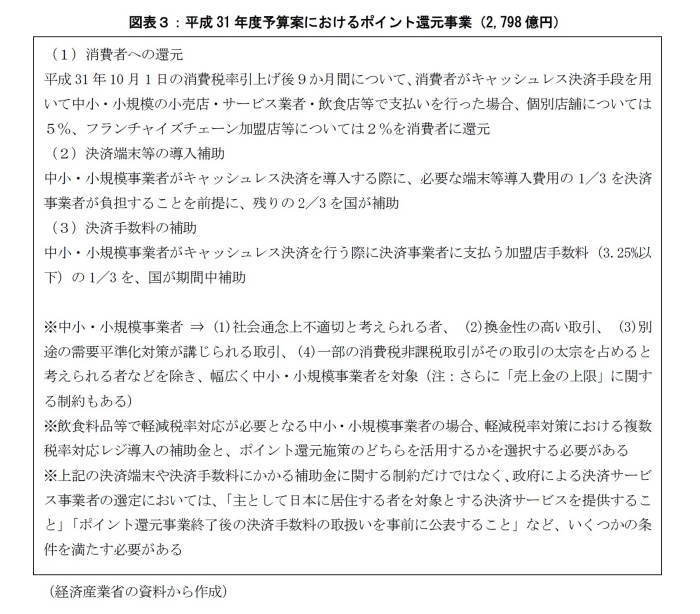

しかしながら、実施が9ヶ月間と短期間であり、長期的に中小企業にメリットのある形で導入されないと、ポイント還元策に参加したとしても現金決済に回帰するところが出てくる可能性が大いにありえるものと考えている。図表4は業種別・規模別の売上高経常利益率(経常利益÷売上高)を比較したものである。経常利益には営業にかかる費用や資金繰りにかかる費用が含まれる。ポイント還元策に参加すると、中小企業にかかる決済手数料の上限は約2.16%になる。しかしながら、販売価格を維持したままで新規でキャッシュレス決済を導入すると、規模に関係なく小売業や飲食店の利益水準だとかなり厳しいことが分かる。キャッシュレス化に伴うコストを負担すると赤字になる店舗では、企業規模が小さくなれば小さくなるほど、「現金決済を継続する」か「決済手数料を価格転嫁する」という選択肢が現実的になる(6)。

------------------------------

(6)大阪商工会議所の調査では、4割の企業がキャッシュレス決済を導入しないと回答した(「軽減税率、対応済みは約1割のみ大阪商工会議所が調査」(日本経済新聞社、2019年4月19日))。