ユーロ圏経済は輸出、製造業の弱さから低調に推移。内需は底堅さを保つ

ユーロ圏経済は低調に推移している。雇用所得環境の改善傾向は続いており、内需とサービス業は堅調を保っている。しかし、米中の貿易摩擦や半導体市場の調整など厳しい外部環境の下で、輸出と製造業が引き続き弱い。

1~3月期の実質GDPは一時的要因も働き潜在成長率並みに回復

19年1~3月期のユーロ圏の実質GDPは、前期比0.4%、前期比年率1.6%と3四半期ぶりに潜在成長率並みのペースを回復した。実質GDPへの寄与度は、個人消費が前期比0.3%、固定資本投資が同0.2%で内需が主導した。外需は、輸出入とも10~12月期より伸びが鈍化したが、輸入の伸びの鈍化幅がより大きかったため、同0.1%成長に寄与した。在庫投資の寄与度は10~12月期の同0.4%に続き、1~3月期も同0.3%のマイナスだった(図表1)。

1~3月期の成長加速には複数の一時的な押し上げ要因が働いた。製造業では、18年下期の成長を抑制した新たな乗用車排出ガス試験制度(WLTP)導入の影響が剥落し始めた。3月末に予定されていた英国のEUからの「合意なき離脱」のリスクに備えた在庫を積み増す動きが輸出の増加要因となった。暖冬のためドイツなどで建設業が好調だった。

4~6月期は再び潜在成長率割れ。米中摩擦やブレグジットの混迷が下振れリスク

足もとのユーロ圏経済の基調は弱い。実質GDPと連動性が高い総合購買担当者指数(PMI)は、5月は51.8で、生産の拡大と縮小の分かれ目となる50をやや上回る水準で一進一退となっている。欧州委員会が作成する景況感指数(ESI)も、製造業主導で長期平均に向けて低下した後、低調に推移している(図表2)。

4~6月期の実質GDPは、再び潜在成長率を割り込む見通しだ。在庫調整の圧力は緩和が期待されるものの、1~3月期の成長を押し上げた要因の幾つかは剥落する。さらに5月に米中の関税引き上げ合戦の再開、英国のEU離脱が新期限の10月末に向けて一段と混迷を深めていることも重石となっている。

イタリアの不振が目立ち、ドイツも製造業が低迷している

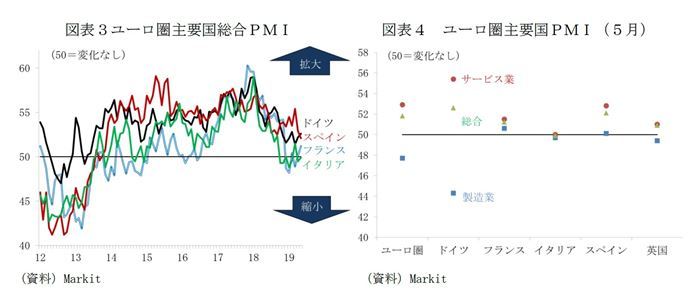

国別にはイタリアの不振が引き続き目立つ。イタリアは1~3月期は前年比0.1%と3四半期ぶりにプラス成長となったが、4月以降、総合PMIが50を割り込んでおり(図表3)、再びマイナス成長となるおそれがある。後述のとおり、政治・政策リスクが、イタリア経済に影を落としている。

ドイツ経済も、1~3月期は一時的な押し上げ効果が強く働き、前期比0.4%に持ち直したが、主力の製造業の低迷が続いている。5月の総合PMIは52.6とプラスの領域を保っているが、製造業は50を大きく割り込んで縮小しており、サービス業が製造業をカバーする形が鮮明だ(図表4)。

実質GDPは19年1.1%、20年1.2%。インフレ率は19年1.3%、20年1.5%

先行きのユーロ圏経済の最大のリスクは米国発の保護主義の高まりである。

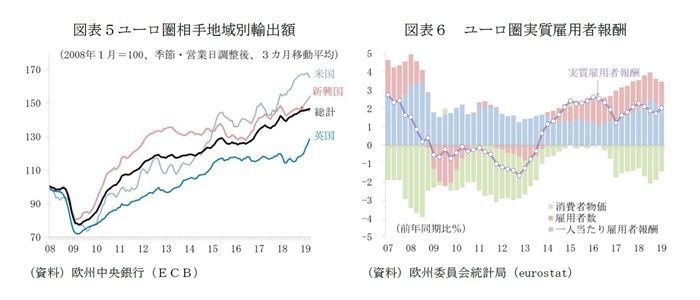

今後も輸出環境は厳しい状態が続く。18年は新興国向けが伸び悩む一方、先進国向けは底堅く推移してきたが、足もと対米輸出の伸びに鈍化の兆候が表われている(図表5)。新興国向けで最も比重が高い中国向けは、中国の景気対策の効果が出始めたとしても、インフラ投資等の需要増によるものであれば、機械類が中心でユーロ圏からの輸出拡大には結びつき難い。米国向けの輸出は、米欧通商協議の結果次第で、主力の自動車に追加関税が課され、制裁と報復の応酬に陥るリスクがある。

他方、内需は緩和的な金融環境とやや拡張的な財政政策の支えもあり底堅く推移する見通しだ。

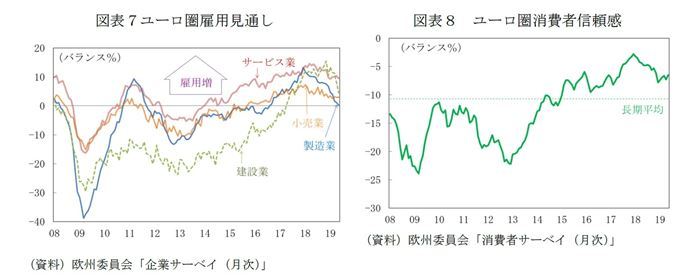

個人消費は雇用・所得環境の改善(図表6)に支えられた拡大が続く見通しだ。ユーロ圏全体では失業率は4月に7.6%まで低下、世界金融危機前のボトム(7.3%)が近づきつつある。企業の採用意欲は、製造業・建設業では慎重化しているが、サービス業は拡大が見込まれる(図表7)。家計のマインドも、17年末のピークに比べると慎重化しているものの、なお長期平均を上回るレベルを保っており(図表8)、底堅さが期待される。

固定資本投資も勢いは鈍るが、拡大が続く見通しだ(図表9)。欧州委員会が今年3~4月に実施した設備投資計画調査によれば、企業の設備投資への姿勢は、昨年秋の調査に比べてやや慎重化している(図表10)。保護主義の拡大によるグローバル・バリュー・チェーン寸断への懸念が影響したものだろう。3~4月の調査には、5月以降の米中摩擦の展開は反映されておらず、足もとでは一段と慎重化している可能性はある。それでも、稼働率は長期平均を上回る水準を保っていること、技術革新や気候変動への意識の高まりや規制に対応した投資のニーズも高い。

実質GDPは、19年1.1%、20年1.2%と予想する。

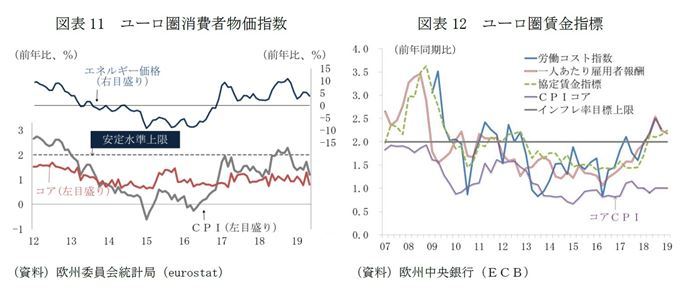

インフレ率は、5月時点で前年同月比1.2%、エネルギー・食品、アルコール、煙草を除くコアCPIは同0.8%だった(図表11)。景気拡大の勢いは鈍っているとは言え、拡大局面が長期にわたっていることから、雇用情勢はタイト化、賃金指標も明確に上向いているが(図表12)、価格転嫁は抑えられており、低インフレが続いている。

今後も、景気拡大は続くものの、勢いは鈍いことから、価格転嫁が抑制されやすい状況は続く見通しだ。

インフレ率は、19年1.3%、20年1.5%と予想する。

6月ECB政策理事会は利上げ開始時期の半年延期を決定

ECBは、6月政策理事会で、想定以上の不確実の長期化に対応し、政策金利を20年上半期を通して据え置く方針を表明、従来よりも半年延期した。ECBは、今年3月に続き、政策金利の先行きを示すフォワード・ガイダンスの2度目の修正を迫られた。

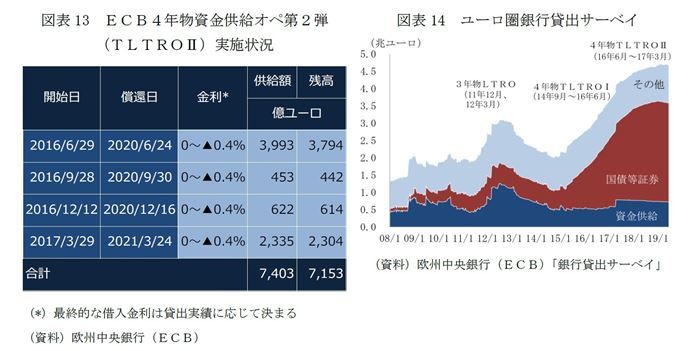

6月政策理事会では、3月に決定し、19年9月から3カ月毎に21年3月まで実施するターゲット型資金供給第3弾(TLTROIII)の貸出条件も決めた。3月の段階で、TLTROIIIは期間2年で、16年6月から17年3月まで実施されたTLTROIIの4年よりも期間を短くすることを決めている。今回決めた貸出条件も、現在0%のオペ金利プラス10bpポイントで提供、基準値を超える貸出を行った銀行への優遇金利も最大で現在0.4%の中銀預金金利プラス10bpポイントと、10bpポイントの上乗せ分だけ、TLTROIIよりも厳しく設定した(図表13)。利用可能額は基準時点での貸出残高の30%までを上限とし、既存のTLTRO利用額を差し引くことはTLTROIIと同じだが、TLTROIIIではさらに各回の利用額についても同10%までとする制限を設けた。TLTROIIは償還期限の2年前から四半期毎に早期返済ができるが、期間がそもそも短いTLTROIIIでは早期返済は認めない。

ドラギ総裁は、政策理事会後の記者会見で、TLTROIIIの条件設定の理由を問われ、「安全策に留めるべきこと」と「目的は民間部門、経済への貸出を増やすことにあり、キャリートレードに活用される可能性を最小化すること」を挙げた。TLTROは、ECBがデフレ・リスク回避策として、14年9月から第1弾を実施(図表14)、利下げ、量的緩和との相乗効果も働き、銀行貸出は増加に転じた(図表15)。ECBが四半期毎に作成している「銀行貸出サーベイ」でも、TLTROの導入と前後して、企業向けの貸出条件の緩和が進んだことも確認できる(図表16)。

ECBが3月の段階でTLTROIIIの実施を決めたのは、TLTROIIの第1回の償還が1年後に迫ってきたことや、向こう3年間、規制適合のための債券発行の圧力が続くことから、利用割合が高いスペインやイタリアなどで、中小・零細企業向けの銀行貸出の環境が激変し、景気下押し圧力が強まることを未然に防止すべきと判断したからだろう。しかし、中銀資金頼みからの脱却を促す必要もあり、厳しめの条件を適用することを決めたものと思われる。