みなさん、こんにちは。

相続税専門の税理士法人トゥモローズです。

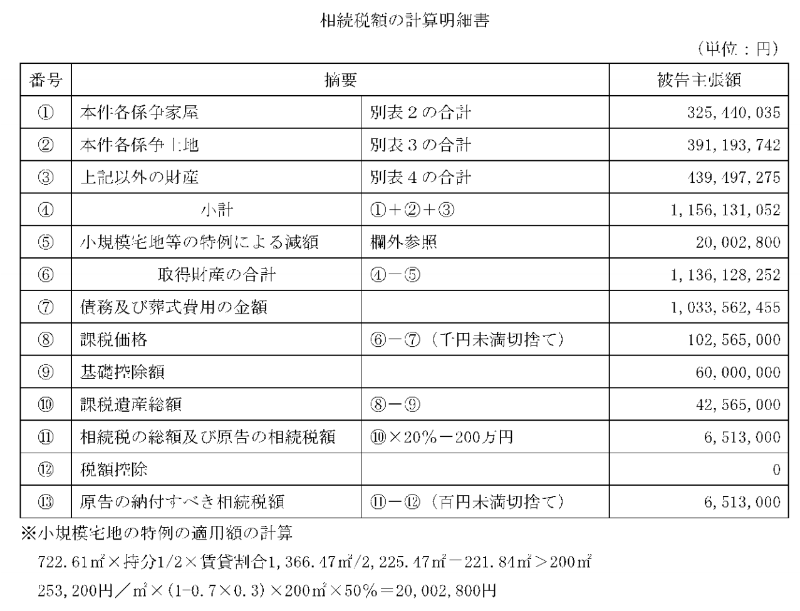

今回は、賃貸アパートの一部の部屋に空室がある場合の貸家建付地評価と小規模宅地の特例(貸付事業用宅地)について、その関係性も含めて解説します。

貸家建付地

貸家建付地とは

貸家建付地とは、貸家(賃貸アパートや戸建賃貸等)の敷地となっている土地をいいます。

貸家建付地は、自宅敷地と異なり、一定の評価減が可能となります。減額の算式は下記の通りです。

自用地評価額とは、路線価×地積×各種補正率により求めた価格で、その土地を自分で使っていたとした場合の評価額となります。

借地権割合とは、路線価の右横に記載されているアルファベットで表されていまして、都市部の住宅地だと70%や60%が多いです。

借家権割合は、30%となります。

賃貸割合とは、その建物の各居室の床面積のうち稼働中の部屋の床面積の割合をいいます。すなわち、アパートのなかで空室があった場合には、その空室部分は分子に含めることができないため貸家建付地評価減ができないのです。

では、亡くなった日におけるすべての空室が貸家建付地評価してはダメなのでしょうか?

そんなことはありません。一時的な空室であれば空室であっても貸家建付地評価が可能です。

一時的な空室とは

亡くなった日に賃貸アパートの一部の部屋が空室であったとしても、その空室が一時的であれば、その空室の床面積を賃貸割合の分子に含めることは可能です。

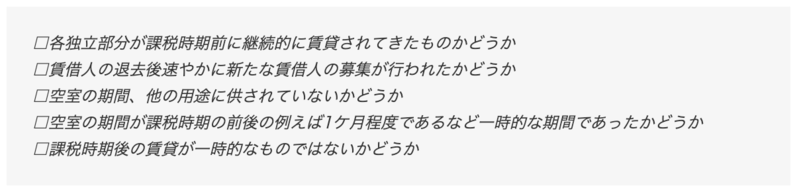

一時的かどうかの判断は、国税庁から質疑応答事例が公表されていて、下記要件を総合的に鑑みて判定します。

上記要件中、空室期間が1ヶ月程度という具体的な期間があるため、1ヶ月を超えた空室期間の場合には、貸家建付地評価は難しいと考えがちですが、諦めるのはまだ早いです。

過去の判例では、1年以上空室があった部屋でも一時的と判断された事例もありました。

ただし、最近の判例(大阪地裁 平成28年10月26日判決)では5ヶ月の空室期間でも一時的でないと判断された事例もあるため、実務の現場では少し空室期間の判定が厳しくなっている感じもします。

最終的に何がいいたいかというと、上記の1ヶ月要件を杓子定規に考えないで空室期間が1ヶ月を超えた場合でも貸家建付地評価が可能な場合もあるということは知っておいてください。

戸建賃貸

一時的な空室か否かは、あくまで賃貸割合を考える上での概念です。すなわち、賃貸アパートなどの独立部分が複数ある家屋を前提としています。したがって、戸建賃貸について、亡くなった日にたまたま1ヶ月間の空室であっても一時的な空室という考え方はできずに、貸家建付地評価はできません。

小規模宅地の特例

一時的な空室の考え方 貸家建付地と同じか?

小規模宅地の特例のうち貸付事業用宅地といって、賃貸アパートの敷地について50%の評価減を認める特例があります。

小規模宅地の特例についても貸家建付地と同様、一時的な空室がある場合、その適用可否について迷うことが多々あります。

まず、結論から言うと、

となると考えています。

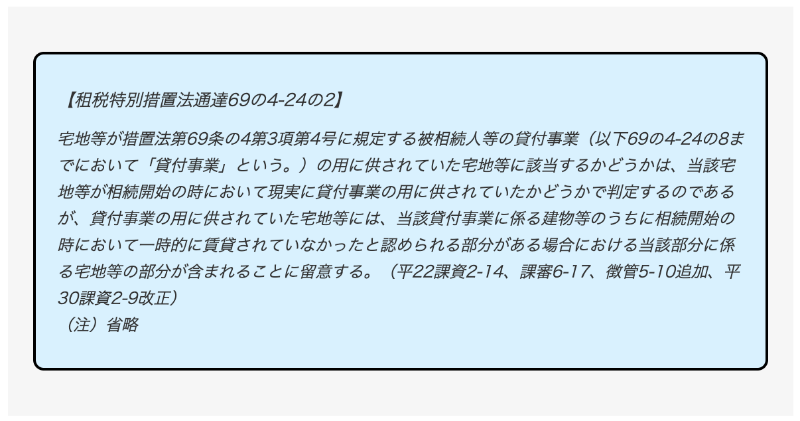

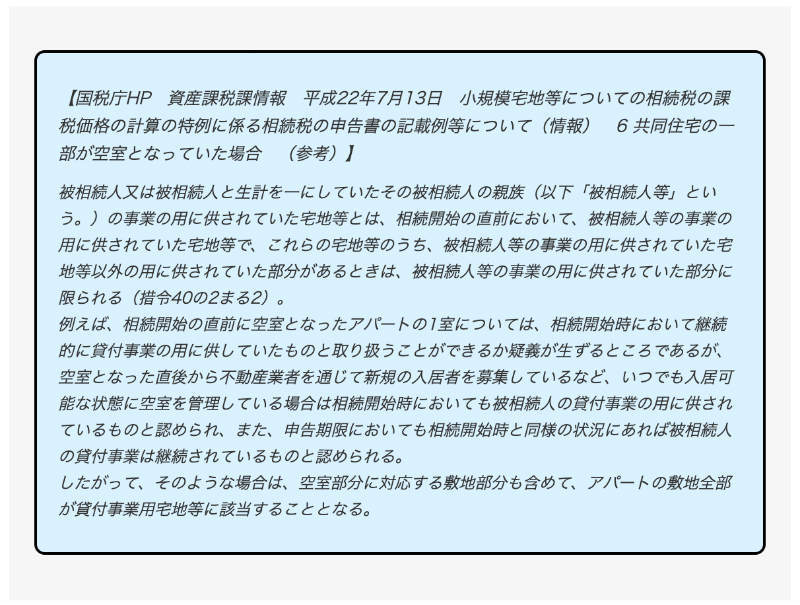

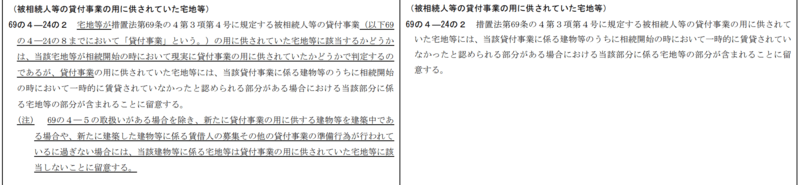

小規模宅地の特例について、一時的な空室について国税庁から公表されている通達等は下記の通りです。

上記を見てもわかるように一時的な空室の概念について、貸家建付地のような具体的な要件を示したものではありません。ただし、私見では、貸家建付地も小規模宅地の特例も「一時的」という同一のワードを使っていることから、ほぼ同じ判断基準と考えたほうがいいと思っています。

先程少し触れた判例(大阪地裁 平成28年10月26日判決)でも下記の通り、空室部分について、貸家建付地と同様の判断基準で小規模宅地の特例の適用はしていません。

なお、ほぼ同じ判断基準といったのは、小規模宅地の特例の空室のほうが若干緩やかに判断できるのではないかと考えているためです。

その理由としては、貸家建付地の評価減の立法趣旨は、「借家権があることによる使用の制約」、小規模宅地の特例(貸付事業用宅地等)の立法趣旨は、「相続人等の生活基盤に必要となる財産の維持」となっており、そもそもの立法趣旨が異なるため、一時的な空室についても同様に判断すべきものではないという考え方があるためです。

貸家建付地については、原則として相続開始日に借家権が存在しないと評価減の対象にはならいないが、例外的に共同住宅の一部につき、1ヶ月程度の空室があったのならその部分は借家権が存在していたものとして評価減をして良いという主旨です。

これに対し、小規模宅地の特例については、相続開始時から申告期限まで事業継続していれば良く、空室であっても募集等をしていれば事業の用に供していることには変わらないため、その部分で貸家建付地に比べ、一時的な空室の判断は緩やかであるべきなのです。

すなわち、貸家建付地評価を認められなかった空室部分についても、例外的に、小規模宅地の特例の適用ができる事例もあると考えています。

ただし、実務的には、貸家建付地と小規模宅地の特例の一時的な空室の概念は同意義と考えられているため、その適用判断は慎重に考えるべきでしょう。

新築の場合

実は、先程解説した租税特別措置法通達69の4-24の2は、平成30年に下記の通り改正されています。

左側が改正後、右側が改正前です。左側のアンダーラインの部分が改正部分となります。

注目すべきは、(注)書きです。

新築の場合で、一部空室がある場合には、その空室部分は小規模宅地の特例の適用ができない旨が書いてあります。

この通達が改正される前は、新築の場合の空室部分は小規模宅地の特例の適用をしてしまっているケースもありましたが、こちらの通達改正により、賃貸アパートを建築後、賃貸募集中に死亡してしまった場合において、まだ入居できていない部屋があるときは、その部屋については小規模宅地の特例はできないと考えたほうが良いでしょう。

30年度税制改正の3年縛りと一時的な空室の関係

平成30年度税制改正により、相続開始前3年以内に新たに貸付事業の用に供された宅地については、小規模宅地の特例の適用ができなくなりました。(事業的規模で貸付事業をしていた者を除く。)

この場合に、一時的でない空室が相続開始前3年間にあった場合はどうでしょうか?

平成30年度税制改正前は、この一時的な空室は相続開始日において判断すれば足りたのですが、改正後は、相続開始前3年間に一時的でない空室があったかどうかジャッジしなければなりません。

少し分かりづらいので具体的な事例で考えてみましょう。

【前提】

相続財産の中の貸付事業用財産は、戸建て賃貸物件一つのみ

相続開始の10年前より事業供用しているが、相続開始の2年前から1年間の空室期間あり、

その後相続開始の1年前から相続税の申告期限まで継続賃貸中

【結論】

相続開始前3年間に一時的でない空室(1年間)が存在したため、相続開始前3年間に新たに貸付事業の用に供された土地となり、小規模宅地の特例の適用は不可

これからは、相続開始日に空室がなかったとしても、相続開始前3年間の間に一時的でない空室があるかどうかも確認し、もしある場合には、特例の適用対象外にしなければなりません。(提供:税理士法人トゥモローズ)